「つみたてNISA」で国内または海外の「ETF」を購入できることをご存じでしょうか?「つみたてNISA」を活用すれば、「非課税期間」内および「非課税投資枠」内ならば「ETF」で得た利益に対し税金がかからず、確定申告も不要です。投資で資産形成を始めたい方へおすすめの「つみたてNISA」で「ETF」を選ぶメリットとデメリット、取り扱い証券会社、海外の「ETF」を「つみたてNISA」で活用する方法を解説しますから、ぜひ参考にしてみてください。

「つみたてNISA」を活用して「ETF」に投資できる?

【Q】

「つみたてNISA」で「ETF」に投資できるの?

【A】

できます。現在「つみたてNISA」で「ETF」を取り扱っているのは「大和証券」のみで、国内・海外あわせて7種類の「ETF」を取り扱っています。

「つみたてNISA」を活用して「ETF」を購入できます。ただし、「つみたてNISA」でETFを取り扱っているのは限られた金融機関かつインデックスファンドのみです。

ETFとは?

東証に上場している投資信託(金融商品)のこと。上場企業の全銘柄の株価指数を反映した「TOPIX」など、重要な株価指数の動きに連動する資金運用を目的としています。たとえば、あるタイミングで「TOPIX」が2,000円になったとします。すると「TOPIX」に連動するよう操作される「ETF」も、できるだけ価格が2,000円になるよう運用されるのです。このような「ETF」に投資しておくと、東証に上場している企業全体に分散投資しているのとほぼ同じ効果が得られます。

インデックスファンド(パッシブ運用)とは?

「インデックス」は指標を、「ファンド」は投資信託を表しています。さまざまな指数に連動する運用を目指した、投資信託の運用方法です。さまざまな指数とは、たとえば「日経平均株価」や「ダウ平均株価」などです。

現在「つみたてNISA」で「ETF」に投資できるのは「大和証券」のみ

「大和証券」の「つみたてNISA」で投資できる「ETF」をご紹介します。投資対象の株式は国内もあれば海外もあります。

ダイワ上場投信―日経225

「日本経済新聞」の運用方針には以下のように述べられています。

【日経平均株価に採用されている銘柄(採用予定を含む)の株式に投資を行う。信託財産の1口当たりの純資産額の変動率を日経平均株価の変動率に一致させることを目的とした運用を行う。取引所に上場するETF。】

出典:「日本経済新聞」|国内株式情報「ダイワ上場投信-日経225」

「ダイワ上場投信―日経225」は、「日経平均株価」に連動する運用を目標としたインデックスファンドです。「日経平均株価」とは、東証1部に上場している企業のうち、国内の経済に大きく影響を与える代表的な企業を業種バランスを考慮しつつ選んだ、225社の平均株価です。そのため「ダイワ上場投信―日経225」に投資すれば、日本国内の主要企業225社に分散投資するのと同じ効果が得られます。

「日経平均株価」という非常にわかりやすい指標を扱っていますから、初めて「ETF」に投資する方や日本国内の今後の経済に期待している方におすすめです。

| 名称 | ダイワ上場投信―日経225 |

|---|---|

| 証券コード | 1320 |

| 基準価格 | 28,990円(2022年1月14日終値) |

| 基準価格の表示単位 | 1口 |

| 信託報酬 | 年率0.176% |

※大和アセットマネジメント株式会社のサイトをもとに筆者作成。2022年1月21日現在。

信託報酬とは?

投資信託の運用や管理をするための費用です。毎日公表されるインデックスファンドの基準価格(値段)には、すでに信託報酬が差し引かれた価格が表示されているため、投資家が別途支払う必要はありません。投資信託にはパッシブ運用(インデックスファンド)とアクティブ運用の2種類があり、アクティブ運用の方がパッシブ運用より信託報酬が高いです。というのもパッシブ運用は定めた指標に連動するよう運用しますが、アクティブ運用は定めた指標以上の利益が得られるよう運用するためです。

ダイワ上場投信―JPX日経400

「日本経済新聞」に記載されている運用方針では以下のように述べられています。

【信託財産の1口当たりの純資産額の変動率を「JPX日経インデックス400」の変動率に一致させることをめざして、「JPX日経インデックス400」に採用されている銘柄(採用予定を含む)に投資する。】

出典:「日本経済新聞」|国内株式情報「ダイワ上場投信 - JPX日経400」

「ダイワ上場投信―JPX日経400」は、「JPX日経インデックス400」を指標として運用することを目標にしています。「JPX日経インデックス400」とは、東京証券取引所(市場第一部、市場第二部、マザーズ、JASDAQ)に上場している企業の中で、優秀な経済利益を出している400社を選出し、それらの平均株価を出したものです。

「ダイワ上場投信―JPX日経400」に投資すれば、選出された上場企業400社に分散投資をしているのと同じ効果が得られます。比較的安定している優良企業にのみ分散投資を行いたい方におすすめです。

| 名称 | ダイワ上場投信―JPX日経400 |

|---|---|

| 証券コード | 1599 |

| 基準価格 | 18,000円(2022年1月14日終値) |

| 基準価格の表示単位 | 1口 |

| 信託報酬 | 年率0.198% |

※東京証券取引所の資料をもとに筆者作成。2022年1月21日現在。

ダイワ上場投信―トピックス

「日本経済新聞」で公表されている運用方針は以下のとおりです。

【東証株価指数に採用されている銘柄(採用予定を含む)の株式に投資を行う。信託財産の1口当たりの純資産額の変動率を東証株価指数の変動率に一致させることを目的とした運用を行う。】

出典:「日本経済新聞」|国内株式情報「ダイワ上場投信―トピックス」

「ダイワ上場投信―トピックス」は、「東証株価指数(トピックス)」に連動する運用を目指したインデックスファンドです。「東証株価指数」とは、東証1部に上場している全企業の株価の時価総額を表しています。東証1部に上場しているすべての企業が対象なら「ダイワ上場投信―日経225」より国内市場が把握しやすいように思われますが、時価総額のため大企業の大型株の値段に引っ張られやすいのが難点です。

2022年4月から、「東証1部」「東証2部」「マザーズ」「JASDAQ」の名称や上場基準が変わり、「プライム」「スタンダード」「グロース」になります。それに伴い、これまで「東証1部」に上場していた企業が「プライム」に上場し、「プライム」の新しい基準に満たなかった企業が「スタンダード」に入ります。

それに伴って2022年4月から「ダイワ上場投信―トピックス」の指標は「トピックス」から「プライム」に変わり、かつこれまで対象だった企業が含まれない場合もあるでしょう。

| 名称 | ダイワ上場投信―トピックス |

|---|---|

| 証券コード | 1305 |

| 基準価格 | 2,083円(2022年1月14日終値) |

| 基準価格の表示単位 | 10口 |

| 信託報酬 | 年率0.121% |

※大和証券のサイトをもとに筆者作成。2022年1月21日現在。

上場インデックスファンド世界株式(MSCI ACWI)除く日本

「日本経済新聞」では運用方針について以下のように述べています。

【信託財産の1口あたりの純資産額の変動率を円換算したMSCI ACWI ex Japan インデックスの変動率に一致させることをめざして、投資を行う。実質外貨建資産については、原則として為替ヘッジを行わない。】

出典:「日本経済新聞」|国内株式情報「上場インデックスファンド世界株式(MSCI ACWI)除く日本」

「上場インデックスファンド世界株式(MSCI ACWI)除く日本」は、「MSCI ACWI ex Japan」の指標に連動する運用を目指したインデックスファンドです。「MSCI ACWI ex Japan」とは、日本を除く先進国と新興国44ヵ国の、株式の総合投資収益を指数化したものです。世界の株式市場の値動きを表す指標として注目されています。

海外の企業が対象ですが、証券取引所やネット上の取引画面では円に換算された値段を公表しています。先進国と新興国における現在の経済状況が把握しやすく、対象国の経済状況に期待できそうだと思う方におすすめのインデックスファンドです。

| 名称 | 上場インデックスファンド世界株式(MSCI ACWI)除く日本 |

|---|---|

| 証券コード | 1544 |

| 基準価格 | 3,190円(2022年1月14日終値) |

| 基準価格の表示単位 | 10口 |

| 信託報酬 | 年率0.264% |

※大和証券のサイトをもとに筆者作成。2022年1月21日現在。

上場インデックスファンド海外先進国株式(MSCI-KOKUSAI)

「日本経済新聞」に記載された運用方針は以下のとおりです。

【信託財産の1口あたりの純資産額の変動率を円換算したMSCI-KOKUSAIインデックスの変動率に一致させることを目指して、主として「インデックスファンド先進国株式(適格機関投資家向け)」に投資を行う。実質外貨建資産については、原則、為替ヘッジは行わない。】

出典:「日本経済新聞」|国内株式情報「上場インデックスファンド海外先進国株式(MSCI-KOKUSAI)」

「上場インデックスファンド海外先進国株式(MSCI-KOKUSAI)」は、「MSCI-KOKUSAI」の指標に連動する運用を目指したインデックスファンドです。「MSCI-KOKUSAI」とは、日本を除く先進国の株式市場の動向を表した指数のことです。対象国の構成比率を見ると、最も規模が大きいアメリカを筆頭に英国・フランス・カナダ・ドイツ・スイスの6ヵ国だけで8割以上を占めているのが特徴になっています。

対象は外国の株式ですが、運用方針に「為替ヘッジは行わない」とあるようにすべて円に換算した価格を取引所で表示しています。これら6ヵ国の主要企業に分散投資したい方におすすめです。

| 名称 | 上場インデックスファンド海外先進国株式(MSCI-KOKUSAI) |

|---|---|

| 証券コード | 1680 |

| 基準価格 | 3,851円(2022年1月14日終値) |

| 基準価格の表示単位 | 10口 |

| 信託報酬 | 年率0.264% |

※大和証券のサイトをもとに筆者作成。2022年1月21日現在。

上場インデックスファンド米国株式(S&P500)

「日本経済新聞」には以下のような運用方針が記載されています。

【信託財産の1口あたりの純資産額の変動率を円換算したS&P500指数の変動率に一致させることを目指して、主として「インデックスファンドUS株式(適格機関投資家向け)」に投資を行う。実質外貨建資産については、原則として為替ヘッジを行わない。】

出典:「日本経済新聞」|国内株式情報「上場インデックスファンド米国株式(S&P500)」

「上場インデックスファンド米国株式(S&P500)」は、「S&P500」の指標に連動する運用を目標にしたインデックスファンドです。「S&P500」とは、米国の株式市場において約80%を占める主要企業500社の株価指数を表した指標です。米国株式市場の指標も表しているといってよいでしょう。

よく似た指標に、米国の主要企業30社の平均株価を表した「NYダウ平均株価」があります。どちらも米国の株式市場を把握するために大切な指標ですが、違いは対象企業の数と内容です。「S&P500」に連動するファンドへ投資することは流動性のある米国企業500社へ投資することで、「NYダウ平均株価」に連動するファンドへ投資することは有名で大きな会社30社(Appleやマイクロソフトなど)へ投資することになります。

できるだけ多くの種類の米国株式に分散投資したい方には「上場インデックスファンド米国株式(S&P500)」がおすすめです。また運用方針に「為替ヘッジは行わない」とありますから、対象は外国の株式ですが、取引所ではすべて円に換算した価格を表示しています。

| 名称 | 上場インデックスファンド米国株式(S&P500) |

|---|---|

| 証券コード | 1547 |

| 基準価格 | 5,800円(2022年1月14日終値) |

| 基準価格の表示単位 | 10口 |

| 信託報酬 | 年率0.165% |

※大和証券のサイトをもとに筆者作成。2022年1月21日現在。

上場インデックスファンド海外新興国株式(MSCIエマージング)

「日本経済新聞」に記載された運用方針は以下のとおりです。

【信託財産の1口あたりの純資産額の変動率を円換算したMSCI エマージング・マーケット・インデックスの変動率に一致させることを目指して、主として「インデックスファンド新興国株式(適格機関投資家向け)」に投資する。実質外貨建資産については、原則、為替ヘッジは行わない。】

出典:「日本経済新聞」|国内株式情報「上場インデックスファンド海外新興国株式(MSCIエマージング)」

「上場インデックスファンド海外新興国株式(MSCIエマージング)」は、「MSCIエマージング・マーケット・インデックス」の指標に連動する運用を目指したインデックスファンドです。「MSCI エマージング・マーケット・インデックス」とは、新興国の株式市場の動向を表す指標です。

新興諸国市場のことを「エマージング・マーケット」と呼び、26ヵ国における約1,000以上の企業の株価が指標の対象です。国の構成を見ると、全体の約30%以上もの割合を占める中国を筆頭に、韓国・台湾・インド・ブラジルが併せて約40%を占めています。これら5ヵ国を含めた新興国の株式市場へ分散投資したい方におすすめです。

| 名称 | 上場インデックスファンド海外新興国株式(MSCIエマージング) |

|---|---|

| 証券コード | 1681 |

| 基準価格 | 1,821円(2022年1月14日終値) |

| 基準価格の表示単位 | 10口 |

| 信託報酬 | 年率0.264% |

※大和証券のサイトをもとに筆者作成。2022年1月21日現在。

「ETF」へ投資するメリット

【Q】

「ETF」投資にはどんなメリットがあるの?

【A】

「ETF」投資は売買手数料が安く、少額分散投資ができるメリットがあります。このようなメリットを持つ金融商品は長期投資に向いています。

「ETF」は株式市場におけるさまざまな重要指標に沿って運用されますから、投資対象の内容がわかりやすく手数料が安く抑えられるなど、投資を始めたばかりの方にとっても購入しやすいのが「ETF」の魅力です。「ETF」投資のメリットには、具体的に次の5つが挙げられます。

①「投資信託」より売買手数料が安い

「ETF」は、通常の投資信託よりも売買手数料が安いことがほとんどです。「ETF」は株式市場における指標に沿って運用するため、通常の投資信託とは異なり株式の売買や企業調査などの手間がかかりません。そのため多くの「ETF」は、通常の投資信託よりも売買手数料が低く設定されています。

売買手数料は購入時と売却時に証券会社へ支払う手数料で、「ETF」ではない通常の投資信託に投資した場合約3.0%の手数料がかかります。一方で「ETF」なら購入時と売却時の手数料が約数十円から数百円で済みます。 ※手数料はご利用の証券会社によって異なります。

たった数%の違いは大したことがないように思えます。しかし「ETF」や投資信託は長期的に資金を増やしていくものですから、運用次第で最終的には数十万円もの差が生まれることがあるでしょう。よって数%でも売買手数料が安い「ETF」へ投資することは、非常に大きなメリットだといえます。

②「ETF」は取引時間内ならリアルタイムで購入できる

「ETF」ではない通常の投資信託へ投資する場合、1日に1度だけ購入できます。投資信託の値段は、指標としている株価の時価評価をもとに決められ、値段が公表されるのは投資信託の購入申込みを締め切った後です。つまり値段がわからないまま投資信託を購入します。

一方で「ETF」は、株式と同様に東証の取引時間内なら何度でも売買が可能です。さらに価格が頻繁に変動しますから、自身が狙ったタイミングで狙った価格で売買できます。ちなみに「ETF」が取引できる時間は、株式と同様に平日の9時から11時半と12時半から15時のみです。

③株式市場の重要な「指数」に連動しているため値動きがわかりやすい

「ETF」は、「日経平均株価」や「TOPIX」など国内海外の株式市場における重要な指標と連動して運用される投資信託です。つまり、目標とする指標に注目すれば、自身が投資した「ETF」の運用がどのような状況なのかを把握しやすいメリットがあります。

④「ETF」の信託報酬は安い

「ETF」は信託報酬が安いのもメリットです。通常の投資信託なら信託報酬が0.1〜3.0%がほとんどですが、多くの「ETF」の信託報酬率は1.0%以下です。

⑤「ETF」なら主要企業へ少額投資&分散投資ができる

「ETF」は少額から投資できます。たとえば1口から、または10口を2万円以下で購入し投資できる「ETF」もあります。

また「ETF」は国内や海外の主要企業の平均株価や時価総額など、投資において非常に重要な指標と連動するよう運用されます。そのため「ETF」に投資することは、指標に含まれる企業に分散していることとほぼ同じことです。

たとえば「日経平均株価」を指標として運用している「ダイワ上場投信―日経225」へ投資した場合、「日経平均株価」に含まれる225社に分散投資するのと同じ効果が得られますし、「S&P500」を指標にしている「上場インデックスファンド米国株式(S&P500)」へ投資した場合は「S&P500」に含まれる米国の主要企業500社に分散投資をするのと同じ効果が得られます。

上場企業すべての株式を購入すると、たとえ1社につき1株買ったとしても莫大な購入費用がかかります。しかし「ETF」なら少額で多くの主要企業に分散投資できるため非常にお得です。

投資する「ETF」の選び方

【Q】

投資先の「ETF」はどのように選んだらよいの?

【A】

「ETF」の選び方は、ポートフォリオに足りない資産を「ETF」で補ったり、興味のある投資先を選んだりするとよいですよ。

投資先の「ETF」を選ぶなら、それぞれどのような指標に連動して運用されるのかを理解しましょう。特に初めて「ETF」に投資する方には、インデックスファンドの「目論見書」を読み、内容がわかりやすかったり指標の値動きが把握しやすかったりする「ETF」がおすすめです。

目論見書とは?

投資しようとしている投資信託がどのような内容なのかを判断する材料として、投資家に必ず公表される、「ETF」や投資信託の説明書です。内容は主に運用方針・投資先・これまでの投資実績など非常に大切な内容が記載されているため、投資する前に必ず目を通す必要があります。

①ポートフォリオに足りない資産をETFで補う

プロの投資家は、今後どのような方針でどのような企業に投資しようか計画を立てます。この計画のことを「ポートフォリオ」といい、さまざまな企業や金融商品を組み合わせて考えます。このポートフォリオにおいて足りない分を「ETF」で補う使い方ができるでしょう。

たとえば、自身で決めたポートフォリオの中に最近勢いがある米国の大企業2社が入っているとします。2社それぞれの株式を購入するのもよいですが、購入金額が高い上リスクが高そうです。そんなとき、米国の主要企業30社の平均株価を指標とする「NEXT FUNDSダウ・ジョーンズ工業株30種」という「ETF」があることを知りました。ここの指標にはポートフォリオ内にある米国2企業も含まれていますし、そのほかの米国優良企業にも分散投資できますから、比較的安全です。

このように、ポートフォリオに入っている企業が含まれている「ETF」を選ぶ選び方もあります。各企業の株を購入するよりコストが安い場合がありますし、分散投資できるためリスクを抑えられます。

②興味のある企業が指標に含まれている「ETF」を選ぶ

自身が興味を持っており、投資してみたい企業が含まれた「ETF」を選ぶのもおすすめです。「ETF」が目標としている指標は、さまざまな企業で構成されています。その企業の中に自身が興味を持っている企業がないか探してみてください。

「ETF」の魅力は、指標に沿った運用をしてくれるため、その指標に含まれた企業すべてに分散投資をしているのと同じ効果が得られることです。興味のある企業が複数ある場合、個別で株式を購入すると企業によっては莫大な費用がかかりますしリスクも大きいです。「ETF」ならまとめて少額で投資できますから、興味のある企業を指標に含んだ「ETF」で選んでみてください。

③値動きが把握しやすい「ETF」を選ぶ

特に「ETF」に初めて投資する方には、値動きが把握しやすい「ETF」を選ぶことをおすすめします。というのも値動きが追いやすいと、自身が投資した「ETF」の状況もよく理解できるためです。

たとえば国内企業が対象ならば、「日経平均株価」を指標としている「ダイワ上場投信―日経225」や「TOPIX」を指標としている「ダイワ上場投信―トピックス」がおすすめです。外国企業が対象ならば、「ダウNY平均株価」を指標にしている「NEXT FUNDSダウ・ジョーンズ工業株30種」がおすすめです。これらは、ニュースサイトのトップページやテレビのニュースでも頻繁に紹介されていますから、いつでも値動きがわかります。

「ETF」と「投資信託」の違い

【Q】

「ETF」と「投資信託」は具体的にどう違うの?

【A】

「ETF」と一般的な「投資信託」では取引の自由度のほか、運用方法や手数料が異なります。

「ETF」と「投資信託」は一緒に用いられることが多いため混同されがちです。しかしこの2つには取引時間や運用方法などに大きな違いがあり、これらの違いを理解すれば、自分自身で考えて投資先を選べるようになります。

上場している「ETF」はリアルタイムに市場価格で取引できる

通常の投資信託の場合、1日に1回しか取引できません。その上、投資信託の値段は当日の購入申し込みを締め切った後に公表されますから、値段がわからない状態で購入することになるでしょう。

しかし「ETF」は東証に上場していますから、株式と同様東証でリアルタイムに取引ができます。東証が開いている時間(平日の9時から11時半と12時半から15時)の間なら、好きなタイミングで売買できます。

「ETF」は分配金を再投資する場合に手続きが必要

「ETF」は分配金を受け取る際、自動で再投資はされない点にご注意ください。「ETF」ではない通常の投資信託なら、初めに「分配金を受け取らない」と選択した場合、分配金が自動的に投資資金として組み込まれます。しかし「ETF」は分配金が出ると必ず現金として配られるため、分配金を再投資したい場合は自分で再投資の操作を行わなければなりません。

分配金とは?

投資先の投資信託が利益を出した際に、その利益分を投資家たちに分配するお金のことです。どれだけもらえるかは投資先により異なります。場合によっては分配金がない投資先もありますし、利益が出ても出なくても分配金を配る投資先もあります。

信託報酬は「ETF」の方が安くなりやすい

信託報酬は、一般の投資信託より「ETF」の方が安くなりやすいです。というのも「ETF」は運用コストが低いためです。「ETF」は指標に沿って運用しますから、一般の投資信託のように企業調査や株式の購入などの手間がありません。しかし最近の投資信託の中には、売買手数料が無料の「ノーロード」ファンドや信託報酬が非常に安い投資信託もありますから、手数料の安さでも選択肢が増えています。

「つみたてNISA」で「ETF」へ投資するメリット

【Q】

「つみたてNISA」を活用して「ETF」へ投資するメリットはあるの?

【A】

「つみたてNISA」で「ETF」を選ぶメリットの一つとして、得た利益に税金がかからなかったり運用コストを抑えられたりするメリットがあります。

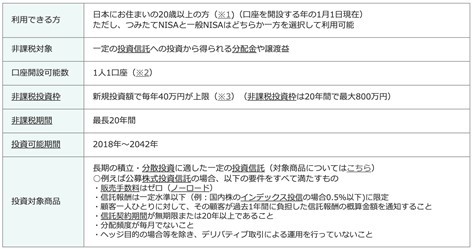

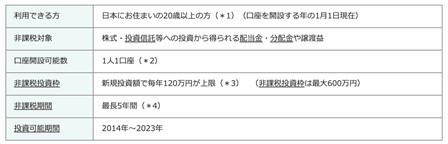

「ETF」は「つみたてNISA」を利用して投資できます。「つみたてNISA」について「金融庁」公式サイトでは以下のように述べています。

【つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です(2018年1月からスタート)。】

出典:「金融庁」|「NISA特設ウェブサイト」つみたてNISAとは

「つみたてNISA」は、各家族や個人で資産形成できるよう国が2018年から始めた「少額投資非課税制度(NISA)」です。「つみたてNISA」の魅力は、通常なら得た利益に対し約20%(20.315%)かかる税金が一切かからないこと、確定申告がいらないことなどが挙げられます。もちろん「つみたてNISA」で購入した「ETF」にもそれらのメリットが適用されます。

「つみたてNISA」の投資上限枠内なら税金がかからない

「つみたてNISA」を利用するには、対応している証券会社で「つみたてNISA」専用口座を開設します。その口座内で「ETF」を売買すれば、得た利益に対して税金がかかりません。しかしいくらでも永久に税金がかからないわけではなく、年間の購入額が40万円まで、最長20年間の制限があります。

「つみたてNISA」なら確定申告が不要

「つみたてNISA」の専用口座内で得た利益においては確定申告が不要です。「つみたてNISA」ではない一般の口座や源泉徴収なしの特定口座で「ETF」を売買し利益を得た場合は、税金がかかるため確定申告が必要です。

「つみたてNISA」なら損失リスクを抑制できる

「つみたてNISA」の専用口座内で「ETF」を売買すれば、損失リスクが抑制できます。「ETF」への投資は主要企業への分散投資と同じ効果が得られ流でしょう。また「つみたてNISA」は毎月少額から資金を積み立てての投資ができます。このように少額分散投資できるため、「つみたてNISA」を活用した「ETF」投資はリスク抑制につながります。

「つみたてNISA」で「ETF」へ投資するデメリット

【Q】

「つみたてNISA」を活用して「ETF」投資するデメリットはありますか?

【A】

購入した「ETF」を売却しても「年間上限投資枠」が再利用できないほか、損失があってもほかの口座の利益と相殺できないなどのデメリットがあります。

「つみたてNISA」の専用口座内で「ETF」を売買すれば、上限額までなら非課税になる大きなメリットがある一方で、デメリットもあります。「つみたてNISA」の仕組みやデメリットを理解し、損をしない資産形成をしましょう。

「ETF」を売却しても「非課税投資枠」は増えない

「つみたてNISA」には、年間一定の金額を限度に投資信託やETFを売買して得た利益が非課税になる「非課税投資枠」があります。「つみたてNISA」の場合は「非課税投資枠」が年間40万円までと定められています。「非課税投資枠」の額は「ETF」を購入すると減り、その同じ年に「ETF」を売却しても「非課税投資枠」の額は回復しません。

たとえば、ある年に「つみたてNISA」内の口座で「ETF」を30万円分購入すると、その年に「つみたてNISA」の口座内で購入できる金額は残り10万円です。その後年内に購入したばかりの「ETF」を全て売却しました。それでも「非課税投資枠」は10万円のままで、40万円に戻ることはありません。

また年間の「非課税投資枠」の40万円を使い切らなかった場合に、残りを翌年に繰越すことはできません。たとえばある年に「つみたてNISA」口座内で「ETF」を30万円分購入し、「非課税投資枠」の10万円が残りました。その10万円が繰り越され翌年は50万円まで非課税で購入できる、とはなりません。「つみたてNISA」の「非課税投資枠」の上限は年ごとに40万円です。

「つみたてNISA」とほかの口座とでは損益通算ができない

「つみたてNISA」の口座内で出た損益をほかの口座と合算して確定申告することはできません。たとえば「つみたてNISA」の口座内で30万円の損失を出し、一方で源泉徴収のない通常の口座で50万円の利益を出しました。その場合以下の内容で確定申告したいところです。

50万円(利益)-30万円(損失)=20万円(最終利益)

しかし「つみたてNISA」は課税対象外ですから、損失が出てもほかの口座の利益と相殺できません。つまり30万円の損失を出したにも関わらず、50万円の利益で確定申告しなければなりません。

「つみたてNISA」で投資できる「ETF」は少ない?

【Q】

どうして「つみたてNISA」で選べる「ETF」は少ないの?

【A】

「つみたてNISA」で定められているルールによって「ETF」本来のメリットが薄れたり、金融庁が定めた「つみたてNISA」で取り扱える「ETF」基準が厳しかったりするからです。

「つみたてNISA」で投資できる「ETF」はわずか7本です。「つみたてNISA」で購入できる対象商品は全部で173本(2022年1月時点)ありますから、「ETF」が占める割合が非常に少ないのが現状です。しかし見方を変えれば、ある程度絞られた「ETF」の中からじっくり選んで決められるのはメリットになります。

「つみたてNISA」で投資できる「ETF」が少ない理由

「ETF」には通常の投資信託と比較すると多くのメリットがあるため、もっと多くの「ETF」を「つみたてNISA」で取り扱ってもよさそうです。しかしそれでも少ないのは「つみたてNISA」の制度に理由があると考えられます。「つみたてNISA」で取り扱う「ETF」が少ない理由について考察します。

①「ETF」の売買手数料の安さがメリットにならなくなりつつあるため

「ETF」は売買手数料が安いのが売りでした。しかし「投資信託」において、「つみたてNISA」の対象商品になるには売買手数料を無料にしなければならない決まりがあります。

販売(売買)手数料が「ノーロード」とは、販売(売買)手数料が0円であることです。つまり「つみたてNISA」で取り扱っている「投資信託」の販売(売買)手数料は0円が当たり前ですから、「ETF」の販売(売買)手数料の安さは大きなメリットではなくなったのです。

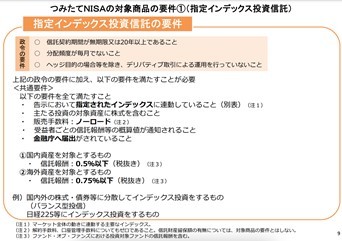

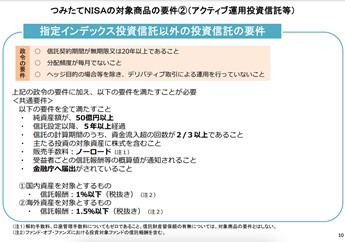

②「ETF」の信託報酬の安さがメリットにならなくなりつつあるため

「ETF」は信託報酬が安いこともメリットの一つでした。「ETF」で「つみたてNISA」の対象商品となるには、国内取引所と外国取引所ともに信託報酬が0.25%以下であることと定められています。一方で「つみたてNISA」で取り扱う通常の投資信託の場合、信託報酬は以下のように定められています。

| インデックス投資信託 | インデックス以外の投資信託 | |

|---|---|---|

| 国内資産を対象 | 0.5%以下 | 1.0%以下 |

| 海外資産を対象 | 0.75%以下 | 1.5%以下 |

※筆者作成

若干「ETF」の信託報酬が安く定められてはいるものの、「インデックス投資信託」の信託報酬と「ETF」の信託報酬にはそれほど差はないことがわかります。よって「ETF」の信託報酬の安さは大きなメリットではなくなりました。

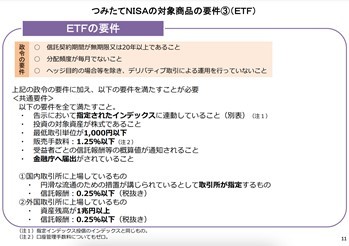

③金融庁が定める「ETF」の基準が厳しいため

「つみたてNISA」の対象商品になるためには、金融庁が定める基準をすべてクリアする必要があります。「ETF」に定められた基準は以下のとおりです。

特に、最低取引金額が1,000円以下の「ETF」はかなり数が限られます。これらの決まりは、できるだけ多くの人が投資を始めやすいようにと定められたルールですが、基準の内容が厳しいためなかなか「ETF」の種類が増えません。

その上、信託報酬や買付手数料の安さがそれほどメリットにならないなら、「つみたてNISA」の対象商品にならなくてもよいのではないか?との考えが、「ETF」の種類の増加に歯止めをかけている可能性があります。

「一般NISA」なら上場しているすべての「ETF」に投資できる

「つみたてNISA」ではなく「一般NISA」ならば、上場しているすべての「ETF」が非課税の対象商品です。そのため「つみたてNISA」で「ETF」を用意する必要はないのでは?との考えから、あまり「ETF」を取り扱っていない可能性があります。

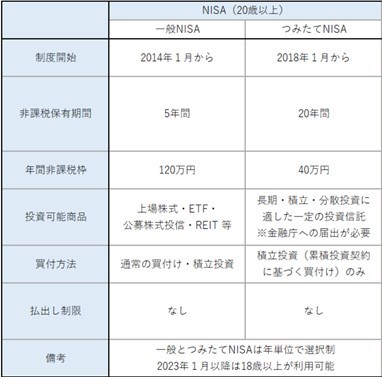

「一般NISA」とは?

「一般NISA」とは、株式の売買や投資信託への投資により得た利益に対して、通常ならかかる20.315%の税金が一切かからない制度のことです。2014年から始まり、なるべく多くの人が自分で資産形成できるよう後押しするために定められた制度です。

「金融庁」公式サイトでは、「一般NISA」における非課税対象について以下のように述べています。

【国内上場株式の配当金、ETF・REITの分配金は、証券会社を通じて受け取る場合(株式数比例配分方式を選択している場合)のみ非課税となります。】

出典:「金融庁」|「NISA特設ウェブサイト」一般NISAとは

上場しているすべての「ETF」が購入できる上、「非課税保有期間」かつ「年間非課税枠」内なら、投資して得た利益に対して税金がかかりません。「一般NISA」の基本的なルールについて以下の表をご覧ください。

「つみたてNISA」と「一般NISA」の違い

「つみたてNISA」と「一般NISA」の最も大きな違いは、投資の仕方にあります。「つみたてNISA」は、選んだ「投資信託」や「ETF」へ毎月一定の金額を積み立てて資産を増やしますが、「一般NISA」は自分で株式や金融商品などを選び、自分の好きなタイミング(東証の取引時間内)で売買して資産を増やします。そしてどちらも「非課税投資枠」と「非課税期間」内であれば、得た利益に税金がかかりません。その他の違いは以下のとおりです。

実際に「つみたてNISA」で取り扱っている「ETF」は、「日経平均株価」や「TOPIX」など、非常にわかりやすい指標に沿って運用されるものばかりです。そのため、初めて「ETF」へ投資してみたいと考える方にとって非常に投資しやすい商品ラインナップだといえます。

投資を始めてすぐの間は「つみたてNISA」を活用して「ETF」へ投資し、ある程度慣れたら、または「つみたてNISA」の非課税期間が終了したら「一般NISA」で「ETF」から選んで投資する、などの方法もあります。

「つみたてNISA」を活用して海外の「ETF」へ投資できるのか?

【Q】

「つみたてNISA」を活用して海外の「ETF」へ投資できるの?

【A】

できます。海外の「ETF」なら外国の主要企業に少額分散投資ができるなど、さまざまなメリットがあります。

「つみたてNISA」で取り扱っている「ETF」のうち、海外の「ETF」は以下が挙げられます。

- 上場インデックスファンド世界株式(MSCI ACWI)除く日本

- 上場インデックスファンド海外先進国株式(MSCI-KOKUSAI)

- 上場インデックスファンド米国株式(S&P500)

- 上場インデックスファンド海外新興国株式(MSCIエマージング)

4つとも、海外の株式市場において非常に重要かつわかりやすい指標に沿って運用されますから、初めての海外「ETF」投資にふさわしい商品ラインナップです。

海外「ETF」へ投資するメリット

「つみたてNISA」を活用して海外の「ETF」へ投資すると、海外の株式市場の動向が把握しやすいほか、安い手数料で投資できます。「つみたてNISA」で取り扱う「ETF」は、米国の主要企業の株価をまとめた値や、新興国や先進国の代表的な企業の株価をまとめた値など、非常にわかりやすい指標に沿って運用されている「ETF」ばかりです。

そのため「つみたてNISA」の「ETF」は、海外企業への投資に高いハードルを感じている方が、海外企業への投資に挑戦しやすい点もメリットだと言えます。

海外「ETF」は保有コストが低い

「つみたてNISA」で取り扱っている海外「ETF」は保有コストが非常に低いです。というのも「ETF」を「つみたてNISA」で取り扱ってもらうには、信託報酬が0.25%以下であることが条件だからです。信託報酬の中に保有コストが含まれているため、ほかの「ETF」と比較すると0.25%以下の信託報酬(保有コスト)は非常に安いことがわかります。

海外の主要企業へ少額分散投資ができる

海外「ETF」は、海外の主要企業の株価に関する指標に沿って運用されます。つまり、「ETF」への投資は海外の複数の主要企業へ分散投資と同じことです。さらに「つみたてNISA」なら毎月少額から積み立てて投資できますから、海外の主要企業へ少額分散投資し、損失リスクを大きく軽減でき安心です。

株式・債券・コモディティなどさまざまな金融商品に投資できる

海外「ETF」は、海外の株式市場におけるさまざまな指標に沿って運用されます。その指標には、厳密には株式だけではなく企業の債券やコモディティなども含まれています。ですから「ETF」に投資すれば、さまざまな株式や債券、コモディティなどの金融商品に投資するのと同じ効果が得られるでしょう。

債券とは?

債券とは、国や企業などが投資家からお金を借りる際に発行される金融商品です。債券には必ず満期が定められており、満期になると借りたお金を投資家に返します。その際に利子がつけられ、その利子が投資家にとっての利益にあたります。

コモディティとは?

コモディティとは、原油や金やプラチナなどの実体のある商品のことです。コモディティ投資とは、これらの品物を購入することで投資し、値が上がった段階で売却して利益を得ます。コモディティには大豆やとうもろこしなどの穀物も含まれます。

「つみたてNISA」を活用して米国の「ETF」を買った場合に税金はかかる?

かかりません。「つみたてNISA」は、「非課税保有期間」や「非課税投資枠」内であれば「ETF」へ投資して得た利益に対して税金がかからない制度です。「つみたてNISA」で取り扱っている米国の「ETF」といえば「上場インデックスファンド米国株式(S&P500)」です。「つみたてNISA」の口座内でこの「ETF」へ投資すれば、非課税で米国の「ETF」から利益が得られます。

「つみたてNISA」を活用して「ETF」を購入する際の注意点

【Q】

「ETF」を「つみたてNISA」で購入する場合、注意点はあるの?

【A】

投資を始めたばかりの場合は、「信用取引」など資金の調達方法には十分な注意が必要です。無理をせず余裕資金のみ投資に使いましょう。

投資はギャンブルではありません。「つみたてNISA」や「一般NISA」は長期的に少しずつ資産形成するための制度ですから、一度に多額の資金を注ぎ込んで短期間で儲けようとすると非常に大きなリスクが伴います。

投資を始めたばかりなら「信用取引」には手を出さない方がよい

「信用取引」とは、現金や自身が持っている株式を担保に証券会社からお金を借りて、株式などの金融商品を売買する取引のことです。預けた担保の評価額の最大3.3倍まで借りられます。「つみたてNISA」口座内で「信用取引」はできませんが、NISAではなく通常の口座なら証券会社によって定められた審査に通れば「信用取引」が行えます。

しかし「信用取引」はあくまで借金ですから、返済する際は借りた金額に加えて金利や手数料が必ずかかるでしょう。多額の資金で購入した金融商品が大きな損失を出した場合、すべて返済できる保証がありません。そのため投資に不慣れなうちは、「信用取引」を利用するのは避けた方がよいでしょう。

使い道が決まっていない余裕資金のみを投資する

「一般NISA」「つみたてNISA」などの投資は、使い道が特に定まっていない余裕資金のみで投資しましょう。短期間でたくさん儲けることを狙い、借金してまで投資につぎ込み、使う予定のある資金を投資に使うのは非常にリスクが大きいため避けた方がよいです。特に「つみたてNISA」は非課税期間が最長20年間ですから長いおつきあいになります。長期間かけて資産を少しずつ育てるという考えで投資に臨みましょう。

「つみたてNISA」「一般NISA」の口座開設におすすめの証券会社5選

【Q】

「つみたてNISA」や「一般NISA」の口座を開設するにあたっておすすめの証券会社はあるの?

【A】

口座開設から金融商品の売買まですべてネット上でできる「ネット証券」で開設しましょう。特に、「楽天証券」「SBI証券」「マネックス証券」「松井証券」「auカブコム証券」がおすすめです。

これから投資を始める方におすすめのネット証券は以下の5社です。

- 楽天証券

- SBI証券

- マネックス証券

- 松井証券

- auカブコム証券

どの証券会社で口座を開設するか選べるよう、それぞれの違いが一目でわかる比較表をご用意しました。また、各証券会社のメリット・デメリット・評判についてご紹介します。

| 会社名 | 楽天証券 | SBI証券 | マネックス証券 | 松井証券 | auカブコム証券 |

|---|---|---|---|---|---|

| NISA口座開設手数料 | 0円 | 0円 | 0円 | 0円 | 0円 |

| 投資で貯まるポイント | 楽天ポイント | TポイントPontaポイント | マネックスポイント | 松井証券ポイント | Pontaポイント |

| 「一般NISA」取り扱い投資信託の数 | 2,580本以上 | 2,587本 | 1,225本 | 1,577本 | 1,510本 |

| 「一般NISA」取り扱い外国株式の国数 | 6ヵ国 | 9ヵ国 | 2ヵ国 | × | × |

| 「つみたてNISA」最低積立金額 | 100円 | 100円 | 100円 | 100円 | 100円 |

| 「つみたてNISA」投資信託の数 | 179本 | 176本 | 152本 | 172本 | 163本 |

| PTS取引(夜間取引) | ◯ | ◯ | × | ◯ | × |

※2022年1月時点

※楽天証券、SBI証券、マネックス証券、松井証券、auカブコム証券のサイトをもとに筆者作成。2022年1月21日現在。

PTS取引(夜間取引)とは?

株式などの金融商品の取引を取引時間外や夜間に行うことです。通常なら金融商品の取引は「東京証券取引所(東証)」が開いている9時から11時半と12時半から15時の間のみ取引できます(2024年後半には15時半まで延長される予定あり)。しかし日中忙しい人はなかなか取引ができません。そこで国内の証券会社が独自で市場を開き、東証が開いていない夕方や真夜中でも自由に取引ができるようにしたのがPTS取引です。

楽天ポイントが投資で使える!「楽天証券」

「楽天証券」は、主に楽天ポイントに関するキャンペーンを頻繁に行っています。パソコンからはもちろんスマホ専用アプリ「iSPEED」を使えば、いつでもどこでも取引状況がわかったり金融商品の売買が行えたりして大変便利です。またPTS取引(夜間取引)にも対応していますから、取引の自由度が非常に高い証券会社です。

「楽天証券」のメリット

「楽天証券」で「一般NISA」「つみたてNISA」口座を開設するメリットは以下のとおりです。

- 「つみたてNISA」口座で「投資信託」へ500円以上投資すると楽天市場の買い物ポイントが+1倍

- 楽天ポイントで投資が可能

- 国内株式なら売買手数料が無料

- 「一般NISA」口座で海外「ETF」を購入すると、買付手数料が全額キャッシュバック

- PTS取引(夜間取引)ができる

「つみたてNISA」口座内で「投資信託」へ投資する際、現金とポイントを組み合わせて500円以上を1回で投資すると、楽天市場でのお買い物ポイントが+1倍になります。楽天市場で頻繁にお買い物をする方にとっては非常にお得なサービスではないでしょうか?

また「一般NISA」口座で海外「ETF」を購入すれば、買付手数料が全額キャッシュバックされるキャンペーンも魅力的です。これを機に、今までハードルが高いと感じていた海外への投資を始めてみてはいかがでしょうか?

「楽天証券」のデメリット

一方で、「楽天証券」で「一般NISA」「つみたてNISA」口座を開設するデメリットは以下のとおりです。

- 「一般NISA」「つみたてNISA」口座でIPOへ投資できない

- 取引するほど楽天ポイントが貯まる「超割ポイントプログラム」は「一般NISA」「つみたてNISA」は対象外

「IPO」とは、「新規公開株」または「新規上場株式」のことです。証券取引所に上場する前から株式を発行し、その株式を購入したい投資家に抽選で売ります。上場時の初値で売れて高い確率で利益を出せるため、多くの投資家がIPOの当選を狙っています。「楽天証券」の「一般NISA」「つみたてNISA」口座では、おすすめ5社の中で唯一「IPO」の取り扱いがありません。

また「楽天証券」には、取引をするほど楽天ポイントが貯まる「超割ポイントプログラム」があります。しかし残念ながら「一般NISA」「つみたてNISA」口座は対象外です。取引しつつ楽天ポイントも貯めたい場合は、NISAではない通常の「楽天証券」の口座で取引しましょう。

「つみたてNISA」「一般NISA」口座開設数No.1「SBI証券」

NISA口座の開設数が主要ネット証券の中でNo.1の証券会社です。NISAの取引実績数も取扱商品数も多いので、どこの証券会社で開設するか迷ったらとりあえず「SBI証券」に開設すればまちがいないでしょう。他社から「SBI証券」へNISA口座を乗り換える人向けのキャンペーンを頻繁に行っています。すでにNISA口座をお持ちの方で、他社への乗り換えを考えている方は必見です。

「SBI証券」のメリット

「SBI証券」で「一般NISA」「つみたてNISA」口座を開設するメリットは以下のとおりです。

- 国内株式の売買手数料、投資信託の売買手数料、海外「ETF」の買付手数料が無料

- 9ヵ国もの外国株式を取り扱っている

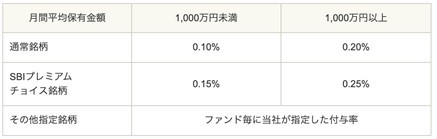

- 投資信託の月間の平均保有金額によって「Tポイント」または「Pontaポイント」が貯まる

- PTS取引(夜間取引)ができる

- 「一般NISA」で取り扱っている投資信託の数が多い(2,587本 ※2022年1月時点)

「SBI証券」で「つみたてNISA」を開設し投資信託を購入すると、保有しているだけで「Tポイント」または「Ponta」ポイントが以下のように貯まります。

2022年1月から始まる「SBIプレミアムチョイス銘柄」へ投資すれば、さらにポイントが貯まります。また取り扱いの外国株式が9ヵ国にわたり圧倒的な種類を誇りますから、外国企業へ投資したい方にもおすすめです。

「SBI証券」のデメリット

一方で、「SBI証券」で「一般NISA」「つみたてNISA」口座を開設するデメリットには、「一般NISA」を活用した株式の売買ではポイントが貯まらない点が挙げられます。

「一般NISA」で株式の売買を行いつつ「Tポイント」や「Ponta」ポイントを貯めたいところですが、残念ながら「SBI証券」は売買手数料に応じてポイントが貯まる仕組みです。「一般NISA」は売買手数料が無料のため貯まりません。

米国株式の取り扱い種類が豊富!「マネックス証券」

「マネックス証券」は米国株式の銘柄を豊富に取り扱っており、その数はおよそ4,700種類以上。米国の企業に興味がある方や、米国企業に積極的に投資したい方におすすめです。また「一般NISA」「つみたてNISA」で投資信託を購入すれば、保有するだけでANAマイルやAmazonポイント、Tポイントと交換できる「マネックス証券」のポイントが貯まります。

「マネックス証券」のメリット

「マネックス証券」で「一般NISA」「つみたてNISA」口座を開設するメリットは以下のとおりです。

- 投資信託を購入して保有するだけで「マネックスポイント」が貯まる

- 国内株式(1株のみなど単元未満株除く)の株式売買手数料が無料

「一般NISA」「つみたてNISA」で投資信託を購入し保有するだけで、以下の計算式によって算出された「マネックスポイント」が毎月もらえます。

【ポイント付与率:年率0.08% または0.03% ポイント計算方法:「月中の平均保有残高(評価額)×付与率(年率)÷12」】

出典:「マネックス証券」|「NISA」でもマネックスポイント貯まります

「マネックスポイント」はANAマイルやAmazonポイント、Tポイントなどさまざまな種類のポイントと交換できます。たとえばAmazonポイントなら「マネックスポイント」1ポイントで「Amazonポイント」1円分と交換できますし、ANAマイルなら「マネックスポイント」1,000ポイントで「ANAマイル」250マイル分と交換できます。

「マネックス証券」のデメリット

一方で、「マネックス証券」で「一般NISA」「つみたてNISA」口座を開設するデメリットはPTS取引(夜間取引)に対応していない点が挙げられます。「マネックス証券」のNISA口座で取引できる時間は、東証と同様に平日の9時から11時半と12時半から15時のみです。夜間取引ができる証券会社と比較すると、取引できる時間の幅が狭まります。

2022年から米国株式の取り扱い開始!「松井証券」

100年以上の歴史を持つ信頼と実績の「松井証券」。長年の実績と経験から、投資家にとってありがたい情報媒体や便利なツールをたくさん展開しています。2022年2月より米国株式の取り扱いを開始するとのことですが、NISA口座内でも取り扱いがあるかどうかは不明です。今後の情報に期待しましょう。

「松井証券」のメリット

「松井証券」で「一般NISA」「つみたてNISA」口座を開設するメリットは以下のとおりです。

- PTS取引(夜間取引)に対応している

- 株式の売買手数料、投資信託の買付手数料、IPO銘柄の売買手数料が無料

- NISAではない通常の口座取引でも売却額が1日50万円までなら手数料が無料

- 専用スマホアプリ「株touch」で株式の売買ができる

- 専用スマホアプリ「投信アプリ」で投資信託の売買ができる

- 企業情報サイト「QUICK情報」が無料で閲覧できる

パソコンだけでなくスマホアプリで株式や投資信託の売買が自由に行えるなど、使用できるツールが豊富です。またPTS取引(夜間取引)に対応しているため、日中忙しい人でもじっくり取引ができます。NISA口座ではない通常の口座で取引する場合、1日の売却金額が50万円までなら売買手数料が無料です。NISA口座と、もう一つのNISA以外の口座を持ちたい方におすすめです。

「松井証券」のデメリット

一方で、「松井証券」で「一般NISA」「つみたてNISA」口座を開設するデメリットは、外国株式の取り扱いがない点が挙げられます。「松井証券」の「一般NISA」「つみたてNISA」口座内では現在、東証に上場している外国株式のみで、外国取引所に上場している外国株式の取り扱いがありません。そのためいずれは外国株式にも積極的に投資したい人にとっては大きなデメリットです。

「NISA割り」などのお得なサービスを展開「auカブコム証券」

「auカブコム証券」には「NISA割」という独自の割引サービスがあります。また、「auカブコム証券」はPontaポイントを頻繁に貯めたり使用したりする人にとって嬉しい証券会社です。ただし現在(2022年1月時点)はNISA口座にて外国証券取引所に上場している外国株式の取り扱いがないため、「一般NISA」で外国企業へ積極的な投資を考えている人にはあまり向いていないでしょう。

「auカブコム証券」のメリット

「auカブコム証券」で「一般NISA」「つみたてNISA」口座を開設するメリットは以下のとおりです。

- 「NISA割」で株式の1日定額手数料が1.0〜5.0%割引になる

- 「一般NISA」口座における国内株式の取引手数料がすべて無料

- 「一般NISA」のみPontaポイントで投資信託へ投資できる(「つみたてNISA」は対象外)

- 投資信託の保有でPontaポイントが貯まる

「NISA割」は、「一般NISA」と「つみたてNISA」口座を開設すれば、株式の売却時にかかる手数料が割引されます。初めは割引額が1.0%ですが口座を使用する年が経つにつれて割引額が上がっていき、最終的に5年間使用すれば5.0%の割引が受けられます。

「auカブコム証券」のデメリット

一方で、「auカブコム証券」で「一般NISA」「つみたてNISA」口座を開設するデメリットは以下のとおりです。

- PTS取引(夜間取引)に対応していない

- NISA口座では外国株式を取り扱っていない

- 「つみたてNISA」ではPontaポイントで投資信託へ投資できない

「auカブコム証券」のNISA口座では、国内取引所に上場している株式のみ取り扱いがあります。外国証券取引所に上場している外国株式は取り扱いがありません。また、「auカブコム証券」はPontaポイントで投資信託へ投資できるメリットがあります。しかし、対象は「一般NISA」口座のみで「つみたてNISA」口座は対応していないためご注意ください。

「ETF」や「つみたてNISA」に関するQ&A

Q.「ETF」って何?

A.東証に上場している投資信託(金融商品)のことです。株式市場における重要な指標に沿った運用を目的としています。重要な指標とは、たとえば「日経平均株価」や、上場企業の全銘柄の株価指数を反映した「TOPIX」などのことです。たとえば、あるタイミングで「日経平均株価」が2万円になったとします。すると「日経平均株価」を指標とした「ETF」も、できるだけ価格が2万円になるよう運用します。このような「ETF」に投資すると、東証に上場している重要な企業全体に分散投資するのとほぼ同じ効果が得られるでしょう。

Q.「つみたてNISA」って何?

A.投資して得た利益に対し、税金がかからない制度のことです。「つみたてNISA」に対応している証券会社で「つみたてNISA」専用口座を開設すれば始められます。「つみたてNISA」の口座内で購入できる商品は「ETF」を含む「投資信託」で、毎月一定の金額を積み立ててお金のプロに資産を任せ、長期間かけて資産を形成していくためのものです。しかし好きなだけ永久に非課税になるわけではなく、年間40万円までの「非課税投資枠」や最長20年間の「非課税期間」が設けられています。

Q.「ETF」と「投資信託」の違いは?

A.「ETF」なら株式のように、取引時間内なら証券取引所で何度でも売買できます。一方「投資信託」は1日に1度しか購入できません。また分配金の取り扱い方にも違いがあります。「ETF」は分配金を得ると必ず現金として配られるため、もらった分配金を再び投資に回したいなら自分で操作する必要があります。一方で「投資信託」は、得た分配金は自動で投資資金として回されるため、自身で操作する必要がありません。

さらに信託報酬にも若干の違いがあります。企業調査などの手間がないことから「投資信託」よりも「ETF」の方が信託報酬は安い傾向にあります。

Q.「つみたてNISA」と「一般NISA」の違いは?

A.「つみたてNISA」は、毎月一定の金額を積み立てて、主に「投資信託」を購入し資産を増やしますが、「一般NISA」は自分で株式などを選び、自分の好きなタイミングで売買して資産を増やします。そしてどちらも「非課税投資枠」と「非課税期間」内であれば、得た利益に税金がかかりません。

Q.「つみたてNISA」で「ETF」へ投資できるの?

A.できます。ただし「つみたてNISA」を活用して投資できる「ETF」は7種類と数が少なく、取り扱いがあるのは「大和証券」のみです。

Q.「ETF」へ投資した際に得られる「分配金」って何?

A.投資先の「ETF」が利益を出した際、その利益分を投資家に分配するお金のことです。どれだけもらえるかは投資先によって異なり、場合には分配金がない投資先もあれば、利益が出ても出なくても分配金を配ってくれる投資先もあります。

Q.「ETF」は少額からでも投資できる?

A.「ETF」は少額から投資できます。多くの「ETF」は10口から投資できますが、中には1口から、または10個口を2万円以下で購入し投資できる「ETF」もあります。

Q.「つみたてNISA」の口座内で購入した「ETF」はいつでも売却できる?

A.いつでも売却できます(払い出し制限なし)。ただし購入した「ETF」を同じ年に売却したとしても、「つみたてNISA」に定められている年間40万円の「年間非課税枠」は回復しないためご注意ください。

Q.「つみたてNISA」の口座内で購入した「ETF」の分配金も非課税になる?

A.非課税になります。「金融庁」公式サイトでは、「つみたてNISA」における非課税対象について以下のように述べています。

【非課税対象:一定の投資信託への投資から得られる分配金や譲渡益】

出典:「金融庁」|「NISA特設ウェブサイト」つみたてNISAとは?

「つみたてNISA」の非課税対象は「投資信託(ETFを含む)」を購入して得られた分配金および売却して得られた利益です。最長20年間は、得られた分配金や売却による利益に対して税金はかかりません。

投資を始めたばかりなら「つみたてNISA」を活用した「ETF」投資がおすすめ

「投資を始めたいけど自分で株式を選ぶのは難しそう。」そんなときには「ETF」投資がおすすめです。「ETF」投資をすれば、お金のプロが投資家から集めた資産を株式市場における重要な指標に沿って運用し、少しずつ増やしてくれるでしょう。指標とは、たとえば「日経平均株価」や「TOPIX」などニュースでお馴染みのものです。これらの指標に沿って運用される「ETF」への投資で、主要企業に分散投資するのと同じ効果が得られます。

「ETF」へ投資するなら「つみたてNISA」がおすすめです。投資して得た利益に対し購入金額年間40万円まで、かつ最長20年間、税金がかかりません。通常なら20.315%の税金がかかりますので、「つみたてNISA」は非常にお得で、投資を始めるチャンスです。