バロンズ誌、今週のカバーは半期に一度行う金融市場の重鎮10名によるラウンドテーブルのパート2を掲げる。1月10日にZoomを通じ開催されたラウンドテーブルでは、個別の推奨銘柄に重点が置かれた。注目の銘柄には油価の上昇で恩恵が得られるエネルギー関連のほか、子会社や資産の売却で株高が期待されるメディア関連、製薬関連、生活必需品株、農機メーカーなどが挙がった。日本からはトヨタが唯一、推奨銘柄に。一方でS&P 5、即ちアップル、アルファベット、アマゾン、マイクロソフト、テスラはアマゾンを除き含まれず。半導体銘柄も見当たらなかった。気になる個別推奨銘柄の詳細は、本誌をご覧下さい。

当サイトが定点観測するアップ・アンド・ダウン・ウォール・ストリート、今週は25~26日に開催予定の米連邦公開市場委員会(FOMC)に焦点を当てる。抄訳は、以下の通り。

1月FOMCは極めて重要、将来の利上げは始まりに過ぎない―This Fed Meeting Is Crucial. Future Rate Hikes Are Just the Start.

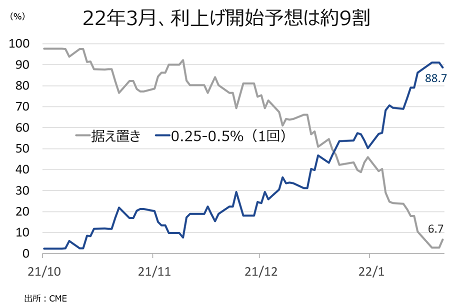

Fedが何をするのではなく、どのようなメッセージを発するのかに注目せよ――とは、ニクソン大統領時代に司法長官を務めたジョン・ミッチェル氏の言葉だが、現代にも当てはまるだろう。1月25~26日開催のFOMCで、具体的な決定を下す公算は小さい。ただし、米株市場と米債市場は2022年の開始に当たり、Fedの金融緩和を取り除くという現実に直面し、調整を始めた。米10年債利回りは1月20日に1.836%と年初から34bp(1bp=0.01%)上昇し、ナスダックは21年11月19日の高値から10%以上も下落し調整入りした。FF先物市場は、3月5~16日開催のFOMCでの利上げ開始を約9割織り込む。

チャート:3月FOMC、利上げ織り込み度

バイデン大統領は19日、記者会見でパウエルFRB議長率いるFedに対し「物価の高騰を定着させないという重要な仕事は、雇用の最大化と物価の安定という2つの統治目標を持つFedに委ねられている」と述べ、緩和策からの脱却という”再調整(recalibrate)”に支持を表明した。これは、緩和策を求めてきた過去の政権と大違いだ。ジョンソン政権からニクソン政権、トランプ政権などはFedに利下げ圧力を加え、ブッシュ大統領(父)は再選できなかった敗因として、Fedによる引き締め政策を挙げたものだ。しかし今、バイデン氏の支持率は過去最低にあり、且つ7%のインフレが消費者の懸念材料の1位に挙がるなか、現政権はFedの緩和策からの転換を支持せざるを得ない。

インフレ加速を受け市場関係者の間では、①50bp利上げ、②3月ではなく1月の資産買入終了――など、より大胆な行動を求める声が高まっている。しかしパウエル氏率いるFedの性格上、これらの策が講じられるとは考えにくい。ブリーン・キャピタルのジョン・ライディング首席経済顧問は、2021年にわたって「一過性」としたインフレ高進に対し、いま50bpの利上げで対応すれば、Fedがインフレ圧力の積み上がりに対し誤った判断を下したとの印象を与えかねないと語る。その上で、カナダ銀行のように突然、資産買入の停止を発表する可能性は低いと見込む。

一方で、雨宮愛知氏を始めとするノムラのエコノミスト・チームは、足元から約1カ月早い2月半ばの資産買入終了の前倒しを予想。買入の減額ペースを小幅拡大するにとどまるだけでなく、インフレ抑制への意思を市場に伝える見通しだ。何より、Fedの債券買い入れを早期に終了させれば、FOMC後の記者会見でパウエルが気まずい質問を受けるのを避けることができるかもしれない、Fedは国債を毎月400億ドル、住宅ローン担保証券(MBS)を毎月200億ドル購入し、9兆ドル近い保有資産を膨らませているが、それは即ち実際にはインフレを抑制する引き締め策ではなく緩和策を実施しているに過ぎない。

保有資産の圧縮をめぐり、ノムラのエコノミスト・チームは3月15~16日あるいは5月3~4日開催のFOMCでの発表を見込む。一方で他のエコノミストは2回以上の利上げを経て保有資産の縮小を発表、また保有資産を売却するのではなく予想範囲内のペースでの償還を予想する。

また、Fedが保有するMBSをより迅速に削減する可能性を指摘する声もある。ライディング氏によれば、Fedは2007~09年の金融危機以前のように、保有資産の構成を米国債のみに戻すことを望んでいるためだ。何よりMBSの購入は、既に過熱している住宅市場に事実上補助金を与えるも同然と、多くが批判している。

しかしライディング氏が指摘するように、利上げと保有資産といった2つの主要な金融政策手段の変更が与える経済や金融への相対的な影響は、不透明だ。Fedは伝統的にFF金利を主要な政策手段としゼロまで引き下げたとき、資産買入を通じた保有資産の拡大に頼ってきた。そして欧州中央銀行や日本銀行など他国・地域の中銀とは異なり、Fedはマイナス金利の導入を回避し続けてきた。

ノートルダム大学のシンシア・ウー氏と国際決済銀行(BIS)のファン・ドラ・シャー氏は、Fedの資産買入がFF金利に与える影響を”影のFF金利”として算出し、アトランタ地区連銀がウェブサイトでこれを公表してきた。それによれば、21年12月31日時点で”影のFF金利”は、マイナス1.15%。ライディング氏によれば、国内総生産の10%(約2兆ドル)相当の保有資産の縮小は100bpの利上げとほぼ同等の効果を与えると、ウー氏は推計しているという。

中銀による資産買入の効果について、エコノミストの間では議論が未だ続く状況だ。大半は、資産買入は効果的との見方を寄せる。バーナンキ元FRB議長は、2010年11月にワシントン・ポスト紙に寄稿し「中銀による資産買入は、株価の上昇など金融情勢を緩和し、消費者の富と信頼を高め消費を促進させる」との考えを表明した。

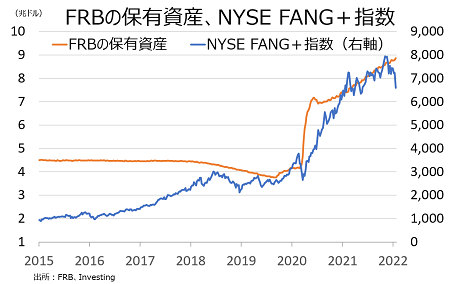

ドイツ銀行のジム・リード氏率いる調査チームによれば、FANG+銘柄(アップル、アマゾン、アルファベット、テスラ、ツイッター、エヌビディア、アリババ、バイドゥなど)は、Fedを始め主要中銀による保有資産の拡大に合わせ上昇を遂げてきた。リード氏は”これらの相関は因果関係を意味しないが、過去6~7年にわたり大手IT企業の収益拡大が非伝統政策の動きと一致している点は否定できない。何より、こうした銘柄が転換点を迎えたのは、世界的な量的引き締めが到来した2018年だけだ」と指摘する。

FANG+指数は21年11月から1月20日までに13%も下落したが、ナスダックに連動するインベスコQQQトラスト・シリーズ1(QQQ)の11.5%安と比較すると下げ幅が大きい。まだFedが保有資産を圧縮していないにも関わらず、この有様だ。

チャート:Fedの保有資産とNYSE FANG+指数の推移

Fedは2020年3月から、コロナ禍での緊急対応措置としてゼロ金利政策の再開と大規模な資産買入を続けてきた。足元、変異株が猛威を振るうが、経済は概ね回復し米国での失業率は4%を割り込みつつ人手不足に悩む状況だ。一方で、インフレは供給制約と需要拡大を受け、7%に達している。

何より、S&P500が2020年3月の底値から2倍になり、住宅価格が約20%跳ね上がるなど、Fedの金融政策の影響は資産価格を著しく押し上げてきた。投資家は金融政策の正常化について、パウエル氏率いるFedが今週以降どのような発言をするか、注意深く耳を傾けることになるだろう。

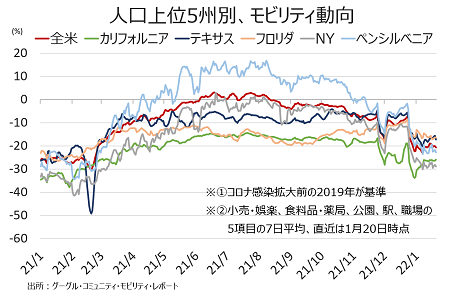

――足元で米株相場が急落する理由として、ウォール街で流れる①1月の資産買入終了、②資産買入の終了を2月に前倒し、③50bp利上げ――といった、引き締め観測が影響していることでしょう。①と②の資産買入の早期終了については、50bp利上げの観測を火消しするメリットがあると考えられます。ただ、21年12月議事要旨で明確化され、足元の政策変更も21年11月のパウエル氏などFed高官の講演で示唆されていたように、Fedは事前に政策変更について市場に伝達することを好みます。さらに1月11日のパウエル氏の議長再指名に関わる議会証言で、早期のテーパリング終了のサインを点灯しませんでした。Fedとしても、米12月小売売上高や米12月鉱工業生産が予想外にマイナスに振れ、1月公表分のベージュブックでも供給制約の小幅緩和などを確認するなか、オミクロン株感染拡大の影響を精査したいはずです。

チャート:人口上位5州、全米でのモビリティ動向は直近で低下

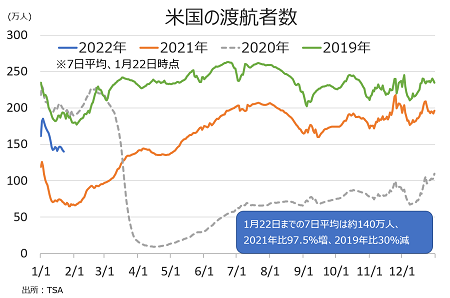

チャート:米国渡航者数、21年12月に一時10%減まで下げ幅を縮小も22年1月20日時点は同30%減

バイデン氏はFedの政策調整を歓迎していますが、バイデン政権に近いブレイナードFRB理事も、1月12日に開かれたFRB副議長指名に関する公聴会で「インフレ抑制に力強い手段を有する」、「テーパリング終了後に利上げを行う見通し(現状では3月利上げへの支持表明)」、「年内、複数回の利上げを見込む」と述べるにとどめ、資産買入の終了前倒しに言及していません。

何より、1月ベージュブックは供給制約に関わる問題の改善点として物価の頭打ちが報告され、米12月消費者物価指数は前月比ベースで高止まりしつつも鈍化を確認しています。パウエル氏を始めFed高官の発言に基づけば、1月FOMCでテーパリング終了あるいは一段の加速を決定する可能性は低いのではないでしょうか。仮に資産買入の終了を前倒しするならば、21年12月FOMC議事要旨で経済見通しで買入ペースを調整すると明記されていたように、物価見通しの変化を根拠に挙げるのでしょう。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年1月23日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。

文・安田 佐和子/提供元・アゴラ 言論プラットフォーム

【関連記事】

・「お金くばりおじさん」を批判する「何もしないおじさん」

・大人の発達障害検査をしに行った時の話

・反原発国はオーストリアに続け?

・SNSが「凶器」となった歴史:『炎上するバカさせるバカ』

・強迫的に縁起をかついではいませんか?