長期的に資産形成をする際の投資手法として、「ドルコスト平均法」が個人投資家の間で浸透しつつあります。しかし、「ドルコスト平均法」は本当に有効な手法なのでしょうか。この記事では、「ドルコスト平均法」の有効性について考え、メリット・デメリット、利用する場合のポイントなどを解説します。

ドルコスト平均法とは?

Q フィナシャルプランナーなどの専門家から、ドルコスト平均法は長期資産形成の王道と説明されましたが、どんな投資手法なのでしょうか?

A ドルコスト平均法は、投資タイミングを考えた運用方法の1つです。購入価格の平準化が期待できます。

ドルコスト平均法とは?

定期的(毎週、毎月など)に、同じ投資対象(株や投資信託など)を一定金額で買い続ける方法。一度にすべて投資するのではなく、資金を分割する手法です。「定額購入法」とも言われます。

株や投資信託などの金融商品は価格が変動するので、悪いタイミングで一度に購入してしまうと一気に損失が増えてしまいます。ドルコスト平均法はそのような事態を避けるために、購入タイミングを分けることで、金融商品の価格変動リスクを和らげます。

購入タイミングを分散すると、投資する金融商品の価格が安い時は多く購入することができ、逆に価格が高い時の購入量は少なくなります。その結果、購入価格は平準化されます。

ドルコスト平均法は積立投資に用いられる手法

ドルコスト平均法は、資産を購入するタイミングを分割して投資する方法です。したがって積立投資で利用されるケースが多くなります。

つみたてNISAやiDeCo(個人型確定拠出年金)などでも人気のある手法です。ネット証券各社が提供している投資信託などを用いた積立投資のサービスでは、ドルコスト平均法の利用が推奨されています。

積み立てで長期的に一定金額で購入すると、安い時に口数を多く買い、高い時に少なく買うことで、一口あたりの購入価格を下げることができます。 長期投資に組み合わせると一段と効果的な方法が、時間分散でリスクを抑える「ドルコスト平均法」です。

出典:SBI証券公式サイト

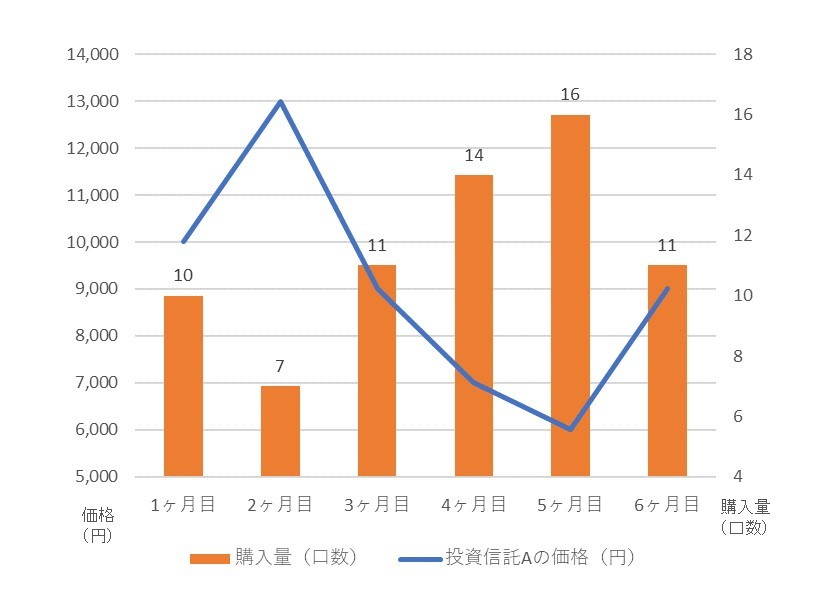

ドルコスト平均法(=定額購入法)を用いた投資例

たとえばドルコスト平均法を用いて、投資信託Aに毎月10万円を6ヵ月間投資するとします(下図参照)。2ヵ月目のように投資信託Aの価格が上昇した時は、購入量が減ります。逆に5ヵ月目のように投資信託Aの価格が下落した時は、購入量が増加します。

このケースでの、6ヵ月後の運用状況は以下の通りです。

69口(購入量)×9,000円(価格)=62万1,000円(評価額)

62万1,000円(評価額)-58万3,000円(投資額)=3万8,000円(評価益)

ドルコスト平均法(=定額購入法)での購入例

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 | 6ヵ月目 | 合計 | |

|---|---|---|---|---|---|---|---|

| 投資信託Aの価格 (円) |

10,000 | 13,000 | 9,000 | 7,000 | 6,000 | 9,000 | - |

| 購入量 (口数) |

10 | 7 | 11 | 14 | 16 | 11 | 69 |

| 購入金額 (円) |

100,000 | 91,000 | 99,000 | 98,000 | 96,000 | 99,000 | 583,000 |

※ドルコスト平均法では毎回一定額を投資しますが、投資対象資産の価格と投資金額の関係で正確に同額を購入できないので、毎月の購入金額が予定した金額を下回っています

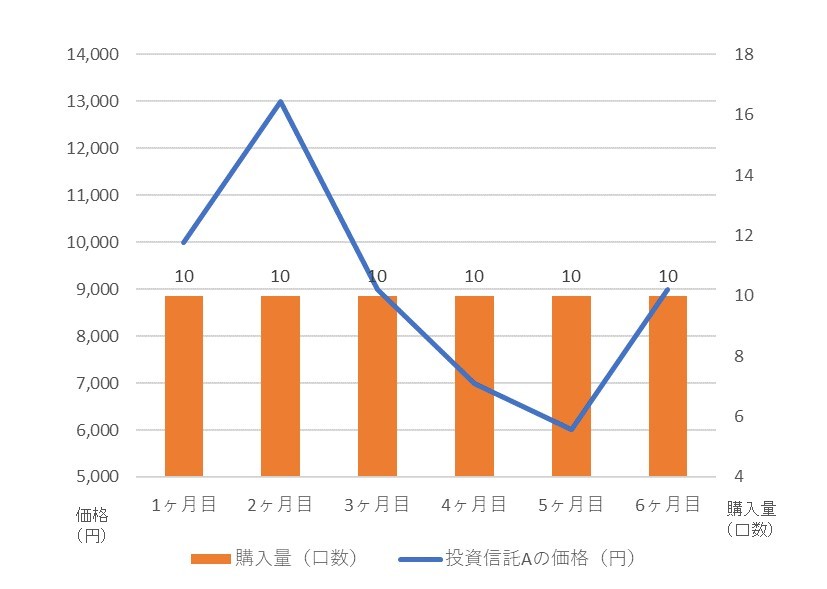

定量購入法を用いた投資例

タイミングを分散して金融商品を購入する別の方法として、一定期間、一定の量を購入する「定量購入法」があります。

定量購入法も購入タイミングを分散して投資しますが、投資対象商品の価格が変動しても毎回同じ量を購入します。

たとえば定量購入法を用いて、投資信託Aを毎月10口、6ヵ月間購入するとします(下図参照)。定量購入法では、投資信託Aの価格の上下にかかわらず、毎月同じ量を購入します。

このケースでの6ヵ月後の運用状況は以下の通りです。

60口(購入量)×9,000円(価格)=54万円(評価額)

54万円(評価額)-54万円(投資額)=0円(評価益)

定量購入法での購入例

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 | 6ヵ月目 | 合計 | |

|---|---|---|---|---|---|---|---|

| 投資信託Aの価格 (円) |

10,000 | 13,000 | 9,000 | 7,000 | 6,000 | 9,000 | - |

| 購入量 (口数) |

10 | 10 | 10 | 10 | 10 | 10 | 60 |

| 購入金額 (円) |

100,000 | 130,000 | 90,000 | 70,000 | 60,000 | 90,000 | 540,000 |

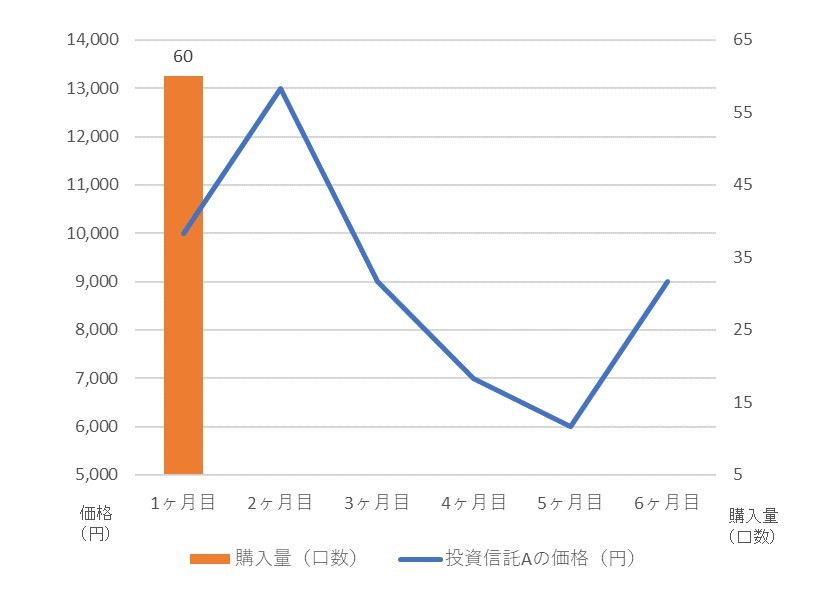

一括投資の投資例

分割して投資を行う定額購入法(=ドルコスト平均法)と定量購入法を紹介しましたが、投資タイミングを分割せず一括で購入するケースも考えてみましょう。

一括投資は購入タイミングを分散せず、投資対象を一度に購入します。たとえば投資信託Aをまとめて60万円購入し、そのまま保有します。

このケースでの、6ヵ月後の運用状況は以下の通りです。

60口(購入量)×9,000円(価格)=54万円(評価額) 54万円(評価額)-60万円(投資額)=‐6万円(評価損)

一括投資での購入例

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 | 6ヵ月目 | 合計 | |

|---|---|---|---|---|---|---|---|

| 投資信託Aの価格 (円) |

10,000 | 13,000 | 9,000 | 7,000 | 6,000 | 9,000 | - |

| 購入量 (口数) |

60 | 0 | 0 | 0 | 0 | 0 | 60 |

| 購入金額 (円) |

600,000 | 0 | 0 | 0 | 00 | 0 | 600,000 |

ドルコスト平均法(定額購入法)、定量購入法、一括投資の比較

ここまで、投資タイミングを分散するドルコスト平均法(=定額購入法)と定量購入法、そして一括投資を行ったケースを紹介しました。

結果は、ドルコスト平均法による投資がもっとも高いリターンを得ましたが、常にドルコスト平均法に優位性があるというわけではありません。

このシミュレーションでわかることは、ドルコスト平均法は調整を経ながらも最終的に上昇する市場において効果を得やすいということです。

定額購入法(=ドルコスト平均法)、定量購入法、一括投資の購入例比較

| 購入口数 | ||||

|---|---|---|---|---|

| 積立投資 | 一括投資 | |||

| 購入タイミング | 価格 | 定額購入法 | 定量購入法 | |

| 1ヵ月目 | 10,000 | 10 | 10 | 60 |

| 2ヵ月目 | 13,000 | 7 | 10 | 0 |

| 3ヵ月目 | 9,000 | 11 | 10 | 0 |

| 4ヵ月目 | 7,000 | 14 | 10 | 0 |

| 5ヵ月目 | 6,000 | 16 | 10 | 0 |

| 6ヵ月目 | 9,000 | 11 | 10 | 0 |

| 合計(口数) | 69 | 60 | 60 | |

| 合計(購入金額) | 583,000 | 540,000 | 60,000 | |

| 評価損益(円) | 38,000 | 0 | -60,000 | |

ドルコスト平均法のメリットとは?

Qドルコスト平均法は、投資初心者にとってどのようなメリットがあるのか教えてください。

A一般的に投資にはストレスが付きものですが、ドルコスト平均法を用いると精神的にも楽に投資に取り組めるので、投資初心者にも向いています。

ドルコスト平均法のエッセンスは、投資するタイミング(時間)を分散することでリスク軽減効果が期待できることですが、他にもさまざまなメリットがあります。ドルコスト平均法がもたらす主な効用を6つ説明します。

ドルコスト平均法の6つのメリット

- 長期投資に有効

- 高値掴みのリスクを軽減する

- 投資をいつ始めるか考える必要がない

- 日々の価格変動が気にならない

- 投資開始時にまとまった資金を必要としない

- 手間がかからず投資初心者にもおすすめ

メリット1:長期投資に有効

ドルコスト平均法は長期投資に有効な戦略です。

金融商品に価格変動は付きものです。ドルコスト平均法は、定期的に少しずつ資金を投入していくので、長期的に運用を行うと価格変動のある金融商品の平均取得単価を引下げる効果があります。

老後資金など将来に向けて早いうちから準備しようと考えている世代の人は、長期間にわたる継続的な投資が必要になるので、ドルコスト平均法と相性がいいでしょう。

メリット2:高値掴みのリスクを軽減する

ドルコスト平均法は、決まった購入金額で少しずつ投資を行うので、価格が上昇している時は購入量が減ります。したがって、いわゆる「高値掴み」が避けられます。

高値掴みとは?

株価が高いところで購入し、その後相場が下がる状態。

まとまった資金を一括で投資した場合、投資タイミングが悪いと一気に大きな含み損を抱えてしまうこともあります。そうなると、心理的なマイナス効果も大きくなります。

購入タイミングを分散するドルコスト平均法は、精神的にも余裕をもたらす投資法です。

メリット3:投資をいつ始めるか考える必要がない

ドルコスト平均法では、投資を開始する時期はそれほど重要ではありません。

一括で資産の購入をする場合は、一回限りの投資タイミングがパフォーマンスに与える影響がとても大きくなります。「間違えてはいけない」と考えると精神的にもきつく、冷静な判断ができなくなるかもしれません。

ドルコスト平均法は、タイミングを分けて投資をしている最中に対象になる資産の価格が下がると、むしろ多く買うことができるので精神的にも楽なのです。

メリット4:日々の価格変動が気にならない

ドルコスト平均法は、決められた金額とタイミングで金融商品を購入するので、投資対象の価格変動をそれほど気にする必要はありません。

投資するタイミングが決まっていなかったら、その都度「もう少し安く買えるのでは?」「早く買わないと価格が上がってしまう」などと考え始め、切りがありません。

ドルコスト平均法は感情が入り込むことなく、淡々と決まったことをやるだけなので、価格変動が気になりません。

メリット5:投資開始時にまとまった資金を必要としない

ドルコスト平均法は、定期的に分散して投資するので、一回当たりの投資金額は少なくて済みます。したがって、まとまった資金を準備する必要がありません。

投資を開始する時にまとまった資金、たとえば100万円を用意しなければならないとします。貯えがなければ、毎月10万円ずつ貯金をしたとしても10ヵ月必要です。

その間に投資対象資産の価格が上がり続けるリスクを考えると、ドルコスト平均法で少しずつでも投資を始めておくことは重要なのです。

メリット6:手間がかからず投資初心者にもおすすめ

ドルコスト平均法では、投資開始時に毎月の購入金額、投資対象、投資期間を決めてしまえば、後は余計なことを考える必要はありません。淡々と決めたことを実行するだけです。

またネット証券各社は、さまざまな金融商品に対して「定期買付サービス」を提供しています。このサービスを利用すれば、投資プロセスをシステム化できるので、投資家の手間もかなり軽減されます。

ドルコスト平均法のデメリットとは?

Qマーケットにはいろいろな局面があり、ドルコスト平均法では対処できないリスクもあると思うのですが、ドルコスト平均法で投資する時のデメリットを説明してください。

A 確かにドルコスト平均法は、すべての局面、どんな投資対象でも効果が出る万能な運用手法ではありません。手数料の問題や投資成果が出るまでの期間が長いなど、負の側面もあらかじめ理解しておく必要があります。

ドルコスト平均法は多くの投資家に支持され、特に投資初心者や多忙なビジネスパーソンには、難しいプロセスもなく、手間がかからないので人気があります。

しかし、どんなに優れた運用方法も万能ではありません。デメリットを事前に理解しておくと、マーケットの動きなどに惑わされることなくドルコスト平均法を続けられます。

ドルコスト平均法の7つのデメリット

- 狙ったタイミングでの投資はできない

- 手数料が高い場合、負担が大きくなる

- 投資成果が出るまでには時間がかかる

- 価格が一本調子で上昇すると、一括投資の方が有利になる

- 最終的に損失になる可能性は変わらない

- 購入日を忘れるなどのミスが起こる

- 集中投資のリスクが高まる

デメリット1:狙ったタイミングでの投資はできない

ドルコスト平均法は、タイミングを分散して一定期間、一定額を投資する手法なので、どんなに自信があっても、ここぞというタイミングで投資はできません。

投資タイミングは、パフォーマンスに影響を及ぼす大きな要因の1つです。もしある金融資産に精通しいて、最良のタイミングで投資できる運用力があるなら、ドルコスト平均法は適さない投資法です。

デメリット2:手数料が高い場合、負担が大きくなる

ドルコスト平均法では、一回ごとの投資金額が少なくなるので、投資対象の売買手数料が高い場合は注意が必要です。

通常金融商品の売買手数料は、売買金額が大きくなるほど手数料率が下がります。したがって最終的に同じ金額を投資する場合でも、1回当たりの売買金額が少ないと支払う手数料が増えることになります。

たとえば、SBI証券の株式売買手数料(スタンダードプラン、税込)では、100万円を一度に投資する場合に支払う手数料は535円です。一方で、10万円を投資する場合の手数料は99円なので、売買を10回重ねると合計で990円になり、一括で投資するケースに比べ割高になります。

出典:SBI証券公式サイト

デメリット3:投資成果が出るまでには時間がかかる

ドルコスト平均法は、時間をかけて金融資産を積み立てる手法です。短期間に運用の結果は判明しないので、気長に待つ必要があります。

ドルコスト平均法は、短い投資期間では効果を発揮しづらいので、予定の金額を買い終わるまでは淡々と投資を続けるべきです。

デメリット4:価格が一本調子で上昇すると、一括投資の方が有利になる

ドルコスト平均法では、手元に十分な資金があっても一括ですべての資金を投資せず、タイミングを分散します。もし投資対象資産が一本調子で上昇してしまうと、ドルコスト平均法では買い遅れてしまいます。

手元に十分な資金があり一括投資も可能な場合、ドルコスト平均法を選択すると、機会損失を招いてしまうことに留意が必要です。

デメリット5:最終的に損失になる可能性は変わらない

ドルコスト平均法でも、投資成果がマイナスで終わる可能性は否定できません。

投資ですから、投資対象資産の価格が上昇することを期待しますが、投資を開始して予定の投資金額を終えるまで、価格が下がり続ける可能性も常にあります。

ドルコスト平均法に限らず、長期低迷相場で利益を挙げることはできないのです。

デメリット6:購入日を忘れるなどのミスが起こる

ドルコスト平均法を採用して、「毎月末日にA株を10万円購入する」と決めても、うっかり忘れてしまう、あるいは仕事が忙しくて注文を出せなかった、などということが起こる可能性があります。

ドルコスト平均法は、定期的に購入して購入価格の平準化を狙うので、購入を忘れてしまえば効果が薄れてしまいます。

ネット証券の定期買付サービスや積立投資のサービスを利用すれば、このようなミスを避けることができます。

デメリット7:集中投資のリスクが高まる

ドルコスト平均法では、保有資産が特定の資産に集中してしまうリスクがあります。

複数の投資対象資産をドルコスト平均法で買い付ける資金量があれば問題ありませんが、資金量に乏しく1つの資産しか投資対象にできない時は、集中投資のリスクを負うことになります。

想定した投資金額を使い切ったら、次は違う資産を投資対象にして投資先の分散を図りましょう。

ドルコスト平均法を実践する!おすすめの証券会社7選

Q ドルコスト平均法を始めてみようと考えていますが、うまく運用できるかやや不安が残ります。投資初心者がドルコスト平均法をミスなく続けるのには、どのような証券会社を利用したらいいのでしょうか。

A ドルコスト平均法での運用を成功させるには、証券会社のサポートは欠かせません。各社が提供する積立サービスの特徴を把握して、自分にあった証券会社を選びましょう 。

ドルコスト平均法は、定期的に対象資産を購入しなければなりません。多忙なビジネスパーソンは対応できない場合もあるでしょう。また投資対象を決める際にも、口座のある証券会社では扱っていないというケースもあります。そのため銘柄選びと並んで、証券会社選びも重要になります。

ドルコスト平均法を利用する際におすすめの証券会社を、サービス面などの特徴を交えながら紹介します。

おすすめの証券会社7選

- 楽天証券

- SBI証券

- マネックス証券

- auカブコム証券

- GMOクリック証券

- 松井証券

- DMM.com証券

楽天証券……投信積立で楽天ポイントが貯まる

楽天証券は、ネット証券業界でトップを走る証券会社の1つで、初心者から経験豊富な投資家まで幅広い投資家層に人気があります。

ドルコスト平均法と相性のいい投信積立サービスを提供しています。同サービスでは、2,537本以上(2022年1月11日現在)の投資信託が投資対象となっています。

出典:楽天証券公式サイト

また、米国株式の取引においても「米株積立」というサービスを使って積立投資が可能です。

少額から米国株式を始めたい方や購入のタイミングが分からない方には、毎月自動的に決まった株数や金額以内で購入できる米株積立がオススメです。

出典:楽天証券公式サイト

楽天ポイントも貯まる!使える!

楽天証券では、株式の取引や家族・友人の紹介、投信残高、キャンペーンなどによって「楽天ポイント」が貯められます。投信積立でもポイントが貯まり、引き落とし方法として楽天カードのクレジットカード決済を選択するとポイントが付与されます。

楽天カードでの決済額100円あたり1ポイントの楽天ポイントが付与されます。また楽天ポイントを使った積立も同時に利用可能です。設定額は毎月100円~5万円で、一般NISAやつみたてNISAにも対応しています。

楽天ポイントは投資以外にも、楽天市場や楽天の各種サービス、マイル交換などに利用できます。

SBI証券……口座開設数トップ、多彩なサービスや総合力に強み

SBI証券は、楽天証券と双璧をなすネット証券業界のトップ企業です。国内株式や投資信託だけではなく、債券、外国株式、ETF、FXなど幅広く金融商品を提供しており、投資初心者が口座開設を考える時にまず思い浮かぶ証券会社でしょう。

SBI証券では、ドルコスト平均法を有効に活用できる多くの積み立てサービスを提供しています。100円から投資信託を積み立てできる「投信積立」なら、初心者にも安心して利用できます。さらに投信積立での買付なら、原則全ての投資信託の買付手数料が無料になります。

投資をするならコストをできるだけ抑えたい、と考えるお客さまは多いのではないでしょうか。SBI証券では買付手数料無料(ノーロード)の投資信託を多数ラインアップしております。 さらに、投信積立での買付なら原則全ての投資信託の買付手数料が0円に。

出典:SBI証券公式サイト

SBI証券では他にも「米国株式・ETF」、「金・銀・プラチナ」の定期買付サービスも利用できます。また税制優遇を受けながら積立投資ができる、「つみたてNISA」や「iDeCo(個人型確定拠出年金)」にも対応しています。

SBI証券は人気、開設数ともにNo.1!

SBI証券の魅力は総合力にあります。ネット証券各社が提供するサービスで、SBI証券が提供していないものはほとんどないといえます。

商品ラインアップは幅広く、日本株取引(含む新規公開株、単元未満株)はもとより、債券、投資信託、外国株(特に米国株・ETF)、先物・オプション、金・銀・プラチナなどの商品、FX(外国為替証拠金取引)などが取引可能です。

低水準の手数料、使い勝手のいい取引ツール、質の高い投資情報、ポイント投資(TポイントもしくはPontaポイント)など、どのような視点で評価しても高い水準を誇ります。「みんかぶ」による、「2022年01月最新!ネット証券総合ランキング比較」でも1位につけています。

出所:MINKABU公式サイト

またSBI証券が2021年10月に発表した「決算説明資料(2022年3月期上半期)」によると、主要インターネット証券の口座数比較において、約770万口座(グループ合算)で1位となっています(2位は楽天証券の約624万口座)。

出所:SBI証券「決算説明資料」

このように、トップ企業に求められる総合力こそが、SBI証券が投資初心者から熟練投資家まで幅広く支持を集め、口座開設数がネット証券業界でトップとなっている理由ではないでしょうか。

マネックス証券……米国株の取扱銘柄数が豊富

マネックス証券はネット証券業界の黎明期から現在に至るまで、投資家に提供するさまざまな金融サービスで高い水準を維持している証券会社の1つです。

マネックス証券では、さまざまな積立サービスや自動買付サービスを提供しています。

「投信つみたて」は、100円から投資可能で、毎日もしくは毎月一定金額を積み立て可能です。投信の購入時手数料が無料になり、ポイントも付与されます。

「米国株定期買付サービス」は、毎月特定日において、設定した金額を上限に指定銘柄の買付を行うサービスです。または配当金の再投資にも対応しています。

「配当金再投資サービス」は、お客様がご指定した保有銘柄で配当金が支払われた場合、配当金の金額を上限に、同銘柄の買付注文を発注するサービスです。配当金はいったんお預り金に入金された後、配当金額を上限にお預り金を使用して注文を生成いたします。

出典:マネックス証券公式サイト

これらのサービスは毎月指定した金額を上限に対象銘柄を買付けるので、ドルコスト平均法で利用することが可能です。

マネックス証券が取り扱う米国株数は4,700超と豊富!

マネックス証券は、米国株取引で評判の高いネット証券です。米国株取扱数は4,700銘柄を越えています(2021年12月23日時点、個別株、ETF、ADRの合計)。

傘下のネット証券子会社である米トレードステーショングループ(2022年上半期にニューヨーク証券取引所に上場予定)が、米国株取引を拡充するための基盤になっています。

マネックス証券は、トレードステーショングループを米国株サービスの軸足にして、取扱銘柄数の拡大、使い勝手の良いスマホアプリ「トレードステーション米国株スマートフォン」の提供など、日本の投資家の米国株投資をしっかりとサポートしています。

auカブコム証券……株も投信も少額積立が可能な「プレミアム積立」を提供

auカブコム証券は、三菱UFJフィナンシャルグループ(MUFG)とKDDIが出資しているネット証券会社です。安定した財務基盤を背景に独自のサービスを展開している、信頼度の高い証券会社です。

auカブコム証券では、「プレミアム積立」という積立サービスを展開しています。これは指定した株式や投資信託を、毎月一定額、自動的に買付けるサービスで、株式の取引手数料と投資信託の購入時手数料は無料です。

プレミアム積立を利用すれば、簡単にドルコスト平均法で資産を積み立てることができます。スマートフォンから簡単に積立できる点も便利です。

スマホ・タブレットからでも積立できる!

出典:auカブコム証券公式サイト

Light(簡易版)の特性をそのままにシンプルな画面構成になっており「必要最低限の情報だけがほしい」「普段パソコンを使わない」「思い立った時にすぐに積立設定がしたい」という方にぴったりです。

・auカブコム証券のツールは専門性の高い分析ができる

auカブコム証券では、評判の高い取引ツールを揃えています。銘柄スクリーニングやチャート分析など、投資家の使用目的に沿ってツールが分かれていて、それぞれのツールが高い専門性を誇っています。

高機能スクリーニングツールの「カブナビ」は、200種類以上の細かい条件で銘柄検索ができます。チャート分析ツールの「EVERチャート」では、多彩なシミュレート機能や複数銘柄を比較できる比較チャートなど、合計66種類のテクニカル分析を簡単に行うことができます。

GMOクリック証券……パソコンと同等の機能を持つアプリが便利

GMOクリック証券は、東証1部に上場するGMOインターネットグループ傘下のネット証券です。後発ながら取引手数料の安さで評判が高く、投資家からの支持も高い証券会社です。

GMOクリック証券では、100円から自動で定期的に買付を行うサービスである「投信積立」を提供しています。証券口座からだけではなく、投資家が指定した銀行口座から積立ができるサービスです。

「投信積立」スタート後に、約定結果などの取引経過をメールで知らせてくれる便利なサービスもあります。

取引の重要なポイントをメール配信でお知らせいたします。 投信積立設定後も、約定通知メールを設定しておくことで、毎月の買付を確認することができます。また、分配金・償還があった場合にもメールが配信されます。

出典:GMOクリック証券

・GMOクリック証券の便利なアプリで簡単投資ができる

GMOクリック証券のスマートフォンアプリである「GMOクリック証券 株」は、使いやすさで好評を得ています。

情報収集に便利な「ブラウジングモード」、ニュースや市況を通知してくれる「おまかせ通知」、チャート上のラインから簡単に取引できる「Action」機能など、スマートフォンでもPCと同等の取引ができる株式取引アプリです。

松井証券……信託報酬の一部を投資家にキャッシュバック

松井証券は創業100年を超える老舗証券会社です。個人投資家向けにインターネットによる取引機会をいち早く提供するなど、ネット証券業界の黎明期から現在に至るまで個人投資家を力強くサポートしてきたパイオニアです。

松井証券では「投信工房」という積立サービスを提供しています。投信工房は、それぞれの投資家に合った投資信託を提案してくれるロボアドバイザーです。8つの質問に答えるだけで始められるので、投資初心者でもハードルが低いサービスとなっています。

投信工房

出典:松井証券公式サイト

簡単な8つの質問に答えるだけで、ロボアドバイザーが、一人ひとりに合った投資信託の組み合わせ(ポートフォリオ)を提案します。投資初心者の方でも簡単に「低コスト」と「リスクの分散」を重視した投資が可能です。

松井証券では、100円から投資信託の積み立てが可能で、頻度も毎日、毎週、毎月から選べ、自身に合ったペースで積立てられます。ロボアドの利用料と投資信託の購入時手数料は無料です。

・松井証券独自の手数料還元サービスも

松井証券では、投資家が投資信託を保有している間に支払っている信託報酬料の一部をキャッシュバックする「投信毎月現金還元サービス」を行っています。

投資信託の購入手数料を無料とするサービスはかなり一般化されましたが、信託報酬の一部を還元するサービスを提供している証券会社は稀です。さらなる運用コストの低減をもたらすサービスなので、特に長期運用をスタイルとする投資家におすすめのサービスです。

DMM.com証券……手数料が安く、口座開設もスピーディ

DMM.com証券は、FXを中心に金融サービスを展開してきましたが、2018年に「DMM株」というブランド名で株式取引サービスに進出しました。

株式取引においては新規参入組ですが、「手数料の安さ」が投資家に支持され、DMM株は株式取引の分野においても大きなインパクトを与えています。

米国株の取引手数料は、約定代金にかかわらず無料です。自動買付サービスは提供していませんが、しっかりと投資スケジュールを守ってドルコスト平均法で米国株を購入すれば、投資コストの引き下げにつながります。

DMM株なら最短即日取引開始できる

DMM.com証券は、「口座開設のしやすさ」で定評があります。DMM株の口座開設手順はとてもシンプルで、開設までの手続きの早さは特筆すべきものがあります。

ネット証券各社では、郵送に比べて簡潔なオンラインでの口座開設が主流ですが、それでも複雑さが完全に解消されたわけではありません。

DMM株は「スマホでスピード本人確認」という方法を提供しているので、自分の顔と確認書類をスマートフォンで撮影して送るだけで手続きが完結し、最短で当日中に口座開設が終了します。

『スマホでスピード本人確認』とは、口座開設時の本人確認をオンラインで完結させる方法です。 オンラインで本人確認が完了すると、これまで取引を開始する際に不可欠であった「郵送物の受取り」が不要となります。 これにより、ご自宅で郵送物を受け取る必要がなくなり、最短で口座開設を申し込んだ当日中に取引を開始することができます!

出典:DMM.com証券公式サイト

<<<DMM.com証券用ボタン>>>

ドルコスト平均法を活用する際のポイント

Qドルコスト平均法で運用する際に心掛けるべきポイントを教えてください。

A ドルコスト平均法をうまく活用するには、この投資法に合った金融商品、強化してくれるサービス、円滑に進めるための考え方などが必要です。これらのポイントを前もって整理しておくと、ドルコスト平均法による運用が成功する確率が上がります。

ドルコスト平均法は、決して万全な運用手法ではありません。市場動向によっては、他の運用手法を下回るリターンを受け入れなければならないこともあるでしょう。

ここでは、ドルコスト平均法の特徴や弱みを整理し、有効な運用を行うためのポイントを説明します。

ドルコスト平均法を活用するときのポイント

- 上昇トレンドが期待されるものを投資対象とする

- 分散投資を心掛ける

- 取引手数料が安い金融商品を選ぶ

- 最低取引単位が小さい商品を選ぶ

- 証券会社の自動買付や自動積立投資を利用する

- 運用を終了させるタイミングを考える

ポイント1:上昇トレンドが期待されるものを投資対象とする

ドルコスト平均法は投資対象の短期的な変動に影響を受けず、長期的な価格の上昇で利益得ることを狙っています。値上がり益が期待できる投資対象を選択しなければなりません。

たとえば債券は、価格変動ではなくインカム(金利収入)を狙う商品なのでドルコスト平均法には適していないでしょう。債券は保有していなければ金利収入を得られないので、投資開始時からある程度の保有量が必要です。

株は成長が期待できる企業に投資するものなので、値上がりを期待して保有する商品です。短期的な変動時期に、ドルコスト平均法で平均取得価格を引き下げて上昇局面で利益を得られます。

どんな金融商品も予想が外れて下落するリスクはありますが、ドルコスト平均法に適しているのは長期的には上昇が期待される投資商品です。

ポイント2:分散投資を心掛ける

投資にはリスクがあるので、リスクを軽減する方法として「分散」が重要です。「分散」には大きく分けて、投資対象(=資産)の分散と投資タイミング(=時間)の分散があります。

ドルコスト平均法は投資タイミング(=時間)を分散させる方法です。投資対象(=資産)の分散については、意識して取り組まないとおろそかになりがちです。特定の投資商品に偏って運用していると、その商品の価格変動の影響を大きく受けてしまいます。

資金に余裕があるなら、投資開始時から投資対象の分散をしましょう。個別株なら複数銘柄を購入するのがいいでしょう。すでに保有銘柄が分散されているインデックスファンドも有効な投資手段です。

インデックスファンドとは?

対象となる指数(日経平均株価、東証株価指数など)に連動することを目指して運用される投資信託(ファンド)。多くの銘柄で構成されるので分散効果が期待できます。

ドルコスト平均法はあくまで「時間」を分散する投資手法です。意識的に「資産」を分散することを考えましょう。

ポイント3:取引手数料が安い金融商品を選ぶ

ドルコスト平均法は、購入タイミングを分けて対象資産に投資するので、一回ごとの投資金額が小さくなります。したがって、売買金額が小さくなると手数料が割高になります。ドルコスト平均法で運用する際には、売買手数料の高い商品は避けるべきです。

投資信託の運用報酬料(信託報酬)もチェックが必要です。アクティブ運用を行う投資信託(=アクティブファンド)は運用報酬料が高い傾向にあるので、高い報酬を補う十分なリターンを得られる投資信託に限定すべきでしょう。運用報酬料が安いインデックスファンドはおすすめです。

アクティブファンドとは?

ファンドマネージャーの運用力を生かし、市場平均以上のリターンを狙うファンド。ファンドマネージャーやアナリストの採用にコストがかかるので、一般に運用報酬料が高くなる傾向があります。

売買手数料や運用報酬料は投資コストの大部分を占め、最終的なリターンに与える影響は意外と大きいので、注意して投資対象を選んでください。

ポイント4:最低取引単位が小さい商品を選ぶ

ドルコスト平均法では、一回ごとの投資金額が小さくなるので最低取引単位が小さい商品を選ばなければなりません。

日本株は単元株制度を採用しているので、基本的に100株単位で取引されます。そのため、日本株では大きな資金を用意できないとドルコスト平均法は採用できません。

単元株制度とは?

通常の株式取引における売買単位のこと。日本ではほとんどの銘柄が100株単位で取引されており、約定金額が大きくなる傾向があります。

たとえば、ソフトバンクグループ(9984)の株価が5,000円の時に最小単位である100株を購入した場合、50万円(=5,000円×100株)の資金が必要です。一回の購入資金としてこの金額を用意しなければならないので、タイミングを分散して購入するにはかなりハードルが高くなります。

一方で米国株は1株から購入可能なので、ドルコスト平均法での運用が可能でしょう。

たとえば、アップル(AAPL)の株価が170ドルの時に最小単位である1株を購入した場合、170ドル(=170ドル×1株)必要となります。1ドル=115円で円に換算すると1万9,550円です。この金額なら多くの投資家が、ドルコスト平均法で投資可能でしょう。

ポイント5:証券会社の自動買付や自動積立投資を利用する

ドルコスト平均法は定期的に資産を購入するため、資金の入金や買付を忘れてしまったり、多忙で対応できなかったりする可能性があります。

このようなミスを回避する手段として有効なのが、証券会社が提供している自動買付や自動積立のサービスです。

特に投資信託は、多くのネット証券各社が自動積立サービスを提供しているので、買い付けタイミング(毎日、毎週、毎月など)や最低投資金額を確認して積極的に利用しましょう。

ポイント6:運用を終了させるタイミングを考える

ドルコスト平均法は老後の資産形成などを念頭に、長期的な運用をする際に効果を発揮します。しかし、1つの商品を長い期間買い続ければ資産額も大きくなり、抱えるリスクも大きくなってしまいます。

したがって、ある程度の資産規模に達したら積立する資産を変える、あるいは大きな含み益があるなら保有額を減らして、ドルコスト平均法を用いて別の投資対象に投資するなどの対策を考えるべきでしょう。

どんな投資商品でも、最終的には運用を終了させなければなりません。ドルコスト平均法においても、運用に一区切りつけるタイミングを考えることは重要です。

ドルコスト平均法で運用する対象商品は?

Qドルコスト平均法に適した商品を紹介してください。

Aドルコスト平均法には、相性のいい金融商品とあまり相性の良くない金融商品があります。投資信託は定期購入に適した代表的な商品ですが、その他の商品でもドルコスト平均法が使えるケースがあります。

ここでは、どの金融商品がドルコスト平均法と相性がいいのかを考えてみたいと思います。紹介する商品が、ドルコスト平均法に100%適合する訳ではありませんが、負の側面も理解して投資することが重要です。

現物株……るいとう、ミニ株、米国株ならば適している

ドルコスト平均法では、一回ごとの投資金額が小さくなるので最低取引単位が小さい商品が向いていることはすでに述べました。したがって100株単位で取引する日本株は、大きな資金が必要なのでドルコスト平均法には向いていないと言えるでしょう。

ただし、小さい資金で日本株を購入する方法もあります。

株式累積投資(るいとう)

野村証券やSMBC日興証券などの大手総合証券は、株式累積投資(るいとう)という商品を提供しています。

株式累積投資(るいとう)とは?

毎月定額で株式を購入する投資方法。大手総合証券が提供するサービスで、1銘柄につき月々1万円程度の少額から投資できます。

株式累積投資(るいとう)は、 少額の資金で株式が購入できるので、まさにドルコスト平均法にうってつけです。

株式累積投資(るいとう)の問題点は、取り扱う証券会社が総合証券などに限られており、ネット証券では提供されていないということです。また取引手数料が割高なこともデメリットでしょう。

たとえばSMBC日興証券の単元株取引における税込手数料(ダイレクトコース)は、約定代金が5万円のケースでは137円です。対して、株式累積投資(るいとう)では100万円以下の売買では1.242%の売買手数料がかかるので、約定代金5万円の税込手数料は621円と割高です。

ミニ株(単元未満株)

ミニ株(単元未満株)もドルコスト平均法で購入する商品として挙げられます。

ミニ株(単元未満株)とは?

ミニ株(単元未満株)とは、通常銘柄ごとに決められている1単元(100株)の株数でしか購入できない株を、1株単位で売買できるサービスのこと。

ミニ株は日本株を1株単位で購入できるので大きな資金は必要なく、ドルコスト平均法に適した商品です。

しかし、ミニ株(単元未満株)を取り扱う証券会社は限定されています。また対象銘柄も証券各社で異なります。購入したい銘柄を取引証券会社が扱っていないこともあるので、取引をする前に売買できる銘柄を確認する必要があります。

約定手数料が割高になるのもデメリットです。たとえばSBI証券で単元株を売買する場合、約定代金が5万円までの税込手数料は55円です(スタンダードプランのケース)。ミニ株の手数料率は0.55%(税込)なので、5万円の約定代金だと275円になり割高になります。

なお、米国株は1株単位で売買できるので、ドルコスト平均法による運用が可能です。

投資信託……ドルコスト平均法の代表的な投資商品

投資信託はドルコスト平均法に適した代表的な商品です。多くのネット証券では、100円から投資信託の購入が可能なので、ドルコスト平均法が利用しやすいでしょう。

また、投資信託を対象とした自動買付、自動積立サービスを提供しているネット証券が多いのも、投資信託とドルコスト平均法の親和性が高い理由の1つです。

ただし、運用内容の確認や運用報酬料のチェックは必要です。

もっとも適しているのは、運用報酬料が安いインデックスファンドです。日経平均株価やダウ平均株価などの指数に連動するように運用されるので銘柄も分散されています。運用報酬料が安いこともプラス要因です。

アクティブファンドは、高い運用報酬料をカバーする十分なリターンを得られる投資信託に限定すべきでしょう。また少数の銘柄に集中的に投資するファンドや一部の業種に偏ったファンドもあるので、十分確認してから投資判断を下しましょう。

ETF(上場投資信託)……証券各社で自動積立サービスを提供

ETFもドルコスト平均法での運用に適しています。

ETFとは?

Exchange Traded Fundsの略称。株式のように証券取引所に上場されており、リアルタイムで自由に売買できる投資信託。大半のETFは、特定の指数(インデックス)に連動するように設計されています。

多くのETFは指数に連動する運用を行うインデックスファンドです。運用コストも低く、銘柄も分散されおり、売買単位も小さく少額で購入できます。

ただし問題点が1つあります。ETFは投資信託と違い分配金が自動的に再投資されないので、分配金をあらためて投資しないと複利効果が得られません。

SBI証券、楽天証券、マネックス証券のETF自動積立サービス

ネット証券の自動積立サービスを利用することで、ETFのドルコスト平均法での積立投資が可能です。

SBI証券の「米国株式・ETF定期買付サービス」、楽天証券の「米株積立」では、取り扱う米国ETF全銘柄を定期的に買い付けることができます。

またマネックス証券では、ETFの自動積立と運用アドバイスがセットになった「ETF自動積立サービス」を提供しており、運用アドバイスを受けながら積立投資ができます(利用には運用資産に対して年率0.33%(税込)のサービス利用料が必要)。

変額保険……毎月定額の保険料を支払い、運用成果に応じて受取額が変わる

変額保険もドルコスト平均法を有効に活用できる投資対象です。

変額保険とは?

運用の結果次第で受け取る金額が増減する保険。老後に備える「変額年金」、死亡保障のための「変額保険(終身型)」、貯蓄を目的とする「変額保険(有期型)」に分類されます。

変額保険は保険料の一部を保険会社が運用し、受け取る保険金が運用実績に応じて変動します。保険の契約者は毎月同額の保険料を支払う設計になっているので、実質的にドルコスト平均法で運用されているといえます。

外貨建て保険……支払額が変動するのでドルコスト平均法には不向き

外貨建て保険は、ドルコスト平均法に適しているとは言い難い金融商品です。

外貨建て保険とは?

保険料の支払いや払い込んだ保険料の運用を日本円ではなく、外貨で運用する保険のこと。将来受け取る年金額や死亡保険金も外貨建てなので、為替変動リスクがあります。

ドルコスト平均法では資産を定額購入しますが、外貨建て保険の多くは円建てで同じ額を購入するのではなく、外貨を定額購入します。したがって、毎回支払う保険料が変動するので定額購入になりません。

ドルコスト平均法についてよくある質問

Q.ドルコスト平均法のメリットは何ですか?

A.購入タイミングを分けることで、金融商品の価格変動リスクを和らげることができます。

購入タイミングを分散すると、投資する金融商品の価格が安い時は多く購入することができ、逆に価格が高い時の購入量は少なくなります。この結果、購入価格は平準化されます。

長期投資において効果のある方法なので積立投資の際に採用されることが多くなります。それほど手間がかからないので、多忙なビジネスパーソンなどに適しています。購入価格が平準化されるので、高値掴みを回避できます。

Q.ドルコスト平均法のデメリットは何ですか?

A.ドルコスト平均法が最も弱い局面は、投資対象商品の価格が一本調子で上がっていく時です。手元に十分な資金があっても一括で投資はせず、分割して投資対象商品を購入するので、大きな押し目(相場が下がること)もなく上がっていく相場では買い遅れ、平均取得価格が高くなってしまいます。

また集中投資のリスクが高くなる傾向があることも、デメリットの1つです。複数の投資対象資産にドルコスト平均法を用いて分散投資できる資金力があれば問題ないものの、1つの資産にしか投資できないと、集中投資のリスクが高まってしまいます。

Q.毎月の金額設定はどう決めたら良いですか?

A.積立投資は、自分に相応しいペースで行うことが大切です。

人それぞれ、収入や資産額は違います。年齢が違えば、想定される運用期間も違います。まずは「目標金額はいくらなのか?」「運用期間はどのくらいの長さか?」を確認して、そこから逆算して積立額を決めましょう。

そして収入から支出を差し引いた収支を念頭に、想定した積立額が毎月無理なく拠出できるかを考えてみてください。

積立投資をスタートした後で無理が生じるようであれば、目標金額は維持して積立期間を延ばし、毎月の拠出額を減らすなどの対応も可能です。

Q.ドルコスト平均法と定量購入法は違いますか?

A.ドルコスト平均法と定量購入法は違います。

ドルコスト平均法は、定額購入法とも言われます。定期的(毎週、毎月など)に、同じ購入金額で、同じ投資対象(株や投資信託など)を買い付ける方法です。

定量購入法は、定期的(毎週、毎月など)に、同じ購入量で、同じ投資対象(株や投資信託など)を買い付ける方法です。

ドルコスト平均法では、投資する金融商品の価格が安い時は多く購入でき、逆に価格が高い時の購入量は少なくなります。一方で、定量購入法は、資産価格の変動に関係なく定期的に同じ量の資産を購入します。

Q.ドルコスト平均法とバリュー平均法の違いを教えてください。

A.ドルコスト平均法は、定期的(毎週、毎月など)に、同じ購入金額で、同じ投資対象(株や投資信託など)を買い付ける運用方法です。

バリュー平均法は、最終的な目標額を決めて投資する方法です。投資を始める前に、最終的な目標額を決めます。そして、その目標額を達成するために定期的にいくら資産を増やす必要があるのかを計算します。

たとえば、「1年後に120万円」という目標額を設定します。月ベースで考えると、毎月10万円ずつ資産が増える必要があるので、毎月10万円分の対象資産を購入します。

1ヵ月後に投資した10万円の資産価格が上昇して11万円になっていたら、2ヵ月目は9万円分の資産を購入して、資産残高を2ヵ月目の目標金額である20万円に維持します。

逆に1ヵ月後に投資した10万円の資産価格が下落して9万円になっていたら、2ヵ月目は11万円分の資産を購入して、資産残高を2ヵ月目の目標金額の20万円に維持します。

このようにバリュー平均法は、毎月決まった金額を投資するのではなく、最終的な目標金額から逆算した毎月の目標金額を維持する方法です。

加えてバリュー平均法では、最終的な目標金額に達した時、余剰分を売却するというルールがあります。上記の例では、最終的な目標金額は120万円なので、もし1年後に資産額が130万円になっていたら、超過分の10万円を売却します。余剰分は、その後に価格が下落した時の購入資金としてリザーブしておきます。

このように、ドルコスト平均法とバリュー平均法は似ているようで、かなりコンセプトの違った運用方法です。バリュー平均法では、資産価格が下落した時に資金を追加して資産を購入する必要がありますが、ドルコスト平均法では、資産価格が下落した時でも一定額を購入します。

したがって、バリュー平均法はドルコスト平均法よりもリスクの高い運用方法といえます。

ドルコスト平均法は老後資産を作るための長期投資にも効果的

ドルコスト平均法は、資産運用において有効な手法として広く投資家に認知されていますが、どんな市場環境でも有効に機能するわけではありません。

資産運用において、どんな局面でも、どのような投資対象でも効果を発揮する万能な投資手法はありません。多くの投資手法は、投資家の創意工夫によってデメリットを補うことで効果を発揮します。

ドルコスト平均法も例外ではなく、利用する投資家がデメリットをよく理解することが大切です。ドルコスト平均法に合った市場環境かどうかを確認し、適切な投資商品を選びましょう。また、証券会社が提供するサービスを有効に利用することにより、デメリットが克服され、ドルコスト平均法がうまく機能します。

ドルコスト平均法は、投資家の資産形成に恩恵をもたらす可能性が高い手法です。老後の資産形成など長期投資において、まだドルコスト平均法を取り入れていないのなら、この機会にトライすることをおすすめします。