欧米で新型コロナウイルスの感染再拡大が懸念される中で、日本株の底堅さが際立っている。現在の日本は他国に比して成長性が高いわけでもなく、足元の12カ月先の利益成長率は、日米欧ともに20%前後で横並びだ。この異様な底堅さの背景と要因について、定性・定量の両側面から考えてみたい。

まず、目先の最大のイベントは米大統領選だが、一見関係なさそうな日本株の強さに、2016年の大統領選時での既視感を覚える。16年夏以降、世界的に妙なリスクオンの雰囲気と割安株の強さが際立つようになり、世界でも割安として知られる日本株も際立った強さを見せた。もちろん、米新政権への期待で日本の景気敏感株を買う意図もあっただろうが、大統領選前から割安状態だった資産はすでに何らかの理由で売却されて、さらなる下値余地が少なく、故に想定外の選挙結果に対する混乱への耐性が評価された側面もあるだろう。

もう1点は、コロナ禍の地域格差である。10月以降、ニューヨークでは再び感染者数が増加し、イタリアでは10月半ばまでだった非常事態宣言を来年1月まで延期した。一方で、日本はGoToトラベル/イートが盛況であり、足元で新型コロナに対する日本と欧米との実態の隔たりが存在する。そのため、不透明な新型コロナの見通しに対する安全資産として日本株の価値が相対的に増した可能性は高い。

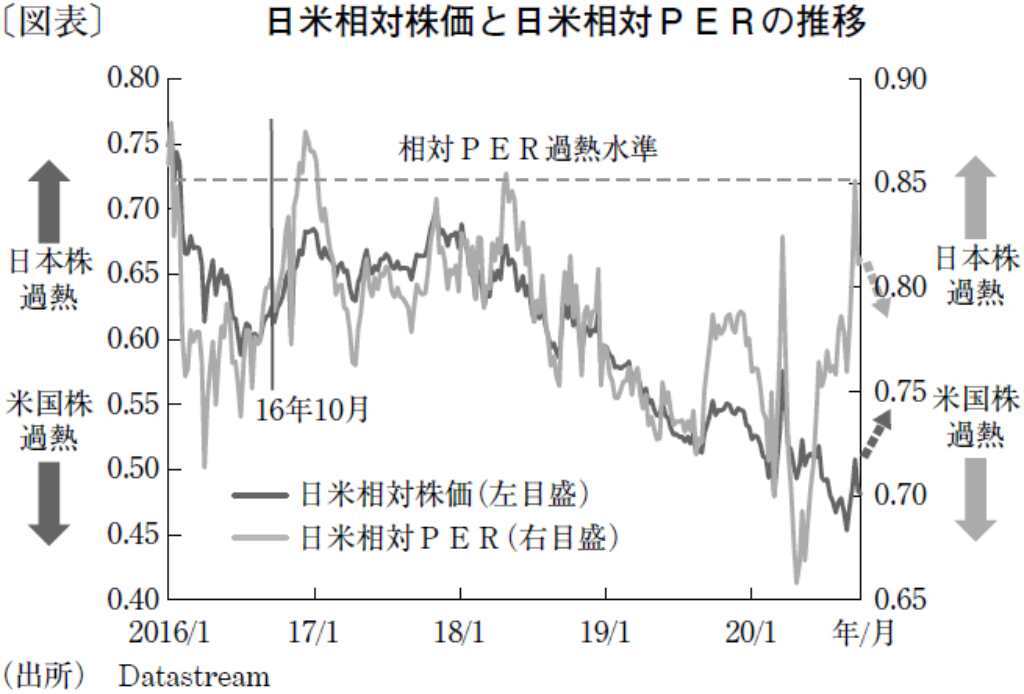

問題はこの状況がどの程度、いつまで続くのかという点だ。まず、需給選好の代理変数としての日米相対株価(日本株/米国株)で見ると、16年当時は大統領選後も1カ月程度上昇が継続し、同年10月から12月にかけて日本株は14%上昇した(図表)。現在は、その前段階で停滞している状況だ。

一方で、企業業績が考慮される割安性の代理変数としての日米相対PER(株価収益率)で見ると、世界の横並び成長の中で、コロナ耐性を背景にした日本株の強さが目立ち、16年当時に比してすでに強い割高感がある。当時と現在の乖離は大きく、仮にこれが前倒しで前回大統領選後の水準まで調整する場合、同期間の日本株の下落率は6%ほどだ。短期の業績見通しに変化がなければ、その後、需給との差し引きで8%のアップサイドを想定でき、日経平均換算で2万5,000円超までは一時的に上昇し得る計算になる。

もちろん、これはあくまでテクニカルな議論で、経済や業績がコロナ前の水準へと回復するには長い時間を要するだろう。そうした環境下での株高に対しては、基本的に下落リスクを警戒すべきだ。しかし、足元の妙に底堅い日本株市場の背景の一例として、こうした観点から短期的なアップサイドを捉えるのも面白いかもしれない。

文・智剣・Oskarグループ CEO兼主席ストラテジスト / 大川 智宏

提供元・きんざいOnline

【関連記事】

・物価水準は64年の4.4倍だが価格が下落したモノも

・中国でも長引くコロナ禍の経済的影響

・引き続き底堅いドル需要、当面1ドル=105~110円に

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない