「急な出費でお金が必要だけど、審査に通るか心配…」

今、そんなお悩みを抱えていないだろうか?特にアルバイト・パートや主婦(主夫)、あるいは過去に金融事故の経験があれば、その不安は特に大きいはずだ。

残念ながら、正規のカードローンで「審査なし」のところは絶対に存在しない。しかし、あきらめる必要はない。実は、各金融機関の審査基準は一律ではなく、あなたの状況に寄り添った融資を行っているところもあるのだ。

本記事では、「審査が緩い」ところで安全にお金を借りたい人に向けて、正しい知識と具体的な方法を解説する。消費者金融やスマホローンの活用法から即日融資のポイント、信用情報との向き合い方、そして審査通過の確率を上げるための準備まで、あなたの疑問を解消し、最適な借り入れ先を見つけるための一歩をサポートしよう。

カードローン&アプリローン全14社 比較一覧表

ここでは審査が不安な人に向けて、信頼できるカードローンとアプリローンの全14社の情報を比較している。特に不安な人は、申込条件の項目に注目してほしい。| 名称 | アコム | プロミス | アイフル | レイク | SMBCモビット | セントラル | フクホー | フタバ | ベルーナ ノーティス |

dスマホローン | au PAY スマートローン |

LINE ポケットマネー |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 即日融資 | 可能 | 可能 | 可能 | 可能 | 可能 | 可能 (平日14時までの 申込の場合) |

可能 | 可能 (平日16時までの 審査完了の場合) |

可能 | 可能(※) | 可能 | 可能 |

| 審査・ 融資時間 |

最短20分 (※1) |

最短3分 | 最短18分 | 最短20分(※6) | 審査時間 最短30分(※5) |

最短30分〜即日 | 最短即日 | 最短即日 | 最短即日 | 最短当日 | 最短当日 | 最短20分(※9) |

| 申込条件 | 安定収入と 返済能力を有し、 アコムの基準を満たす |

満18~74歳で 安定収入がある (年金のみの収入は不可) |

満20~69歳で 安定収入がある |

満20~70歳で 安定収入があること。 パート、アルバイト、 学生などでも申込可能 |

満20〜74歳の 安定収入がある (年金のみの収入は不可) |

20歳以上で定期的な 収入と返済能力があり、 かつセントラルの基準を満たす (規定の審査の上、 自営業、パート、 アルバイトも利用可能) |

自営業者、会社役員、 無職、20歳未満66歳以上 は申込不可 |

20〜73歳で安定収入と 返済能力がある。 アルバイトやパート、 派遣社員、主婦も可 (安定収入が条件)。 他社での借入が4社以内 |

20歳〜80歳 (自営業者、アルバイト、 パート、派遣社員、 学生でも利用可能。 専業主婦向けの 配偶者貸付あり) |

満20〜満68歳で 安定収入があり、 ドコモ所定の携帯回線 契約者かdアカウント所有者 |

満20〜70歳で 定期収入があり、 国内在住のau IDの所有者 |

満20〜65歳の 国内在住で、 安定収入が見込める |

| 審査通過率 | 39.7%(※8) (2024年度) |

37.8% (2024年度) |

33.2% (2024年度) |

非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 | 非公開 (LINEスコア依存) |

| 在籍確認 | 原則、お勤め先へ 在籍確認の電話なし |

原則なし | 原則なし | 原則なし(※7) | WEB完結なら 電話連絡なし |

原則あり | 原則あり | 原則あり | 原則あり | 原則あり | 原則あり | 原則あり |

| WEB完結 | 可能 | 可能 | 可能 | 可能 | 可能 (条件あり) |

可能 | 郵送物あり | 郵送物あり | 郵送物あり | 完全対応 (アプリ完結) |

完全対応 (アプリ完結) |

可能 |

| 金利(年率) | 2.4%~17.9% | 4.5%~17.8% | 3.0%~18.0% | 4.5%〜18.0% | 3.0%〜18.0% | 4.8%〜18.0% | 7.3%〜20.0% | 14.959%〜19.945% | 4.5%~18.0% | 3.9~17.9% (基準金利の場合) |

2.9%〜18.0% | 3.0%〜18.0% |

| 借入限度額 | 1万円~800万円 | 最大500万円 | 最大800万円 | 最大500万円 | 最大800万円 | 最大300万円 | 最大200万円 | 最大50万円 | 最大300万円 | 最大300万円 | 最大100万円 | 最大300万円(※10) |

| 無利息期間 | 初回契約日の 翌日から30日間 (※2) |

初回借入日の 翌日から30日間 (※3) |

初回契約日の 翌日から30日間 |

初回契約日の翌日から 365日間 (※4) |

なし | 初回契約日の 翌日から30日間 |

なし | 初回契約日の 翌日から30日間 |

初回利用時と 完済後の借入が 何度でも14日間無利息 |

初回契約日から 30日間(キャンペーン中) |

なし | あり(※11) |

| 公式URL | アコムの 詳細はこちら |

プロミスの 詳細はこちら |

アイフルの 詳細はこちら |

レイクの 詳細はこちら |

SMBCモビットの 詳細はこちら |

セントラルの 詳細はこちら |

フクホーの 詳細はこちら |

フタバの 詳細はこちら |

ベルーナノーティスの 詳細はこちら |

dスマホローンの 詳細はこちら |

au PAY スマートローンの 詳細はこちら |

LINEポケットマネーの 詳細はこちら |

※1 申込時間や審査により希望に添えない場合がある ※2 アコムでの契約が初めての場合のみ

※3 メールアドレス登録とWeb明細利用の登録が必要

※4 無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

(1)365日間無利息の条件:Webでの申込で、契約額が50万円以上。契約後59日以内に収入証明書類の提出とレイクでの登録が完了すること

(2)60日間無利息の条件:Webでの申込で、契約額が50万円未満

※5 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合がある

※6 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※7 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

レイクの貸付条件はこちら

※8 アコムマンスリーレポート

※9 お申込の時間帯により、ご希望に添えない場合があります。

※10 スタンダード/プレミアムプランの場合。

※11 一部プランを除く。諸条件あり

審査に通る可能性があるカードローンの特徴

審査に通る可能性があるカードローンには、次のような共通点がある。 特に「中小の消費者金融」や「アプリローン(スマホ専用ローン)」は、大手よりも審査が柔軟で、申込者の状況に寄り添った対応が期待できる。

1.申し込み条件がシンプル

カードローンの中には、18歳以上で安定収入があることだけを条件とするシンプルな申込要件を設定しているものがある。この場合、職業や年収、雇用形態などの細かな条件が問われにくく、比較的幅広い層が対象になる。

とりわけ中小の消費者金融やアプリローンでは、詳細な属性にこだわらずに柔軟な審査を行っているため、申込ハードルが低く感じられるケースも多い。

2.パート・アルバイト・自営業でも申し込みOK

パートやアルバイト、自営業者でも申し込めるカードローンは、正社員でなくても安定した収入があれば利用対象になる。これは非正規雇用者や副業メインの人にとって大きなメリットだ。

貸付条件

満20歳以上70歳以下のお客さまで、安定した収入のあるお客さま(パート・アルバイトで収入のあるお客さまも可)は、ご利用が可能です。

中小の消費者金融では、こうした人たちの収入スタイルや勤務状況に柔軟に対応してくれる傾向がある。雇用形態を理由に審査で落とされる不安が少ないのは、審査が緩やかとされる一因でもある。

3.審査が速く即日対応できる

審査のスピードも「通りやすさ」に影響する。大手消費者金融では最短30分程度で審査結果が出ることも多く、早ければ当日中に借り入れできる。

最近は中小の消費者金融やアプリローンでも即日対応に力を入れており、審査の簡略化やスピードアップが進んでいる。急ぎの出費に対応しやすいという点で、実際の利用者満足度も高い。

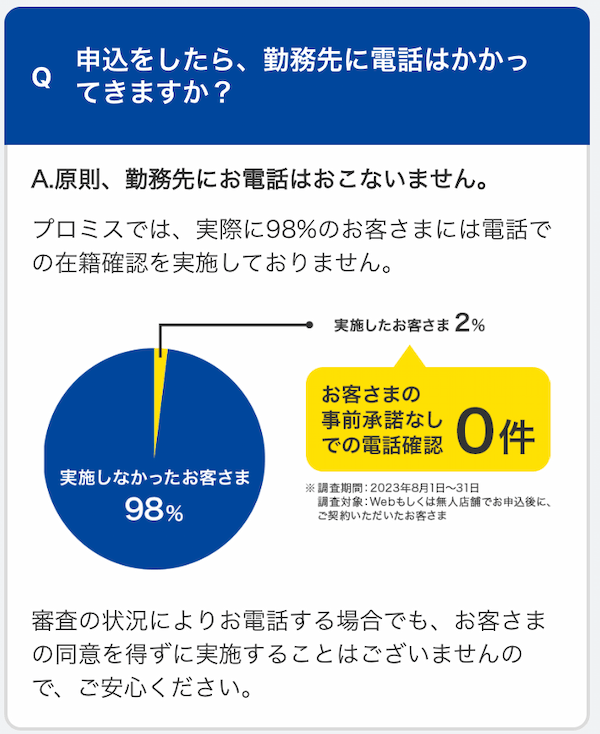

4.電話による在籍確認がない、または柔軟

職場に電話をかけて本人が働いていることを確認する手続きを「在籍確認」というが、これを不安に思う人も多い。だが、最近では、申込者のプライバシーに配慮し、書類提出などで代替できるケースが増えている。

例えばWeb完結型の申し込みに対応した金融機関では、条件を満たせば電話確認を省略できることもある。こうした柔軟性は、審査の「通りやすさ」に直結する重要なポイントだ。

即日融資に対応 審査が不安な人におすすめのキャッシング先

審査に通る可能性があり、即日融資にも対応しているサービスをタイプ別にまとめる。

大手消費者金融

大手は即日融資に強く、申込から借入までが非常にスムーズ。審査はやや厳しめだが、安定収入があれば通過の可能性は高い。WEB完結や無利息サービスも充実している。

アコム

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短20分(※1) |

| 申込条件 | 安定収入と返済能力を有し、アコムの基準を満たす |

| 審査通過率 | 39.7%(※3)(2024年度) |

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| WEB完結 | 可能 |

| 金利(年率) | 2.4%~17.9% |

| 借入限度額 | 1万円~800万円 |

| 無利息期間 | 初回契約日の翌日から30日間(※2) |

※1 申込時間や審査により希望に添えない場合がある

※2 アコムでの契約が初めての場合のみ

※3 アコムマンスリーレポート

アコムは三菱UFJフィナンシャル・グループの大手消費者金融で、即日融資スピードと対応力がある。審査は最短20分(※)、最短即日の借入も可能だ。初回利用者には契約日の翌日から30日間の無利息期間が設定されており、急な出費に対応したい人にとっても使いやすい。

申込はスマホ完結が可能で、本人確認書類(※2)のアップロードもアプリやWebで済む。審査通過率39.7%(※1)(2024年度)。

※2 マイナンバーカード、パスポート、(交付を受けていない方は)資格確認書で代替可能

知名度と信頼性の高さからみても、初めてカードローンを使う人にはおすすめだ。

- 審査通過率は約4割(※1)

- 最短20分(※)の審査、即日融資可能

- 初回利用時30日間無利息(※2)など初心者に優しい

プロミス

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短3分 |

| 申込条件 | 満18歳~74歳で安定収入がある(年金のみの収入は不可) |

| 審査通過率 | 37.8%(2024年度) |

| 在籍確認 | 原則なし |

| WEB完結 | 可能 |

| 金利(年率) | 4.5%~17.8% |

| 借入限度額 | 最大500万円 |

| 無利息期間 | 初回借入日の翌日から30日間(※) |

※メールアドレス登録とWeb明細利用の登録が必要

プロミスはSMBCグループの大手消費者金融で、利便性の高いアプリとスムーズな審査が特徴だ。最短3分での融資が可能で、即日融資にも対応している。

申込は18歳から可能で、学生やパート・アルバイトなどにも門戸が開かれている。審査通過率(2024年度)も37.8%と、アコムに次ぐ高さだ。

初回利用者を対象とした無利息期間も注目だ。他社同様に「30日間」と設定されているが、プロミスでは30日間の起算日が「初回契約日」ではなく「初回借入の翌日」になっている。つまり、契約だけ先に済ませて必要時に借り入れることが可能なのだ。

- 申込可能が18歳〜74歳と幅広い

- 学生、パート、アルバイトも申込可能

- 「初回借入日」の翌日から30日間無利息

アイフル

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短18分 |

| 申込条件 | 満20歳~69歳で安定収入がある |

| 審査通過率 | 33.2%(2024年度) |

| 在籍確認 | 原則なし |

| WEB完結 | 可能 |

| 金利(年率) | 3.0%~18.0% |

| 借入限度額 | 最大800万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

アイフルは、最短18分での即日融資を可能にするスピード対応が特徴の消費者金融だ。本人の同意のない在籍確認の電話は行われないことを公式サイトで明言しており、アイフルの調査でも、利用者の99.7%が「電話での在籍確認がなかった」と回答している(アイフルによる調査結果)。職場に知られたくない人にも配慮されている。

WEB申込やアプリ申込が整っており、スマホ1つで手続きが完了できる。初めての利用者には、契約日の翌日から30日間の無利息期間が設けられている。審査通過率(2024年度)は33.2%とアコムやプロミスと比べると低い。それでも独自審査による柔軟な方針がとられており、パート・アルバイトでも申し込み可能だ。

迅速性と利便性を兼ね備えた安心のサービスだ。

- 独自審査による柔軟な対応

- パート、アルバイトも申込可能

- 電話による在籍確認が「ほぼゼロ」

レイク

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短20分(※1) |

| 申込条件 | 満20歳~70歳で安定収入があること。 パート、アルバイト、学生などでも申込可能 |

| 審査通過率 | 非公開 |

| 在籍確認 | なし(※2) |

| WEB完結 | 可能 |

| 金利(年率) | 4.5%〜18.0% |

| 借入限度額 | 最大500万円 |

| 無利息期間 | 初回契約日の翌日から365日間(※) |

※無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

(1)365日間無利息の条件:Webでの申込で、契約額が50万円以上。契約後59日以内に収入証明書類の提出とレイクでの登録が完了すること

(2)60日間無利息の条件:Webでの申込で、契約額が50万円未満

※1 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

貸付条件はこちら

レイクはSBI新生銀行グループの大手カードローンで、審査スピードが最短20分(※)。無利息期間のプランが複数あるのも特徴で、WEB申込でかつ契約額が50万円以上の初回利用者に、365日間の無利息期間が用意されている。

もちろん即日融資にも強く、平日14時までに契約を済ませれば最短20分で振込が可能だ。全国の提携ATMからの借入も便利で、急な資金ニーズに対応しやすい。

また、審査通過率(2024年度)は非公開だが、申込条件も緩やかで、パート・アルバイト、学生などでも「安定した収入があれば申込が可能」だと、公式サイトでも明言している。

- 最短20分(※)

- パート、アルバイト、学生でも申込可能

- 365日間の無利息プランあり

貸付条件はこちら

SMBCモビット

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 審査時間最短30分(※) |

| 申込条件 | 満20歳〜74歳の安定収入がある(年金のみの収入は不可) |

| 審査通過率 | 非公開 |

| 在籍確認 | WEB完結なら電話連絡なし |

| WEB完結 | 可能(条件あり) |

| 金利(年率) | 3.0%〜18.0% |

| 借入限度額 | 最大800万円 |

| 無利息期間 | なし |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合がある

SMBCモビットは「WEB完結申し込み」が強みの大手カードローンだ。WEBで必要書類を提出すれば、職場への電話連絡なしで在籍確認が完了する。

10秒の簡易審査を行うなど即日融資にも対応しており、急ぎの資金ニーズに強い。三井住友銀行グループの安心感もあり、初めてカードローンを利用する人にも選ばれている。

74歳まで申込可能という点も他社より基準が緩やかだ。

- 安定収入の20歳〜74歳なら申込可能

- WEB完結で借入がバレにくい

- 限度額は最大800万円

中小消費者金融

中小消費者金融は、金融ブラックや収入が不安定な人にも対応する柔軟な審査が魅力だ。大手消費者金融ほど即日融資が充実していないが、審査はスタッフが丁寧に行うぶん、事情を汲んでもらえることも多い。

セントラル

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能(平日14時までの申込の場合) |

| 審査・融資時間 | 最短30分〜即日 |

| 申込条件 | 20歳以上で定期的な収入と返済能力があり、かつセントラルの基準を満たす (規定の審査の上、自営業、パート、アルバイトも利用可能) |

| 審査通過率 | 非公開 |

| 在籍確認 | 原則あり |

| WEB完結 | 可能 |

| 金利(年率) | 4.8%〜18.0% |

| 借入限度額 | 最大300万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

セントラルは、創業40年以上の実績を持つ中堅消費者金融だ。「当社規定の審査の上、自営業、パート、アルバイトの方もご利用できます」と公式サイトでうたっているように、柔軟な姿勢がうかがえる。信用情報に不安がある人や、他社で断られた人でも相談しやすいだろう。

即日融資にも対応しており、最短30分で審査結果が出る。WEB完結や自社ATMなど利便性も高い。専用アプリでの手続きも可能で、スマホからの申し込みにも対応している。

ただし、電話による在籍確認があることは覚えておきたい。

- 自営業、パート・アルバイトでも申込できる

- 平日14時までの申込なら即日融資可能

- 無利息期間は初回契約日の翌日から30日間

フクホー

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短即日 |

| 申込条件 | 自営業者、会社役員、無職、20歳未満66歳以上は申込不可 |

| 審査通過率 | 非公開 |

| 在籍確認 | 原則あり |

| WEB完結 | 不可(郵送手続き必要) |

| 金利(年率) | 7.3%〜20.0% |

| 借入限度額 | 最大200万円 |

| 無利息期間 | なし |

フクホーは大阪に本社を置く中堅の消費者金融だ。過去に自己破産や債務整理などの金融事故歴があっても、一定の収入があれば審査対象になる。事実、公式サイトには「他社でのご返済が延滞中の方」「現在お仕事をされていない方」「過去のお借入れを放置されている方」など、融資対象外の条件が明記されている。

また、大手とは異なり、人による審査を行っているため、書類の内容や個別事情を考慮してくれる柔軟性がある。

WEB申し込み後に書類の郵送が必要なため即日融資にはやや不向きだが、「ブラック明けでどこにも通らない」と悩む人にとっては貴重な選択肢といえる。

- 自営業者、会社役員、無職以外ならチャンスあり

- 他社で延滞中、借入放置でなければ検討の余地も

- 最短即日融資可能

フタバ

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能(平日16時までの審査完了の場合) |

| 審査・融資時間 | 最短即日 |

| 申込条件 | 20歳〜73歳で安定収入と返済能力がある アルバイトやパート、派遣社員、主婦も可(安定収入が条件) 他社での借入が4社以内 |

| 審査通過率 | 非公開 |

| 在籍確認 | 原則あり |

| WEB完結 | 郵送物あり |

| 金利(年率) | 14.959%〜19.945% |

| 借入限度額 | 最大50万円 |

| 無利息期間 | 30日間 |

フタバは、東京を拠点とする中堅消費者金融だ。正社員だけでなく、アルバイトやパート、派遣社員、主婦でも安定収入があれば申し込みできる。

即日融資にも対応しており、平日14時までに契約完了すれば当日中の振込も可能だ。柔軟な審査体制が売りで、信用情報に不安がある人にも前向きに対応する傾向がある。手続きは電話対応が丁寧で、相談しながら進められる安心感もある。

また、融資対象を「他社からの借り入れが4社以内の人」と公式サイトで明記している。借入先が増えて悩んでいる人は検討したい。

- アルバイトやパート、派遣社員、主婦でもチャンスあり

- 借入が4社以内なら検討の余地あり

- 平日14時までの契約完了で即日融資可能

ベルーナノーティス

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短即日 |

| 申込条件 | 20歳〜80歳(自営業者、アルバイト、パート、派遣社員、学生でも利用可能。専業主婦向けの配偶者貸付あり) |

| 審査通過率 | 非公開 |

| 在籍確認 | 原則あり |

| WEB完結 | 郵送物あり |

| 金利(年率) | 4.5%~18.0% |

| 借入限度額 | 最大300万円 |

| 無利息期間 | 初回利用時と完済後の借入が何度でも14日間無利息 |

ベルーナノーティスは、カタログ通販大手ベルーナのグループ企業が提供するローンサービスだ。自営業者、アルバイト・パート、派遣社員、学生、主婦や年金受給者にも配慮した審査方針で、柔軟な独自審査と、電話や郵送で丁寧な対応をしてもらえる。

WEBからの申し込みにも対応しており、条件が整えば即日融資も可能だ。少額の収入でも安定していれば借りやすい。融資を急いでいる場合、審査結果の連絡を受けた際にオペレーターに急いでいることを伝えると、優先的に対応してもらえるのでぜひ利用したいところだ。

- 自営業者、アルバイト・パート、派遣社員、学生でも利用可能

- 専業主婦向けの貸付あり

- 初回利用時と完済後の借入が何度でも14日間無利息

アプリローン

スマホだけで手続きが完了する利便性が高いのがアプリローンだ。

LINEスコアや携帯会社の会員情報を活用した独自の審査基準があるため、正社員でなくても通りやすい可能性がある。

dスマホローン

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能(※) |

| 審査・融資時間 | 最短当日 |

| 申込条件 | 満20歳〜満68歳で安定収入があり、 ドコモ所定の携帯回線契約者かdアカウント所有者 |

| 審査通過率 | 非公開 |

| 在籍確認 | 原則あり |

| WEB完結 | 完全対応(アプリ完結) |

| 金利(年率) | 3.9~17.9%(基準金利の場合) |

| 借入限度額 | 最大300万円 |

| 無利息期間 | 初回契約日から30日間(キャンペーン中) |

※ 年末年始を除く。17時までの申込に限る。申込状況などにより、翌営業日以降の審査となる場合がある。システムメンテナンス時間は利用不可。振込実施のタイミングは利用の金融機関により異なる。

dスマホローンは、NTTドコモが提供するスマホ完結型ローンだ。ドコモユーザーであれば審査や借入がさらにスムーズに行えるが、NTTドコモの回線契約がなくても「dアカウント」があれば申込ができる。

申込から借入までアプリ上で完結し、使いやすさに定評がある。審査は柔軟で、収入が少なめの人でも対応してくれることが多い。

dポイントとの連携も魅力で、ドコモ経済圏で生活している人には特におすすめだ。

- 20歳〜68歳で安定収入があればチャンス

- ドコモユーザーなら審査や借入がスムーズ

- アプリ完結で借入がバレにくい

au PAY スマートローン

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短当日 |

| 申込条件 | 満20歳〜70歳で定期収入があり、国内在住のau IDの所有者 |

| 審査通過率 | 非公開 |

| 在籍確認 | 原則あり |

| WEB完結 | 完全対応(スマホ完結) |

| 金利(年率) | 2.9%〜18.0% |

| 借入限度額 | 最大100万円 |

| 無利息期間 | なし |

KDDIグループが提供するスマホローンだ。申込から借入までスマホで完結でき、au IDを使えば手続きも簡単だ。

信用情報に大きな問題がなければ、パートやフリーランスでも審査通過のチャンスは十分にある。au PAYとの連携もスムーズで、日常的にKDDIのサービスを利用している人にはメリットが多い。

- 20歳〜70歳で安定収入があればチャンス

- auユーザーなら審査や借入がスムーズ

- アプリ完結で借入がバレにくい

LINEポケットマネー

| 項目 | 内容 |

|---|---|

| 即日融資 | 可能 |

| 審査・融資時間 | 最短20分(※1) |

| 申込条件 | 満20歳〜65歳の国内在住で、安定収入が見込める |

| 審査通過率 | 非公開(LINEスコア依存) |

| 在籍確認 | 原則あり |

| WEB完結 | 可能 |

| 金利(年率) | 3.0%〜18.0% |

| 借入限度額 | 最大300万円(※2) |

| 無利息期間 | あり(※3) |

※1 お申込の時間帯により、ご希望に添えない場合があります。

※2 スタンダード/プレミアムプランの場合。詳細はこちら

※3 一部プランを除く。諸条件あり

LINEポケットマネーは、LINEアプリから直接申込・利用ができる手軽なローンサービスだ。審査については、LINEスコアによって信用を独自に評価する仕組みがあり、従来の信用情報だけではない柔軟さが特徴的だ。

申込、審査、借入がLINEで完結し、LINE利用者なら正社員でなくても利用できるチャンスがある。

- 20歳〜65歳で安定収入があればチャンス

- LINEスコアを使った独自の審査

- LINEユーザーなら審査や借入がスムーズ

「審査が緩い」は通る可能性が高いということ

これまで見てきたように、「審査が緩い」キャッシングとは無審査のことではなく、「通る可能性が高い」サービスだと言っていい。繰り返しになるが、正規のカードローンで「審査なし」のところは存在しない。

特に中小消費者金融やアプリローンは、独自審査やスマホ完結型などの工夫で、幅広い対応が期待できる。

安定収入があれば、パート・アルバイトでも借りられる可能性は十分ある。とはいえ、申込前に自分の状況を整理し、通りやすさ・スピード・利便性のバランスを見て選ぶことが重要だ。

「審査が緩い」とされる理由と注意点

「審査が緩い」と聞くと、誰でも簡単に借りられるような印象を持つかもしれない。だが、実際には最低限の審査はどの金融機関でも行われており、「審査に通る可能性が高い」という意味で使われることが多い。

審査が緩いとされる主な理由

1.審査基準が非公開なため、口コミや体験談で評価が広がる

カードローンやキャッシングの審査基準は、基本的にどの金融機関でも公開されていない。そのため「通った」「落ちた」といった利用者の口コミが独り歩きし、「あの会社は審査が緩い」と噂になることがある。実際には、申込者の属性やタイミングによって結果が異なるケースも多い。

2.過去に延滞や債務整理があっても通った例がある

中小の消費者金融や一部アプリローンでは、信用情報にキズがあっても通過するケースがある。「他社では落ちたけど、ここでは借りられた」といった体験談が多く、審査が柔軟な印象につながっている。ただし、これはあくまで個別事情が反映したものだという点には注意したい。

3.中小業者で人の判断で審査されるため柔軟

大手の金融機関では、AIやスコアリングによって機械的に審査されることが多い。一方、中小業者では担当者が一人ひとりの申込内容を確認しており、事情に応じた判断が期待できる。この「人の目」による審査が、審査通過率の高さにつながっている場合もある。

審査が緩いサービスを利用する際の注意点

「審査が緩い」と言われるサービスにも、利用前に気をつけるべきポイントがある。焦って申し込む前に、次のような点を確認しておこう。

1.審査が緩い=安全ではない

審査が緩やかでも、貸付条件が厳しい場合がある。たとえば、金利が高めに設定されていたり、返済期間が短かったりするケースだ。また、正規業者でない場合は、法外な利息を請求される違法業者(いわゆる闇金)のリスクもある。 必ず貸金業登録番号を確認し、日本貸金業協会に登録されているかチェックしよう。

2.多重申込による「申込ブラック」に注意

「どこかで通ればいい」と複数の金融機関に一度に申し込むと、信用情報に履歴が残る。これを「申込ブラック」と呼び、短期間に複数申込があると返済能力に疑問を持たれ、審査に通りづらくなる。申込は1~3社に絞り、同時申込を避けるのが鉄則だ。

3.総量規制オーバーに気をつけよう

貸金業者からの借入が年収の3分の1を超える場合、貸金業法により新たな借り入れができない。これを総量規制と言う。

総量規制とは

借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。例えば、年収300万円の方は、貸金業者から100万円までしか借りることができないということになります。出典:金融庁 貸金業法Q&A

4.審査落ちを繰り返すと信用情報に悪影響

審査に落ちた記録自体も信用情報に残る。落ちた原因を突き止めずに次々と申し込むと、状況は悪化する。審査落ちが続く場合は、一度、指定信用情報機関のCIC、JICC、KSCで自分の情報を開示し、問題点を洗い出すことが大切だ。

| CIC(株式会社シー・アイ・シー) | クレジットカード会社、消費者金融、信販会社、銀行、農協などが加盟 | 全国共通ダイヤル:0570-666-414 | 手数料500円。オンライン開示が2025年4月30日から休止中のため、基本的に郵送開示。本人確認書類として、3カ月以内の印鑑証明書もしくは住民票の原本が必要。 |

|---|---|---|---|

| JICC(株式会社日本信用情報機構) | 消費者金融、クレジットカード会社、信販会社、銀行や信用金庫、信用組合などが加盟 | サポートダイヤル:0570-055-955 オペレーター受付時間:月曜日~金曜日(祝日・年末年始除く)10時~16時 | Web(スマホアプリ)で開示。郵送開示も可能。手数料1,000円。スマホアプリの場合、最短で1〜3営業日で開示可能。 |

| KSC(全国銀行個人信用情報センター) | 銀行、信用金庫、信用組合、農協などが加盟 | フリーダイヤル:0120-540-558、携帯電話等から:03-3214-5020 | インターネットで開示。マイナンバーカードを用いたWeb上での本人確認が必要。手数料1,500円。最短3~5営業日で開示可能だが、即日開示は不可。郵送開示も可能。事務所窓口での受付は行っていない。 |

5.緊急性が高いときほど、慎重に

「今日中にどうしても必要だから」と急ぎすぎると、情報収集が不十分なまま危険な業者に申し込んでしまうこともある。即日融資に対応した正規の消費者金融でも、事前準備(本人確認書類の用意や在籍確認の段取り)をしておけば、焦らずスムーズに借りられる。

6.どうにもならないなら公的支援制度を頼る

国や自治体には、生活に困窮している人を支援するための貸付制度がある。たとえばこういう制度がある。

生活福祉資金貸付制度とは

生活福祉資金貸付制度は、低所得者、高齢者、障害者などが、安定した生活を送れるよう、都道府県の社会福祉協議会が資金の貸付けと必要な相談や支援を行う制度です。出典:政府広報オンライン

貸付制度の対象は以下のとおりだ。

- 必要な資金を他から借りることが困難な「低所得者世帯」

- 障害者手帳などの交付を受けた人が属する「障害者世帯」

- 65歳以上の高齢者が属する「高齢者世帯」

生活費、教育費、住宅費など、様々な用途に対応する。

なお、窓口はお住まいの市区町村の社会福祉法人 社会福祉協議会だ。この制度の利用でも、やはり審査が必要で数日かかる。しかし、金利が極めて低く、返済負担が少ないので、万策尽きたらぜひ検討してほしい。

危険な業者の見分け方【闇金・偽装業者対策マニュアル】

お金に困っているときほど、甘い言葉で近づいてくる闇金業者には要注意だ。以下の特徴に当てはまる業者からは絶対に借りないようにしよう。

SNS・DMでの勧誘はNG

LINEやインスタ、X(旧Twitter)などSNS経由で「即日融資できます」「審査なしで貸します」といったDMを送ってくる業者は、ほぼ闇金とみなしていい。

正規の貸金業者が非公式な手段で勧誘することはない。

「月利・日利」の表示は違法

法律では貸付金利は「年利」で表記するのが原則だ。

月利10%=年利120%など、違法な超高金利で貸し付けてくる業者は明らかに闇金なので注意しよう。

登録番号がなければアウト

貸金業者は日本貸金業協会に登録し、金融庁の監督下にある必要がある。

業者のホームページに登録番号がない、または存在しない番号を記載している場合は偽装業者の可能性が高い。

不安な場合は、金融庁の登録貸金業者検索サービスで業者名を調べて、正規登録業者かどうかを確認しよう。

また、正規の貸金業者の多くは日本貸金業協会に加入している。日本貸金業協会の公式サイトでも確認できる。

安全な借入の第一歩は「相手が本物かどうか」だ。

審査に通る可能性がある金融機関タイプと具体例

「審査が緩い」と感じられるカードローンやキャッシングは、主に次の4タイプに分けられる。それぞれの特徴と審査傾向、代表的なサービスを一覧で確認しよう。

| タイプ | 審査難易度 | 即日融資 | 金利(目安) | 代表的なサービス |

|---|---|---|---|---|

| 大手消費者金融 | 中 | ◎ | 2.4%~18.0% | アコム、プロミス、アイフル、 レイク、SMBCモビット |

| 中小消費者金融 | やや低 | ◯ | 7.3~20.0% | セントラル、フクホー、フタバ、 ベルーナノーティス |

| 銀行カードローン | 高 | × | 1.5~14.5% | 三井住友銀行、楽天銀行など |

| アプリローン | 中~やや低 | ◎ | 3.0~18.0% | dスマホローン、au PAY スマートローン、 LINEポケットマネー |

大手消費者金融

大手は全国対応、TVCMなどでの知名度も高く、安心感がある。申込から融資までのスピードが早く、即日融資に強いのが大きな魅力だ。

中小消費者金融

独自審査により、信用情報に不安がある場合でも相談ベースで柔軟に対応してくれる可能性がある。特に「他社で審査落ちした」「債務整理後」といったケースでは検討する価値がある。

銀行カードローン

低金利で返済負担が少ない一方、審査は厳しく時間もかかる。銀行法に基づく審査が義務づけられており、信用情報に問題があるとほぼ通らない。即日融資には対応していないため、スピード重視の人には不向き。

アプリローン

スマホだけで申し込みから借入・返済まで完結。通信キャリアなどが提供しているサービスが多く、携帯料金の支払い実績なども審査材料になる。中小ほどの柔軟さはないが、大手よりは通りやすい傾向にある。

審査に通るためのコツとNG行動

「審査が緩い」とされるカードローンでも、申し込み方次第で審査に落ちてしまうことはある。逆に、ちょっとした工夫で通過率を上げることもできる。ここでは、審査を通りやすくするコツと、やってはいけないNG行動を解説する。

審査通過率を高めるための5つのコツ

1.申込内容は正確・丁寧に記入する

誤字や記載ミスがあると、それだけで信用を損ねる。すべての項目を丁寧に入力すること。

2.希望限度額は少額に設定する(10~30万円程度)

高額を希望すると審査が厳しくなる。まずは通りやすい金額で申請しよう。

3.安定収入を証明できる書類を用意する

給与明細、源泉徴収票、年金証書などをすぐ提出できるよう準備しておくとスムーズだ。

4.勤続年数は長いほうが有利

転職直後やアルバイト開始直後は不利になりやすい。申請タイミングにも気をつけたい。

5.スマホ完結型の申込を活用する

オンライン完結で審査~借入までスピーディーに進められる。即日融資を狙うなら必須だ。

審査落ちの原因になりやすいNG行動

1.複数社へ同時に申し込む(申込ブラック)

短期間に複数の申し込み履歴があると、「お金に困っている」と判断され、審査に落ちやすくなる。これを申込ブラックと言う。

2.年収や勤務先などを偽る

虚偽の申告は信用情報に傷がつき、今後の申込にも悪影響を及ぼす。絶対にやめよう。

3.クレジットカードやローンでの延滞履歴がある

過去に支払い遅延があると、信用情報に記録が残る。数ヶ月の延滞でも審査落ちの原因になる。

4.無職・収入がゼロの状態で申し込む

いかに審査が柔軟でも、収入ゼロでは通らない。可能であればアルバイトや副業などで一定の収入を確保しておきたい。

申込から借入までの流れ

カードローンやスマホローンの申込から借入までは、意外とシンプルだ。ここでは、一般的な流れと、即日融資を狙う場合のタイムスケジュールを解説する。

基本的な申込の流れ

大手・中小・アプリローン問わず、以下のステップで進むのが一般的だ。

- Webやアプリから申し込み

→ 公式サイトまたはアプリから、必要情報を入力して申込 - 本人確認書類の提出

→ 運転免許証、マイナンバーカード、保険証などをスマホで撮影・送信 - 在籍確認(電話 or 書類)

→ 勤務先への電話が一般的だが、書類確認でOKな会社もある - 審査結果の通知

→ メールやアプリで連絡が来る。早ければ数十分〜1時間以内 - 契約・借入

→ Webで契約後、指定口座へ振込 or 提携ATMから引き出し

即日融資を受けたい場合のスケジュール例

即日融資可能なキャッシング先であっても、申込の曜日、時間帯によっては翌日以降の取扱となる場合がある。そこで即日融資を確実に受けられるように、スケジュールを工夫したい。たとえば次のようなスケジュールを組んではいかがだろうか。この場合、平日の午前中、できるだけ早い時間に動き出すことがポイントだ。

| 時間帯 | やること |

|---|---|

| 9:00 | Web申込完了 |

| 10:00 | 本人確認書類のアップロード |

| 12:00 | 在籍確認(電話または書類提出) |

| 13:00 | 審査通過・契約手続き |

| 14:00 | 振込完了・借入完了 |

よくある質問Q&A

カードローンやスマホローンに関して、よく寄せられる疑問に答える。特に「審査が緩い」と言われるサービスを検討している人は、以下のポイントもチェックしておこう。

ただし、配偶者に収入があれば、消費者金融などで「配偶者貸付制度」が使える場合もある。また、公的な支援制度(生活福祉資金など)も視野に入れてほしい。

ただし、虚偽の申告や書類不足があると、電話確認が必須になるので注意したい。

審査が緩い=柔軟な審査をしてくれるサービスを選ぼう

正規の貸金業者であれば必ず審査を行われる。ただし、中小消費者金融やアプリローンなど、独自審査や柔軟な判断をしてくれるサービスも多い。学生、主婦(主夫)、パート・アルバイト、年金受給者などでも、状況次第で借りられる可能性は十分ある。

まずは「即日融資対応」「在籍確認が柔軟」「申込条件がシンプル」といった点に注目して、自分に合ったカードローンを選ぼう。無理のない範囲で、少額から利用することもコツだ。

焦って闇金や怪しい業者に手を出さず、正規登録のある金融機関から借りることが、安心してお金を借りる第一歩になる。

文・MONEY TIMES編集部

※2026年1月5日時点の情報です。最新の情報ではない可能性があります。