審査が甘いクレジットカードは、基本的にない。審査なしのクレカも存在しない。なぜならカード会社は、契約にあたって支払い能力を確認することが、法律で定められているためだ。

ただし、審査基準はクレジットカードによって異なる。収入が少なかったり、ブラックリストに載っているかもしれないといった不安があったりするのなら、比較的作りやすいと言われるクレカに申し込もう。

作りやすいクレカには、年会費無料のもの、消費者金融や流通会社が発行するもの、デポジット型のものなどがある。

| カード名 | ACマスター カード |

プロミス Visaカード |

PayPayカード |

楽天カード |

au PAYカード |

Nexus Card |

Nudge |

デポジット型 ライフカード |

|---|---|---|---|---|---|---|---|---|

| 審査が不安 | ○ |

○ |

○ |

○ |

○ |

○ |

○ |

○ |

| 無職 | - | - | ○ |

○ |

○ |

○ |

○ |

○ |

| ブラック | - | - | - | - | - | ○ |

- | ○ |

| スーパー ホワイト |

- | - | - | - | - | ○ |

- | ○ |

| 種類 | 消費者金融系 | 消費者金融系 | 流通系 | 流通系 | 流通系 | デポジット型 | その他 | デポジット型 |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 1,375円 (税込)(※5) |

無料 | 5,500円 (税込) |

| 審査 スピード |

最短即日 | - | 最短2分 | - | - | - | 3営業日 程度 |

最短 3営業日 |

| ポイント 還元率 |

0.25% | 0.5% | 1.0% | 1.0% | 1.0% | 0.5% | なし | 0.5% |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※18歳から申し込み可能なクレカであっても、高校生は原則申し込み不可 ※「○」表記は審査に必ず通ることを意味しない

※1 プロミスVisaカードは、対象のコンビニや飲食店で還元率アップ

※2 PayPayカードは、PayPay、Yahoo!ショッピング、LOHACOで還元率アップ

※3 楽天カードは、楽天グループのサービス利用状況に応じて還元率アップ

※4 au PAYカードは、au PAYマーケットで還元率アップ

※5 Nexus Cardは、発行時のみ手数料550円(税込)が発生

※6 デポジット型ライフカードは、入会初年度、誕生月のほか利用状況に応じて還元率アップ

審査が甘いクレジットカードってどんなもの?

審査が甘いクレジットカードは存在しないが、クレカによって審査難易度は異なるため、比較的作りやすいものはある。

発行元が流通会社、消費者金融など、以下の特徴のいずれかひとつでも当てはまっているカードは、相対的に考えて作りやすいと言える。

- 発行元が流通会社である

- 発行元が消費者金融である

- 支払い方法がデポジット型である

- 申し込み条件に収入の記載がない

- 年会費無料である

消費者金融や流通会社などは、自社サービスの顧客を増やすためにクレジットカードを発行している。

例えば楽天カードなら、楽天のグループサービスで得する特典を豊富に用意して利用を促すといった目的が考えられる。集客が目的である以上、より多くの人が発行可能な審査基準を設けているだろう。

(公式サイト)

消費者金融に関しては、メイン事業であるカードローンが、どちらかというとお金に困っている人向けのサービスである。

消費者金融のクレジットカードは、ローン機能がついているものが一般的です。ある程度お金に困っている人に使ってもらう必要がある以上、審査基準を厳しくはしないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

中でも、ACマスターカードのような自社の独自審査を行っているところは、ほかの一般的なクレカの審査に落ちている人でも審査に通る可能性がある。

(公式サイト)

デポジット型とは、先に預けた保証金の額内で利用できるクレカのことだ。支払いが滞ったとしても、カード会社はすぐに回収でき、貸し倒れのリスクが少ないため、審査基準は極めて低い。

申し込み条件が年齢制限だけで、収入に関する記載がないクレジットカードも狙い目だ。収入の記載がないクレカは、記載ありのものに比べると、収入を重視していないためだ。

(公式サイト)

収入や信用情報など、審査に不安がある人は、年会費無料のクレジットカードが良いだろう。

クレジットカードの年会費は審査難易度と比例しやすい。高級帯のものほど、特典が豪華になるほか、利用限度額も高いためだ。

クレカは利用者の支払いを一時的に立て替える仕組みであるため、特に踏み倒しはカード会社にとって直接的な損失となります。利用限度額が大きいほど、貸し倒れリスクも大きくなるため、高級帯のカードの審査基準は、高めに見積もって当然でしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

(支払能力を超える購入等の防止)

第三十八条 割賦販売業者及びローン提携販売業者は、共同して設立した信用情報機関(信用情報の収集並びに割賦販売業者及びローン提携販売業者に対する信用情報の提供を業とする者をいう。以下同じ。)を利用すること等により得た正確な信用情報に基づき、それにより利用者又は購入者若しくは役務の提供を受ける者が支払うこととなる賦払金等が当該利用者又は購入者若しくは役務の提供を受ける者の支払能力を超えると認められる割賦販売又はローン提携販売を行わないよう努めなければならない。

出典:割賦販売法

審査なしのクレカが存在しないのも、上記の法律があるためだ。

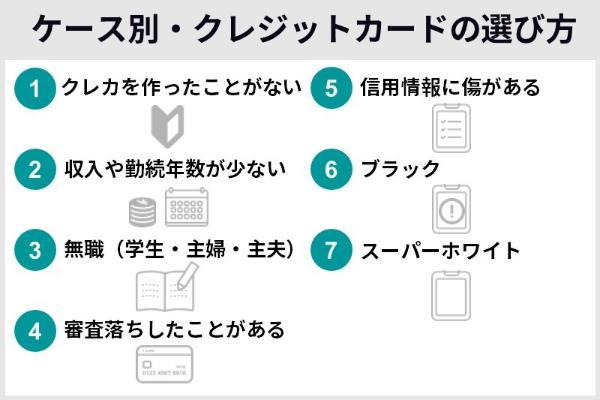

審査が不安な人のクレジットカードの選び方

審査が不安な人には、年会費無料の一般カードや収入条件のないカード、デポジット型カードなどが適している。これらのカードは審査基準が低く、初めてクレジットカードを作る人や収入に自信がない人でも作りやすいのが特徴だ。

自分にとって適切なクレカの選び方は、審査が甘いクレジットカードがほしい理由に応じて異なる。以下は、ケース別のクレカの選び方だ。

これまでクレカを作ったことがない人や、収入や勤続年数に対して自信がない人には、年会費無料で気軽に作りやすいことをアピールしているカードが向いている。

なかでも収入条件の記載がないものや、扶養に入っている学生や専業主婦(主夫)の申し込みも可能なものは、審査基準が相対的に低めである。

すでにクレカの審査落ちを経験していて不安だという人には、消費者金融や流通会社が発行しているクレカが良い。

信用情報に傷があるのなら、消費者金融系や流通系に加え、デポジット型のクレカも検討してみよう。

信用情報に金融事故が登録されている、いわゆるブラックリスト入り状態にある人や、信用情報の登録抹消後のスーパーホワイトの人も、デポジット型クレカなら望みがある。

これまでクレカを作ったことがない人…年会費無料の一般カード全般

これまでクレジットカードを作ったことがない人は、年会費無料の一般カードが作りやすい。以下は、具体的な一例だ。

クレジットカードの審査では、過去の利用歴からも支払い能力を確認される。クレカの利用経験がない場合は、マイナス評価こそ受けないが、プラスにもならない。

クレカを一度も利用したことがない人は、利用歴に問題がある人ほど審査の甘さを気にする必要はないが、ゴールドやプラチナなど、グレードの高いクレカはまず作れないだろう。

「ゆくゆくはハイステータスカードを持ちたい」という人も、1枚目は年会費無料の一般カードを選ぶのが望ましい。

申し込み条件を満たしている年会費無料のクレカであればどれを選んでもかまいません。「楽天市場をよく使うから楽天カード」や「推しアーティストデザインがあるからNudge」など、ニーズに合ったものを選びましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

収入や勤続年数が少ない人…申し込み条件に収入の記載がないカード

以上のクレカは、収入条件が明記されているものに比べると、審査において収入が重視されないと考えられる。

特にNudgeは、申し込み時に必要な情報が極端に少ない。一般的なクレカであれば必ず求められる収入額や勤務先情報すら、申告が必要ないのだ。

申し込み条件に「安定した収入を得ていること」とあるカードは、収入や勤続年数に自信がない場合には向いていません。

たけなわアヤコ(ファイナンシャル・プランナー)

無職の人(学生や主婦)…年会費無料で学生や主婦でも申し込めるもの

学生や専業主婦(主夫)のような、無職だが被扶養者の立場にある人は、申し込み条件に学生や専業主婦(主夫)の記載があるクレジットカードを選ぶと良い。

PayPayカードは、無職の場合は専業主婦(主夫)のみ申し込める。それ以外の3枚は、学生と専業主婦(主夫)、どちらも申し込み可能だ。

ちなみにこのような対応は、法律でも認められている。

1) 支払可能見込額調査の方法、生活維持費の算定方法

支払可能見込額は、自己申告に基づく収入、指定信用情報機関等からの情報に基づくクレジット債務の額、世帯人員数・持家の有無等を勘案して算定した生活維持費の額等により算定するものとする。

ただし、主として配偶者の収入により生計を維持している者であって、年収が103万円以下であるもの(専業主婦等)、二親等内の親族の収入により生計を維持している者(学生、老親等)、その収入及びその配偶者の収入により生計を維持している者(共働きの夫婦等)については、表1のような支払可能見込額調査の方法を特例的に認める。

参照:特定商取引に関する法律及び割賦販売法の一部を改正する法律 経済産業省

学生、主婦(主夫)どちらにしても、個人の収入だけではなく、世帯収入も踏まえて審査するというわけだ。

過去にクレカの審査で落ちたことがある人…消費者金融系、流通系

過去にクレジットカードの審査で落ちたことがある人は、審査基準が低いといわれる消費者金融系や流通系への申し込みを再度試してみると良いだろう。

消費者金融系も流通系も、グループサービスの利用促進を狙い、クレカを発行している。

| クレカ名 | 関連サービス |

|---|---|

| ACマスターカード | アコムのカードローン |

| プロミスVisaカード | プロミスのカードローン |

| PayPayカード | ・PayPay ・Yahoo!ショッピング ・LOHACO |

| 楽天カード | ・楽天Pay ・楽天Edy ・楽天市場 ・楽天モバイル ・楽天銀行 など |

| au PAYカード | au回線 |

各社が集客を狙うサービスはいずれも、一般的な庶民向けです。こういったユーザーをクレカのターゲット層として想定しているなら、審査基準を厳しくすることはないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

なかでもACマスターカードは、審査を自社のみで実施している。消費者金融独自の審査基準が用いられるので、一般的なクレカで落ちた経験がある人でも、望みがあるだろう。

Nudgeは消費者金融系にも流通系にも含まれないが、AIなどによる独自審査を実施しているため、ほかのカードで審査落ちした人も試してみると良いだろう。

信用情報に傷がある人…消費者金融系、流通系、デポジット型

信用情報に傷がある人は、審査基準が比較的低い消費者金融系や流通系、またはデポジット型のクレジットカードが向いている。

「信用情報に傷がある」とは、いわゆるブラックリスト入りにはまだ至っていない状況のことを指す。具体的には、61日未満の支払い延滞だ。

・プロミスVisaカード…消費者金融系

・PayPayカード…流通系

・楽天カード…流通系

・au PAYカード…流通系

・Nexus Card …デポジット型

・デポジット型ライフカード…デポジット型

消費者金融系と流通系は、クレカの利用をきっかけに自社グループサービスへの流入を狙っているので、審査基準が易しめだ。

デポジット型クレカは、先に保証金を預けなくては利用できず、かつ利用限度額は保証金の範囲内だ。万が一、支払い不能に陥った場合には、保証金が支払いに充てられる。

このようにデポジット型のクレカは、カード会社にとって踏み倒しのリスクがないため、審査基準は極めて易しい。Nexus Cardにしろ、デポジット型ライフカードにしろ、「審査が不安な人におすすめ」と公式サイトに明記されているほどだ。

短期間の延滞であれば、ブラックほどは審査に悪影響をもたらしません。消費者金融系や流通系であっても、作れる可能性は十分あります。デポジット型に申し込むのは、最後の手段とするのが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ブラックの人…デポジット型

ブラックと定義される状態にある人は、デポジット型のクレジットカードを検討してみよう。

ブラックとはあくまで俗称であり、信用情報に以下が登録されている状況を指す。実際にクレカ業界共通のブラックリストがあるわけではない。

これらは信用情報の傷のなかでも特に重く、「異動」と登録される。「異動」の状態では高確率で審査に落ちる。

クレカの審査は、利用者が支払い不能に陥らないためだけでなく、カード会社にとって不利益を生む申込者でないかを判断するためにも実施されている。

デポジット型は、事前に預けた保証金の範囲内でしか利用ができないので、踏み倒しが不可能だ。不利益を生む可能性が非常に低いため、デポジット型カードを発行する会社は審査基準を低く設定できるのである。

なかでもデポジット型ライフカードは、「過去に延滞がある人にもおすすめ」と明記しているため、ブラックでも望みがある。ただし、年会費は5,500円(税込)かかる。

Nexus Cardは、「審査で嫌な思いをしたことがある人」といった遠回しな記述であるが、年会費は1,375円(税込)と比較的安い。初回発行時のみ、手数料も500円(税込)かかる。

スーパーホワイトの人…デポジット型

スーパーホワイトの人もまた、ブラック同様にデポジット型のクレジットカードが向いている。

デポジット型は一般的なクレカと比べて、審査基準が低い。一般的なクレカでは審査に関する記述を極力避けるのに対し、Nexus Cardやデポジット型ライフカードは「審査が不安な人におすすめ」と、はっきり表記するほどだ。

スーパーホワイトとは、申込者に関して記録されている信用情報がゼロのため、過去に債務整理や代理弁済などの金融事故があったのではないか、と疑われる状態のことだ。

信用情報はそれぞれ抹消までの期間が決まっているが、債務整理や代位弁済などは5~7年と長いうえに、登録中はクレカやローンを利用するのが難しい。

信用情報から債務整理や代位弁済などの登録が消えたときには、そのほかの情報も全て抹消されて、真っ白になってしまうのだ。

20代をはじめ、若年層のうちは信用情報がゼロでもおかしくはない。しかし年齢が上がるほど、信用情報ゼロの状態は、カード会社から過去の異動を懸念されるため、クレカの審査に響く恐れがある。

「ブラックあけしたのに審査落ちしてしまう」という場合には、作りやすいデポジット型のクレカを作り、継続して利用しましょう。そうすることで新たにクレヒスを積めば、次第に一般的なクレカも作りやすくなるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

審査が不安な人向けクレジットカード8選

審査が不安な人には、消費者金融系、流通系、デポジット型など、以下の特徴を持つクレジットカードが向いている。

- 消費者金融系

- 流通系

- デポジット型

- 収入を重視しない(申し込み条件に含まれない)

- 年会費無料

上記のいずれかひとつでも当てはまるのであれば、審査基準は比較的低いといえる。そのなかでも審査が不安な人に向いているクレカは、下表の9枚である。

| カード名 | ACマスター カード |

プロミス Visaカード |

PayPayカード |

楽天カード |

au PAYカード |

Nexus Card |

Nudge |

デポジット型 ライフカード |

|---|---|---|---|---|---|---|---|---|

| 種類 | 消費者金融系 | 消費者金融系 | 流通系 | 流通系 | 流通系 | デポジット型 | その他 | デポジット型 |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 1,375円 (税込)(※5) |

無料 | 5,500円 (税込) |

| 審査 スピード |

最短即日 | 不明 | 最短2分 | 不明 | 不明 | 不明 | 3営業日 程度 |

最短 3営業日 |

| ポイント 還元率 |

0.25% | 0.5% | 1.0% | 1.0% | 1.0% | 0.5% | なし | 0.5% |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※18歳から申し込み可能なクレカであっても、高校生は原則申し込み不可

※1 プロミスVisaカードは、対象のコンビニや飲食店で還元率アップ

※2 PayPayカードは、PayPay、Yahoo!ショッピング、LOHACOで還元率アップ

※3 楽天カードは、楽天グループのサービス利用状況に応じて還元率アップ

※4 au PAYカードは、au PAYマーケットで還元率アップ

※5 Nexus Cardは、発行時のみ手数料550円(税込)が発生

※6 デポジット型ライフカードは、入会初年度、誕生月のほか利用状況に応じて還元率アップ

ACマスターカードは、消費者金融系ならではの独自審査を受けられる。クレジットカード会社とは少し基準が異なるため、一般的なクレカで落ちた人でも望みがある。

プロミスVisaカードも同じく消費者金融系だが、三井住友カード株式会社との提携発行である。キャッシング枠(※カードローン)は各消費者金融、ショッピング枠は三井住友カードが審査を担当する。

よってプロミスVisaカードは独自審査とはいえないが、場合によってはショッピング枠が落ちても、キャッシング枠のみ通過することがある。審査の甘いクレカを求めている理由が、「お金に困っているため」なのであれば、活用できるだろう。

PayPayカード、楽天カード、au PAYカードの3枚は、いずれも流通系クレカだ。一般市民向けサービスの集客目的で発行されているため、審査基準は比較的易しい。これらは初めてクレカを作る人や、信用情報に大きな問題を抱えていない人であれば、作りやすいだろう。

Nexus Cardとデポジット型ライフカードは、どちらも保証金方式だ。先に預けた保証金が担保の代わりになるため、個人の信用のみで契約するクレカに比べると、審査基準が低い。

Nexus Cardもデポジット型ライフカードも、「審査が不安な人におすすめ」をうたい文句としているのが特徴だ。

Nudgeは、次世代型クレカをうたっており、申込時に必要な情報が非常に少なく、簡易的である。Nudgeは収入を一切問わないことや、「学生向け」の明記もあることから、審査基準は比較的甘い。

ACマスターカード

| 種類 | 消費者金融系 |

|---|---|

| 審査基準が低めの理由 | ・独自審査 ・集客目的 |

| 年会費 | 無料 |

| 審査スピード | 最短即日 |

| 申し込み条件 | ・20歳以上 ・安定収入 |

| ポイント還元率 | 0.25% |

| ポイントの種類 | 自動キャッシュバック |

| 国際ブランド | Mastercard |

| 発行元 | アコム |

| 特典 | なし |

| 補償内容 | なし |

| 詳細 | 公式サイト |

ACマスターカードは、審査を自社のみで実施しており、独自の基準が用いられるので、一般的なクレカで落ちた経験がある人でも、望みがあるだろう。

ただし、消費者金融系のクレカには、必ずカードローン機能が付く。そのため通常のクレジットの審査とは別にカードローンの審査も行われる。

ACマスターカードのカードローンの審査では、「本人が収入を得ていること」が必須だ。貸金業法の総量規制によって、個人の借り入れは年収の3分の1が上限と定められているためだ。

出典:金融庁

消費者金融系はそのサービス趣旨から、「お金に悩んでいる人」がターゲット層になるため、審査基準において、多額の年収を求められるとは考えづらいです。しかし収入が0円の無職の場合は、属性に関係なくACマスターカードの審査には通過できないので、別のクレカを選んだほうが良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

ACマスターカードは最短即日発行ができるのも魅力だ。土日祝日でも申し込みができ、最短20分(※1)で審査が終わる。アプリ上でバーチャルカードを発行すれば、すぐにネットショッピングなどでの利用が可能だ。

※1 お申込時間や審査によりご希望に添えない場合がございます。

カード本体がすぐにほしい人は、自動契約機(むじんくん)を使えば最短即日発行できるので便利だ。

- 年会費が無料

- 最短即日発行

- 審査後すぐに利用可能なバーチャルカードあり

- ポイント交換の手間がない「自動キャッシュバック」

- 勤務先への在籍確認が原則なし

- ショッピング利用可能枠が最高300万円までと高額

- 還元率が0.25%と低い

- 支払い方法がリボルビング(分割)払いのみ

- 特典が付かない

ACマスターカードに関するいい口コミ

40代|男性

【非正規でも安心であること】

他のカード会社で審査が通過できなかった人でもACマスターカードを作れたという人がいました。18歳以上で安定した収入のある人なら非正規雇用の人も申し込みは可能です。

30代|男性

【審査はかなり緩い】

ACマスターカードは審査が相当甘いのではないかと思います。やや借金を抱えていた時期に作っていたのですが、本当にすんなりと通過できました。最短即日というのは他のカードの中でも発行スピードが早いほうではないかと思います。

30代|女性

【即日発行ですぐに使える】

ACマスターカードは急ぎでカードが必要なときにありがたい、即日発行のカードです。土日や祝日でも対応可能です。年会費も永久無料です。ポイント還元制度はありませんが、その分キャッシュバック機能で返済額から差し引いてくれます。ポイント使用期限を気にする手間もなく、自分にとっては便利でいいです。

40代|男性

【すぐに作れる】

ACマスターカードは土日関係なく、即日発行できるのが魅力です。しかも、クレジットカードなのにカードローンも付いてきます。アルバイトの人でも作りやすいので、初めてクレカを作る人や、クレヒスを積み始めた人にはうってつけのカードです。入門編にちょうどよいでしょう。

出典:MONEY TIMES編集部がクラウドワークスで調査

ACマスターカードに関するよくない口コミ

40代|男性

【ポイントは付かない】

一般的なクレカの場合は一定数ポイントを獲得できれば現金のようにショッピングで利用できたり、景品と交換できたりします。しかし、ACマスターカードはポイントプログラムが一切用意されていません。他社のようにボーナスポイントもないので、大変不便です。

30代|男性

【特典はさほど期待できない】

ACマスターカードはカード発行がとてもしやすいです。けれどもポイント還元が少ないと思いました。入会特典などもなく、マイルやポイントを期待すると、想像と違うことに気付くでしょう。

30代|女性

【自動的にリボ払いになる】

支払い方法はリボ払いにしかできません。毎月一定額を返済するシステムなので、高額な買い物をすると貯金の返済が続くことになり、手数料もかかってしまいます。基本的に、「カード払い」をするだけの機能として利用しています。

40代|男性

【金利が高い】

返済方法ですが、基本的にリボ払いとなります。たいていの人がリボ払いをしていると思いますが、とにかく金利が高いのがつらいところです。

出典:MONEY TIMES編集部がクラウドワークスで調査

プロミスVisaカード

| 種類 | 消費者金融系 |

|---|---|

| 審査基準が低めの理由 | 集客目的 |

| 年会費 | 無料 |

| 審査スピード | 不明 |

| 申し込み条件 | ・満18~74歳(高校生は除く) ・安定収入 |

| ポイント還元率 | 0.5% |

| ポイントの種類 | Vポイント |

| 国際ブランド | Visa |

| 発行元 | ・プロミス ・三井住友カード |

| 特典 | ・対象店舗で最大7%還元 |

| 補償内容 | ・海外旅行保険(利用付帯) または選べる無料保険 ・不正利用補償 |

| 詳細 | 公式サイト |

プロミスVisaカードは、消費者金融系ではあるが、独自審査を受けられるACマスターカードとは異なる。三井住友カード株式会社との提携発行であるため、クレジット機能の審査にはプロミスが関与していない。

ただし、プロミスVisaカードの申込後の流れは、「カードローン審査⇒借入契約⇒クレカ審査⇒契約」の順で進む。万が一、クレカ審査に落ちたとしても、カードローンだけは利用できることもあり得る。

審査が甘いクレカを探している理由が「お金がないから支払いを先延ばしにしたい」なのであれば、カードローンでも代替は可能です。一般的なクレカで落ち続けているのであれば、プロミスVisaカードを試してみるのも良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

プロミスVisaカードは、消費者金融系のなかでは、申し込み条件の年齢制限が18~74歳と幅広いのも特徴だ。

お申し込みいただける方

年齢18~74歳のご本人に安定した収入のある方。

主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

出典:プロミス

収入のある満18歳以上(高校生は除く)なら、雇用形態は問わず、誰でもプロミスVisaカードに申し込みできる。

- 年会費が永年無料

- 海外旅行保険(利用付帯)または選べる無料保険が付帯

- 対象のコンビニやレストランでVisaタッチ決済をすれば7.0%還元

- 勤務先への在籍確認が原則なし

- カードローンは審査後すぐに利用可能(最短3分)

- 通常還元率は0.5%と低い

- クレカ自体の審査スピードは不明

プロミスVisaカードに関するいい口コミ

30代|男性

【借入でもポイント貯まる】

プロミスVisaカードは、Vポイントがクレジット利用だけではなく借り入れからも行うことができるようになっており、プロミスの借入機能が一体になっていることでお金の借り入れもしやすくなっています。融資もできるということですが、最短で25分で審査も完了してすぐ借り入れが利用できます。

20代|男性

【国内外で利用できる】

プロミスVisaカードは国内外のさまざまな場所でカードを使用できるので、旅行や出張時にも安心です。また、海外旅行中に現地通貨を持ち歩く必要がなく、カードで支払いができるので便利です。さらに、オンラインショッピングなどでも国外の商品やサービスを気軽に利用することができます。

30代|男性

【プロミスvisaメリット】

プロミスvisaカードは、借り入れが可能であればおそらく審査は通ると思います。そこが一番大きなメリットでしょう。そのほかのメリットとしては特に感じていないのが正直なところです。見た目のデザイン性はシンプルでかっこいいですが、お店で出すのは少し気になります。

50代|男性

【1枚備えていてもいい】

プロミスVisaカードは、キャッシングもローンも1枚で完結し、また一定の収入があればだれでも申し込みができるしVisaが提携しているので1枚備えていてもいいカードだと思います。Visaなので基本的にどんな場所でも使えます。カード使用できなければ一時的にキャッシングもできるので備えておいて損はないカードです。

出典:MONEY TIMES編集部がクラウドワークスで調査

プロミスVisaカードに関するよくない口コミ

30代|男性

【カード発行自体は遅め】

プロミスVisaカードのカードローンについては審査から借り入れまでの処理が早めに完了しますが、VISAカードそのものに関してはすぐに発行というわけではなく、審査完了してから数日ほど待っていないといけません。ポイント還元率は基本の部分は低めであるのもちょっとネックです。

20代|男性

【発行期間が長い】

プロミスVisaカードのデメリットとしては、発行までの手続きが遅い点があります。申込から発行までの時間がかかることで、急な購入や利用が難しくなることもあります。ただし、発行後は便利に使えるので、余裕を持って手続きを進めるれば使いやすいカードです。

30代|男性

【金利が高い】

プロミスVisaカードは、審査の結果に関しては基本的にwebで完結できます。デメリットとしてはカードローンの金利が高いことです。カードローンなので仕方ない部分は多いのですが、金利がどうしても気になります。最終手段で利用させてもらうというのが一番なのではないかと思います。

50代|男性

【デザインが選択できない】

プロミスVisaカードのアプリの連携を少し改善(多数のアプリ起動してしまう)をしてほしいです。そうしたらもっと使いやすく管理がしやすいと思うので今後の改善に期待しています。プロミスVisaカードは、非常に使いやすいカードではあるのですが、他のカードと同じようにカードデザインを選択できればより良いカードになるように思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

PayPayカード

| 種類 | 流通系 |

|---|---|

| 審査基準が低めの理由 | 集客目的 |

| 年会費 | 無料 |

| 審査スピード | 最短2分 |

| 申し込み条件 | ・満18歳以上(高校生は除く) ・安定収入※専業主婦も可 |

| ポイント還元率 | 1.0% |

| ポイントの種類 | PayPayポイント |

| 国際ブランド | Visa、Mastercard、JCB |

| 発行元 | PayPayカード |

| 特典 | 最大5.0%還元(※1) |

| 補償内容 | 不正利用補償 |

| 詳細 | 公式サイト |

※1 PayPay、Yahoo!ショッピング、LOHACOで還元率アップ

PayPayカードは、スマホ決済のPayPayや、親会社にあたるLINEヤフー株式会社が手掛けるYahoo!ショッピングといったサービスの利用促進が発行目的でしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

申し込み条件は以下の通りです。

・日本国内在住の満18歳以上(高校生除く)の方

・ご本人様または配偶者に安定した継続収入がある方

・本人認証が可能な携帯電話をお持ちの方

出典:PayPayカード

そのため無職の学生は、PayPayカードではなく別のクレカを選ぼう。同じ流通系でも楽天カードやau PAYカードは、職のあるなしに関わらず、学生(高校生は除く、満18歳以上)ならば申し込み可能だ。

- 年会費が永年無料

- PayPayアプリに登録で最大1.5%還元にアップ

- 最大1.5%還元 (アプリ登録+条件達成が必要)

- Yahoo!ショッピング・LOHACOで最大5.0%還元

- 審査スピードが最短2分

- 審査後すぐに利用可能なバーチャルカードあり

- ポイント還元が200円(税込)ごと※端数は切り捨て

- PayPay残高チャージへの利用分にはポイントは付かない

- 旅行保険やショッピング保険はなし

PayPayカードに関するいい口コミ

50代|男性

【審査が早く、査定も緩い】

PayPayカードの審査で良かったのは、審査結果が早く出た点です。私はWEB上から申し込んだのですが、審査結果は一時間以内に出ました。こんなに早いんだと驚きました。あと発行条件もかなり緩いと思います。発行当時の私は年収100万ぐらいしかなかったんですけど、それでも通ったので。

40代|男性

【お得で便利】

PayPayカードのメリットは、審査が比較的スムーズで発行条件が緩い点です。さらに、利用ポイントの還元率が高く、PayPayモールや提携店舗での利用でもポイントがたくさん貯まります。また、スマートフォンでの簡単な操作で利用明細やポイントの確認ができるのも便利です。さらに、利用した金額に応じてPayPayボーナスがもらえることも魅力的です。総じて、お得な特典や便利な操作性があるため、利用者にとってメリットが多いカードだと言えます。

40代|男性

【ヤフーユーザー御用達】

PayPayカードはネット系のクレジットカードということもあり、何らかしらの収入があれば審査通過率は比較的高いと思います。その他メリットとしては、yahooショッピングの利用及びソフトバンクユーザーだとポイント付与率が断然高い点とpaypayに直接チャージができる点です。

50代|女性

【審査は通りやすいイメージ】

PayPayカードは、クレジットカードを発行すると、入会金特典としてPayPayポイントがもらえて、Yahoo!ショッピングなどにも使うことができました。審査なども早くて、申し込んでから一週間でカードが届きました。Yahoo!ショッピングで割引で買い物できるクーポンなどももらえました。

30代|男性

【メリットが多い】

PayPayカードは、年会費無料、1.0%還元、最短7分で発行可能という魅力を持つクレジットカードです。PayPay加盟店で利用すると、1.0%のポイントが貯まり、PayPay残高に交換することができます。また、PayPayカードはセキュリティ面でも優れており、ナンバーレスデザイン、24時間365日利用停止可能、利用したらすぐに通知がくるなどの特徴があります。PayPayカードは、初めてクレジットカードを作る方や、お得に買い物をしたい方におすすめのクレジットカードです。

30代|男性

【審査は比較的緩い】

PayPayカードは、自営業であっても収入証明が一年分以上用意できるのであれば、発行証明の条件に適合しますので、起業したばかりで収入がそんなに多くなくとも審査に通った点がメリットだと感じました。そのうえで、サービス内容についての良いと思えた部分は、予算設定機能がある点が便利で使い過ぎを防げると思えました。

出典:MONEY TIMES編集部がクラウドワークスで調査

PayPayカードに関するよくない口コミ

40代|男性

【ショッピング特化】

PayPayカードのデメリットとしては、一般的にクレジットカードにデフォルトで付帯されている旅行の際の傷害保険が付いていないです。その他メリットとデメリットが同居しているが、カード面がナンバーレスでセキュリティ対策にはいいが、会員ページへのログインをするまでの手間が結構かかるので簡素化して欲しいです。

50代|女性

【アプリのダウンロード必須】

PayPayカードを発行した特典として、Yahoo!ショッピングでも使えるPayPayポイントがもらえたのですが、Yahoo!ショッピングのアカウントとの連携が少し手間がかかるという感じがしました。アプリをダウンロードしないとポイントも使えませんでした。

30代|男性

【付帯サービスは少ない】

PayPayカードは、付帯サービスが少ない点が挙げられます。また、楽天市場やAmazonでの買い物では還元率が低い点もデメリットです。PayPayカードは、初めてクレジットカードを作る方や、お得に買い物をしたい方におすすめのクレジットカードですが、付帯サービスや還元率を重視する方にはあまりおすすめできません。

30代|男性

【ETCは有料】

PayPayカードは、ETCを利用するなどのサービスを利用する場合、無料会員ではサービスの利用ができません。そしてETC利用の年会費は550円で無料でETC機能を搭載したクレジットカードがある中、サービスとして改善してほしいと思えます。ほかにも、気になる点としてpaypayカードで受けるポイントの還元率についてヤフーしか還元率が高くない点が問題で、ヤフーでそろえることができない商品がある場合、アマゾンではポイント還元率が低い点が気になります。

30代|女性

【手続きなどにスマホが必要】

PayPayカードは、審査や発行条件は厳しくないですが、基本的にはスマホ本体が必要になります。また、カードが発行できてもpaypayポイントを利用するために、申し込み以外の手続きも必要なので改善して欲しいと思いました。

40代|男性

【審査が比較的緩そう】

PayPayカードは、PayPayとの連携が強すぎて、ポイント還元はいっぱいもらえるが貯める喜びが希薄になっている気がします。ポイント還元が大きいので一時的なお得感はありますが、ポイントを貯めて「高い家電を購入する」、「マイルに交換して海外旅行へ行く」などの目標を立てるようなポイントの貯め方があれば楽しみが増すと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

楽天カード

| 種類 | 流通系 |

|---|---|

| 審査基準が低めの理由 | 集客目的 |

| 年会費 | 無料 |

| 審査スピード | 不明 |

| 申し込み条件 | 満18歳以上 |

| ポイント還元率 | 1.0% |

| ポイントの種類 | 楽天ポイント |

| 国際ブランド | Visa、Mastercard、JCB、アメックス |

| 発行元 | 楽天カード |

| 特典 | 最大17.0%還元(※1) |

| 補償内容 | ・海外旅行保険(利用付帯) ・不正利用補償 |

| 詳細 | 公式サイト |

※1楽天グループのサービス利用状況に応じて還元率アップ

楽天カードは国際ブランドが異なるのであれば、2枚まで発行できることもあり、発行枚数は2024年3月末時点で3,050万枚(参照:楽天カード)と、非常に多い。

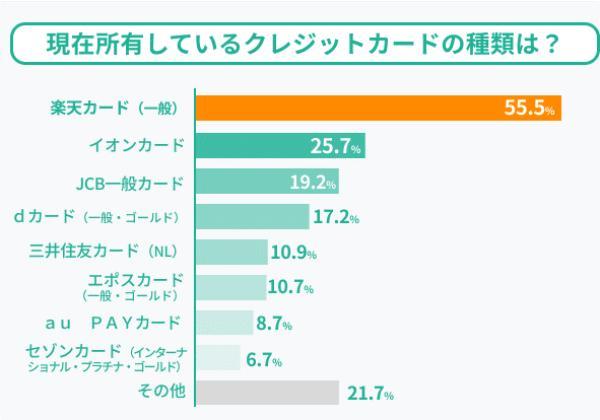

弊社で実施したアンケート結果でも、回答者506名のうち55.5%が、楽天カードを所有していた。この結果は、楽天カードの人気を指し示すだけでなく、審査難易度の易しさも反映されているといえるだろう。

※国内・クレジットカードを保有する20代~60代の各年代男女約50人ずつ・計506名を対象

楽天カードの申し込み条件は、年齢制限のみの記載だ。専業主婦(主夫)やパート、アルバイト、学生でも、18歳以上であれば気軽に申し込める。

Q.主婦・パート・アルバイトの場合でも、カードを申し込むことはできますか?

A.18歳以上の方であれば、主婦・パート・アルバイトの方でもお申し込みいただけます。

出典:楽天カード

Q. 未成年・学生のカードお申し込みについて

A. 未成年の方はお申し込みできません。18歳以上の方であればお申し込みいただけます。

出典:楽天カード

- 年会費が永年無料

- 通常還元率が1.0%と高い

- 楽天市場で3.0%還元~※楽天グループサービスの利用状況に応じて、最大17.0%還元

- 街の楽天ポイント加盟店では還元率1.5%~

- 楽天ペイへのチャージ払いで最大1.5%還元

- 海外旅行保険(利用付帯)あり

- 審査時間が非公開のため、急ぎのときには不向き

- 審査後すぐに使えるのは、楽天モバイルのみ ※他サービスは審査完了から2日程度かかる

- 公共料金や税金の支払いでは、還元率が0.2%まで下がる

楽天カードに関するいい口コミ

代|男性

【ポイント還元率が良い】

他のクレジットカードではポイント還元率が0.5%のところが多いですが、楽天カードは1.0%と比較的高いのでとても良いです。また、楽天証券での積立投資もカード決済が出来るのもとても便利で活用しています。デザインも複数から選べるのも良い取り組みだと思います。継続して使っていきたいです。

20代|男性

【楽天ポイント貯まりやすい】

楽天カードは楽天ポイントが非常に貯まりやすいです。キャンペーンもしっかりと開催されていますし、楽天のサービスを利用することで貯まりやすくなります。他の楽天サービスを契約するとさらにポイントがボーナスで貯まるという点も魅力的です。支払いの際にも使用できるため良いです。

20代|女性

【使える場所が多い】

楽天カードはSNSのインフルエンサーがよく利用しているイメージがあり、安心感や信頼度が高いです。ポイント還元率も高く、キャンペーンの時期は楽天カードを使って買い物をしたほうがお得だと思ってたくさん使っています。新規入会者への特典も多いのでおすすめです。

20代|男性

【ポイント加盟店が多い】

楽天カードはポイント加盟店が多く、食事・ショッピング・ガソリンスタンドといったさまざまな場面で支払いをすると同時にポイントも貯まるのでお得であると感じます。また、対象の店で買い物をするとポイント2倍といったイベントがあるので、それを目当てに消費活動が盛んになると思います。

30代|女性

【ポイント貯まる!】

楽天カードはポイントが何倍にもなる日や、楽天セールの時に買うとかなりポイントが貯まります。我が家では運ぶのが大変なものはネットで頼むのですが、重い飲み物やかさばる生活用品などを楽天で買って、さらにポイントがかなりつくのがとてもいいと思います。家族カードも作れるのでみんなで貯めて、さらにそのポイントでいろんな買い物ができるため、役立っています。

40代|女性

【ポイントが貯まる】

楽天カードはキャンペーン期間中に加入するとポイントをたくさんもらえるメリットがあります。街でカードを使うとポイントが2倍になることがあります。楽天市場でお買い物マラソンや楽天スーパーSALEの時に買い物をするとポイントがいつもより倍以上つくことがあるので、とてもお得です。楽天のサービスを利用すればするほどポイントも貯まります。

30代|女性

【ポイントがざくざく貯まる】

楽天カードはネット通販でも、店頭での買い物でも使用可能です。使えば使うほど還元率が良くなりますし、カード使用しなくてもポイント付与のみができる店舗があるのもいいと思います。基本ポイントは有効期限がなく、貯め続けることが可能です。なによりも登録発行の手続きがネットで完結できるので簡単です。

出典:MONEY TIMES編集部がクラウドワークスで調査

楽天カードに関するよくない口コミ

30代|男性

【サービスの区別が難しい】

楽天ポイントに関係するものでは、楽天カードの他にも楽天ポイントカードや楽天銀行のカード、楽天ペイなど似たカードや支払い方法、サービスなどが存在しています。ポイントの点では共通していますが、それぞれに公式サイトやアプリ、使い方も微妙に違っているので、正確にそれぞれを把握、区別できている人は意外と少ないのではないでしょうか。便利かもしれませんが、安易に雑に使っていると思わぬ落とし穴があるような気もするので、もう少しサービスを統一してほしいと思います。

20代|女性

【ポイントが複数種類ある】

楽天カードの利用で獲得できるポイントは、通常ポイントと期間限定ポイントの2種類があります。通常ポイントはクレジットカードの決済額に充当することができますが、期間限定ポイントはそれができません。そのため、期間限定ポイントを使うために買い物をしないともったいないという状況が生まれてしまい、ストレスに感じることがあります。

30代|男性

【ステータスはない】

楽天カードは簡単に入会できるカードなので、ホルダーとしてのステータスはありません。トラブルの際のサポートも電話がつながりにくいので、ネット手続きにて事故解決をすることができるのであれば良いですが、何でも聞きたいという方にはあまりおすすめができません。

30代|男性

【改悪が多いです】

楽天カードは楽天証券での積立投資におけるクレジットカード決済のポイント還元率が一律1.0%から下がって改悪されてしまったのが、とても残念です。競合他社と比べて還元率が低いので乗り換えも検討せざるをえない状況です。今後の改善を期待しています。またゴールドカードの特典ももう少し充実してほしいです。

20代|男性

【明細が見にくい】

楽天カードは明細が見にくい点が残念です。明細はネットで確認できるのですが、いちいちログインする必要があります。また、詐欺も多いのでそれを見極めて明細を確認する必要があるので面倒です。

20代|女性

【実店舗がないこと】

楽天カードは全てがネットでのやり取りなので、カードを作るまでの手続きにかなり手こずりました。スマホを使いこなせる人なら問題はないと思いますが、スマホが使えない人、高齢者には難易度が高すぎると思います。操作が分からない時、問い合わせる場所がないのは不便だと思いました。

20代|男性

【期間限定ポイントがある】

楽天カードは特にキャンペーンの際によくありますが、貯まる楽天ポイントが期間限定ポイントだった場合、放置すると失効してしまうのがデメリットであると感じます。せっかく思い切って消費活動を行って手に入れた大量のポイントがなくなってしまうのは悲しいですし、たいていの人は貯めたポイントをすぐに使うことはなく大事に貯めてから使うことが多いので、永久に使えるようにしてほしいと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

au PAYカード

| 種類 | 流通系 |

|---|---|

| 審査基準が低めの理由 | 集客目的 |

| 年会費 | 無料 |

| 審査スピード | 不明 |

| 申し込み条件 | ・満18歳以上(学生は除く) ・安定収入(専業主婦・学生可) |

| ポイント還元率 | 1.0% |

| ポイントの種類 | Pontaポイント |

| 国際ブランド | Visa、Mastercard |

| 発行元 | auフィナンシャルサービス |

| 特典 | 最大7.0%還元(※1) |

| 補償内容 | ・海外旅行保険(利用付帯) ・ショッピング保険 |

| 詳細 | 公式サイト |

※1 au PAYマーケットで還元率アップ

au PAYカードは、年会費無料で誰でも申し込みやすくすることで幅広く集客し、より魅力的なゴールドカードを広め、au携帯電話の利用促進につなげているのだろうと考えられます。au PAYカード自体には目玉となるようなグループサービス利用特典はありませんが、格上のau PAYゴールドカードにはあるためです。

たけなわアヤコ(ファイナンシャル・プランナー)

au PAYカードは、2014年10月28日からサービスを開始した比較的新しいクレカであるが、2023年10月時点ですでに会員数900万人(参照:KDDI)を突破している。キャンペーンを実施し、900万人突破を大々的に告知していたことからも、利用者を積極的に増やしたいことがうかがえる。

■ご入会条件

● 個人でご利用のau IDをお持ちのお客さま(法人契約でご利用のau IDではお申し込みいただけません)

● 満18歳以上(高校生除く)

● ご本人さままたは配偶者に定期収入のある方

※学生の方は定期収入の有無にかかわらずお申し込みいただけます。

出典:au PAYカード

被扶養者である専業主婦(主夫)や学生であれば、収入に関係なくau PAYカードへの申し込みは可能である。

- 年会費が永年無料

- 通常還元率が1.0%と高い

- 海外旅行保険(利用付帯)あり

- ショッピング保険(国内・海外)あり

- プラスチックカードが届くまで利用不可※申し込みから1~2週間で到着予定

- au携帯電話料金に対する高還元特典は付帯しない

au PAYカードに関するいい口コミ

70代|男性

【ポイント還元率が高い】

au PAY カードのメリットは、ポイントの還元率が高いことです。付与されたPontaポイントはau Payに簡単にチャージできます。キャッシュレスとして利用するのも大変便利です。利用するのに利用残高が不足する場合、不足分は自動チャージしてくれます。

30代|女性

【ポイントが使いやすい!】

au PAY カードは、年会費や初期費用がかからず作れるので良いです。私はauスマートパスプレミアムに入っています。それに入っているとポイントを最大1.5倍に増やすことができ、そのポイントを使ってau PAY マーケットで買い物ができます。とてもお得なので積極的にau PAYカードで支払いするようにしています。

20代|女性

【au回線の支払いに便利】

au PAY カードは、auの携帯電話やWi-Fiなどを利用している場合、月々の支払いでポイントが貯まっていくのが良いと思います。また、au PAYアプリでキャリア決済の情報とともに利用額が確認できるので便利です。auポイントがPontaポイントに変わったので、貯めたポイントを買い物に使いやすくてお得に感じます。

40代|男性

【高いポイント還元率】

au PAY カードの良かった点は、年会費無料で1%の高い還元率であることです。またポイントアップ店でお買い物するとボーナスポイントが付与されます。au PAY残高チャージでも1.5%還元され、au PAY マーケットを利用すると合計最大7%ポイント還元になり、お得です。それと海外旅行保険やショッピング保険も付帯しています。

40代|男性

【ポイントを貯めやすい】

au PAY カードの良い点は何と言ってもポイントが貯まることです。Pontaポイントはいろいろなところで貯められます。コンビニやネットショッピングなどの買い物はもちろん、アンケートやちょっとしたゲームなどで貯められ、そのポイントを合算して使うことができるため1ヵ月でかなり貯まるのが魅力です。

30代|男性

【ポイントがすごく貯まる】

auユーザーであれば、au PAY カードはぜひ作りたいクレカです。まず年会費が無料なこと、次にポイント還元率が1%であることが魅力です。公共料金などの支払いなどにも利用できるため、思っているよりもポイントは貯まりやすいですね。ガスや電気もauのサービスで利用できるため、まとめてしまえばポイントがどんどん貯まることが1番のメリットです。

出典:MONEY TIMES編集部がクラウドワークスで調査

au PAYカードに関するよくない口コミ

20代|女性

【特にないです】

au PAY カードで基本的にデメリットを感じたことはないですが、auユーザーだからこその特典がもっとあると嬉しいと思います。auユーザー以外もカードを作れるので、そこの違いを明確にして特典や割引、ポイント還元率の違いなどがあるとau PAYカードを使って良かったなと思えるでしょう。

30代|女性

【au以外だと恩恵が薄い】

au PAY カードはauユーザーでなければ使用頻度が大幅に下がり、その結果還元率も上がりません。場合によっては年会費がかかってしまいます。このカードを使うなら、au PAYをメインにしたり、auのネット回線を使ったりでないとメリットは薄いです。そうでなければ、別の会社のカードを使った方が断然いいと思います。

70代|男性

【ポイントチャージが面倒】

au PAY カードのデメリットは、キャッシュレスとして利用するには便利ですが、au PAY マーケットなどを利用するのに手間がかかることです。au PAY マーケットのアプリがすぐには開きません。大変イライラします。最悪なのは、私の環境ではWi-FiをOFFにしなければポイントをチャージできないことです。

30代|女性

【これといった目玉がない】

au PAY カードは、携帯をauで支払っていない方やauスマートパスプレミアムに入会していない方にとっては、それほどお得なカードとは思いません。わざわざ作らなくても他のカードで良いのかなぁと思います。みんながau PAYカードを作りたくなる、何か他のカードにはない目玉価格のようなものがあったら良いと思います。

20代|女性

【カード発行の分かりづらさ】

親の契約でau PAY カードを使って子供の携帯電話料金を支払っているとき、au PAYカードを作成する際に「まとめて支払い」のような設定にすると、携帯電話料金の支払い先が自動的にau PAYカードに変更されてしまったことがあり、不正利用かと慌てた経験があります。説明が明確でなくデメリットだと思います。

40代|男性

【au IDが必要】

au PAYカードを申し込むには、au IDが必要となります。au IDはauの公式サイトから発行可能なので、カードを申し込む前にIDを発行しておきましょう。

出典:MONEY TIMES編集部がクラウドワークスで調査

Nexus Card

| 種類 | デポジット型 |

|---|---|

| 審査基準が低めの理由 | 保証金あり |

| 年会費 | 1,375円(税込)(※1) |

| 審査スピード | 不明 |

| 申し込み条件 | ・満18歳以上(高校生は除く) ・安定収入 |

| ポイント還元率 | 0.5% |

| ポイントの種類 | Nexusポイント |

| 国際ブランド | Mastercard |

| 発行元 | Nexus Card |

| 特典 | なし |

| 補償内容 | 不正利用補償 |

| 詳細 | 公式サイト |

※1発行時のみ手数料550円(税込)が発生

Nexus Cardの場合は、ウェブサイト上に審査基準が低いことを示すような文言もあるほどだ。

こんな方におすすめ

・カードの審査が不安、嫌な思いをした

・フリーランス、個人事業主なので、経費支払をカード決済にしたい

出典:Nexus Card

事前に5万円〜200万円の保証金を預けられるのであれば、審査落ち経験のある人や、信用情報に問題を抱えている人でも望みがある。

ただしNexus Cardの申し込み条件には、安定収入が含まれる。収入面で不安があるのなら、楽天カードやNudgeが良いだろう。

加入資格

申込時において18歳以上の方で、安定した収入のある方であればお申込み頂けます。

出典:Nexus Card

安定収入が必要とはいえ、Nexus Cardはフリーランスや個人事業主にもおすすめとうたわれているため、審査通過のために求められる収入の安定度はそこまで高くはないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

- デポジット額の範囲が幅広い(5万円~200万円)

- 利用可能枠=デポジット額である※使いすぎ予防、増枠が簡単

- 年会費1,375円(税込)と、発行手数料550円(税込)がかかる

- ポイント還元率が0.5%と低め

- ポイント還元が200円(税込)ごと※端数は切り捨て

- キャッシング機能を付けられない

- 審査スピードが非公開のため、急ぎのときには不向き

Nexus Cardに関するいい口コミ

40代|男性

【審査スムーズ、特典充実】

Nexusカードの審査/発行条件は比較的緩く、素早い審査結果が魅力です。また、サービス内容も充実しており、ポイント還元や特典が豊富です。利用した際には、スムーズな決済手続きや安全性の高いカード保護機能が好評でした。また、専用アプリを活用することで、利用明細の確認やカードの管理が便利に行える点も良いと思います。Nexusカードは使い勝手が良く、使えば使うほどお得感を感じられるカードです。

30代|男性

【審査がとても通りやすい】

Nexusカードは、審査が比較的緩めのカードであり、他のところでもクレジットの枠を結構使っていますが、それほど多くの時間をかけることなくすんなりと審査に通過している感じです。過去の信用情報が悪くても通過できるほどなので、不安な人でも安心して申請しやすいです。

30代|男性

【初めてのカードにおすすめ】

Nexusカードは年会費無料、ポイント還元率1.0%、初年度の利用で最大30,000ポイントがもらえるという魅力を持つクレジットカードです。また、旅行傷害保険が自動付帯されており、旅行の際にも安心して利用することができます。Nexusカードは、初めてクレジットカードを作る方や、お得に買い物をしたい方におすすめのクレジットカードです。

30代|男性

【審査が緩めで使いすぎ防止】

Nexusカードは審査のハードルが低く、デポジットで利用可能枠を増やせるため、使いすぎによるピンチを防止できるところが良い点です。また、他のクレジットカードと同様にショッピングも可能で、今までクレジットカードを持ったことがない人がクレヒスを作りたい場合などにも良いと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

Nexus Cardに関するよくない口コミ

40代|男性

【ポイント低め】

Nexusカードは、キャッシュバックのポイント還元率の向上を希望します。現在のNexusカードのポイント還元率は他のカードに比べてやや低いと感じます。より魅力的なポイント還元率を提供していただけると、カードの利用価値が高まりますし、より多くの人々がNexusカードを選ぶでしょう。特に日常の支出や旅行などでの利用時において、ポイント還元が大きな魅力となります。改善されたポイント還元率により、利用者はより満足度の高いカード体験を享受できることでしょう。

30代|男性

【あまりいい特典がない】

Nexusカードは、審査が通過しやすいところ以外はあまり多く見るべきところもなく、普通のカードにはない保証金という形で一定のお金を入れておく必要があります。また、発行費用や年会費もかかりますし、その割には還元率や特典が少ないものですから普通に使う分にはあまりおすすめできないです。

30代|男性

【付帯サービスは微妙】

Nexusカードは、キャッシングや分割払いなどの利用ができません。また、初めてクレカを作る方や、お得に買い物をしたい方には良いですが、付帯サービスやキャッシングなどの利用を重視する方にはあまり向いていません。

30代|男性

【大きな買い物には不便かも】

Nexusカードは、他のクレジットカードよりも利用可能枠が低くなるため、大きな買い物をする際には不便なので利用可能枠を増やしてほしいです。また、海外旅行保険が付帯しないため、海外旅行に行く場合は別途保険に加入する必要があるのでその手間を省けるようにサービスとして保険をつけてほしいです。

出典:MONEY TIMES編集部がクラウドワークスで調査

Nudge

| 種類 | その他 |

|---|---|

| 審査基準が低めの理由 | ・申し込みが簡易 ・独自審査 |

| 年会費 | 無料 |

| 審査スピード | 3営業日 |

| 申し込み条件 | 満18歳以上(高校生は除く) |

| ポイント還元率 | なし |

| ポイントの種類 | なし |

| 国際ブランド | Visa |

| 発行元 | ナッジ |

| 特典 | 提携先特典 |

| 補償内容 | 不正利用補償 |

| 詳細 | 公式サイト |

Nudgeは次世代型をうたっており、申し込みの手軽さは革新的なほどである。Nudgeの申し込みに必要な情報は次の7項目しかない。

Nudgeの申し込みでは、収入について一切問われない。職業も「学生」や「パート・アルバイト」など、事前に用意された一覧から選ぶだけだ。職種や勤務先情報は必要ない。

| カード名 | ショッピング利用可能枠 |

|---|---|

| ACマスターカード | 10万円~300万円 |

| プロミスVISAカード | ~100万円 |

| PayPayカード | 非公開 |

| 楽天カード | ~100万円 |

| au PAY カード | 非公開 |

| Nexus Card | 5万円~200万円の範囲内で保証金と同額 |

| Nudge | ~10万円 |

| デポジット型 ライフカード |

3万円・5万円・10万円の3パターンで保証金と同額 |

利用可能枠の高さと審査難易度は比例するため、Nudgeはこの点においても、作りやすいといえるだろう。

一方で、10万円を超える利用を想定しているのであれば、Nudgeは不向きだ。

ただしNudgeは好きなタイミングでの支払いに対応しており、柔軟な使い方が可能だ。支払いを済ませれば即時、利用可能枠が復活するため、10万円以内の利用を繰り返し行うことはできる。

- 年会費が無料

- 提携先ごとにカードデザインが異なり、それぞれ異なる特典あり

- 支払い方法が選べる(月1回の口座自動引き落とし・好きなタイミングでの銀行振込またはセブン銀行ATM入金)

- 審査後すぐに利用可能なバーチャルカードあり

- 勤務先への在籍確認なし

- 本人確認の電話連絡なし

- 審査スピードは最短でも3営業日とやや長め

- ポイント還元なし

- 旅行保険やショッピング保険なし

デポジット型ライフカード

| 種類 | デポジット型 |

|---|---|

| 審査基準が低めの理由 | 保証金あり |

| 年会費 | 5,500円(税込) |

| 審査スピード | 最短3営業日 |

| 申し込み条件 | 満18歳以上(高校生は除く) |

| ポイント還元率 | 0.5% |

| ポイントの種類 | LIFEサンクスポイント |

| 国際ブランド | Mastercard |

| 発行元 | ライフカード |

| 特典 | ・弁護士無料相談 ・最大1.5%還元(※1) |

| 補償内容 | ・海外旅行保険(自動付帯) ・国内旅行保険(利用付帯) ・シートベルト傷害保険 ・不正利用補償 |

| 詳細 | 公式サイト |

※1 入会初年度、誕生月のほか利用状況に応じて還元率アップ

デポジット型ライフカードは、同じくデポジット型のNexus Card以上に、ウェブサイト上のうたい文句も攻めている。延滞歴がある人にもおすすめであることがはっきりと記されているので、信用情報に問題を抱えている人でも気軽に申し込める。

過去に延滞がある方、初めてクレジットカードを作る方、審査に不安のある方におすすめ!

出典:ライフカード

| カード名 | デポジット型 ライフカード |

Nexus Card |

|---|---|---|

| 年会費 | 5,500円(税込) | 1,375円(税込) ※発行手数料550円(税込) |

| 利用可能枠 (デポジット額) |

3万円・5万円・10万円 | 5万円~200万円 |

| 付帯保険 | ・海外旅行保険(自動付帯) ・国内旅行保険(利用付帯) ・シートベルト傷害保険 |

なし |

| 発行スピード | 最短3営業日 | 不明 |

同じデポジット型であるNexus Cardとは、利用可能枠だけでなく年会費も異なる。デポジット型ライフカードとNexus Cardのどちらが自分に合うかは、よく比較検討しよう。

- 入会初年度はポイント還元率が0.75%

- 毎年誕生月は1.5%還元

- 利用額条件を達成すると最大1.0%還元

- 海外旅行保険(自動付帯)あり

- 国内旅行保険(利用付帯)あり

- シートベルト傷害保険あり

- 弁護士無料相談サービスあり

- 年会費が5,500円(税込)かかる

- 通常還元率が0.5%と低め

- ポイント還元が1,000円ごと※端数は切り捨て

- キャッシング機能を付けられない

クレジットカードの審査基準

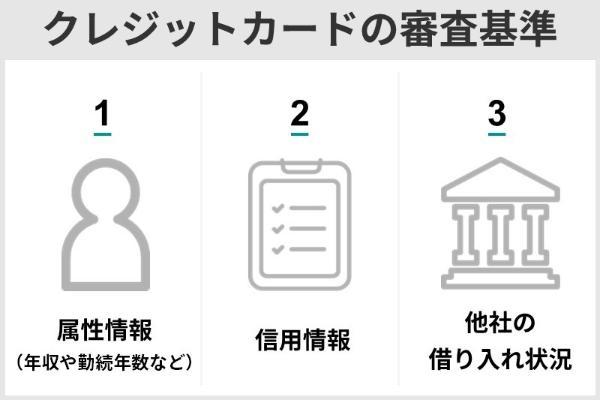

クレジットカードの審査基準は、主に年収や勤続年数などの属性情報、個人の信用情報、他社の借り入れ状況の3つだ。

属性情報とは申込時に入力する、収入や勤続年数のほか、年齢や家族構成など個人情報全般を指す。カード会社が申請者の支払い能力を確認するための項目である。

年収や勤続年数は、申請者の安定した収入源を確認するために重要だ。

信用情報とは、クレジットをはじめとした割賦契約またはローン契約の申し込みや利用を記録した情報のことだ。他社の借り入れ状況も、信用情報のひとつである。

信用情報には過去に延滞を繰り返してはいないか、多くの借金を抱えてはいないかなどといった客観的な内容が記録されている。

信用情報は、過去のクレジットやローンの利用履歴を基に、申請者の信用度を評価する。他社の借り入れ状況は、申請者の総合的な負債状況を把握するために使用される。

属性情報(年収や勤続年数など)

属性情報の審査は、申請者が「自社基準を満たす支払い能力を備えているか」を確認するためにカード会社によって行われる。

ここでいう属性情報とは、以下の通り、申込時にカード会社へと提供する個人情報全般のことだ。

・勤続年数

・職業

・勤務先

・雇用形態

・年齢

・住まいの状況(賃貸か持家か、住宅ローンの支払い中かなど)

・家族構成 など

属性情報の審査の具体的な方法としては、まずは「各項目を数値化し、合計点数が基準値を超えるか」といったスコアリング審査が実施される。スコアリング審査はシステムを用いた機械的なものだ。

例えば、勤続年数が1年未満は5点、1年以上2年未満は10点というような具合である。

スコアリング審査で高スコアを取るには、「収入をコンスタントに得ている」や「家計に余裕がある」といった評価になる属性を多く持つ必要がある。クレジットカードは基本的に、後払い方式であるためだ。

そのため、属性審査では、年収以上に勤続年数や雇用形態を重視するカード会社が多いと言われている。

なお、審査通過のために必要な基準値や各配点はクレカによって異なり、いずれのカード会社も公開していない。

信用情報

信用情報の審査は、過去の利用履歴から、客観的に「支払い能力」を判断するために実施される。

信用情報とは、過去のクレジットやローンの利用履歴のことだ。申込日や契約年月日、支払い状況など、取引事実のみが登録されている。

カード会社や貸金業者などは、「指定信用情報機関制度」と呼ばれる法律上の制度により、審査の際に申込者の信用情報を利用しなくてはいけない。

また、申込者の信用情報を機関に提供しなくてはいけないことも法律で定められている。過去の利用履歴は、抹消期間を迎えるまでは残り続ける。

信用情報の審査を通過するには、誠実な利用を心掛けているかが重要だ。延滞を繰り返していたり、規約違反をして強制解約させられていたりといった情報が残っていれば、当然ながら審査には悪影響を及ぼす。

一方、信用情報が全くない状態も望ましくはない。利用履歴がなければ、正しくクレジットやローンを扱える申込者であるかを判断しようがないためだ。

信用情報がない状態はマイナス評価にはならなかったとしても、プラス評価は得られないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

延滞なく、収入に見合った利用を継続的にしているのが理想的な状態だ。

信用情報に関する審査基準も、基本的にはカード会社や申し込んだクレジットカードによって異なり、詳細は非公開だ。

他社の借り入れ状況

他社の借り入れ状況もまた、支払い能力の判断に用いられる。借入額や件数が多ければ、クレジットカードの支払いに回す余裕が減るため、審査には不利だ。

また、割賦販売法上、借入額が一定を超えると審査がより厳格になる。キャッシング枠を50万円以上にしてクレカを申し込んだ場合や、申し込みキャッシング枠と他社からの借入額が合わせて100万円を超える場合、支払可能見込額の調査が例外なく実施されるためだ。

支払可能見込額調査の適用除外規定

・限度額が30万円以下の範囲でカード等を交付、付与、極度額を増額する場合 等

(但し、指定信用情報機関への照会の結果、以下に該当する場合は支払可能見込額調査を行わなければならない。)

・延滞がある場合

・自社の債務額が50万円超の場合、又は他社を含む債務額が100万円超の場合

出典:内閣府

ただし、他社からの借り入れ全てが審査を不利にするわけではありません。属性や信用情報においてもいえることですが、それぞれの兼ね合いから総合的に審査されるためです。例えば属性に見合った借り入れであり、返済も滞りなくしているのであれば、プラス評価になることもあります。

たけなわアヤコ(ファイナンシャル・プランナー)

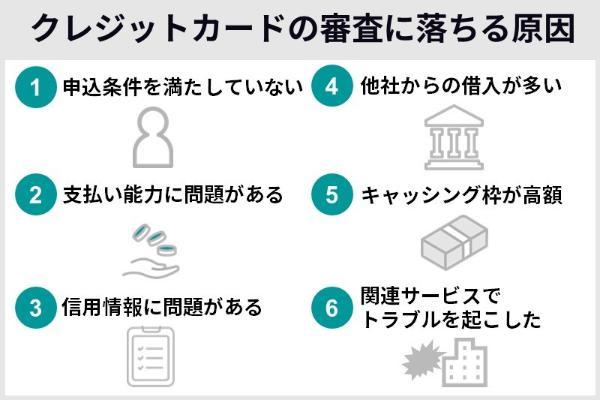

クレジットカードの審査に落ちる原因は?

クレジットカードの審査に落ちる原因は、クレジットカードの審査に落ちる原因は多岐にわたるが、主に申し込み条件の不備、支払い能力の不足、信用情報の問題などが挙げられる。具体的には以下だ。

上記の複数の原因に当てはまるケースもあるだろう。

申し込み条件を満たしていない人は、必ず審査落ちする。関連サービスでトラブルを起こしている人も、社内独自のブラックリストに掲載されている恐れがあり、クレカの発行に多大な悪影響を及ぼしやすい。

そのほかに問題がある場合は、原因を特定するのは難しいでしょう。しかし、クレカの審査が「安定して収入を得ているか」や「家計的な余裕はあるか」を重視していることから、落ちた原因を探れます。自分の属性や信用情報を客観的に見て、どのような点がクレカの審査において低評価となるかを判断すると良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

申し込み条件を満たしていない

申し込み条件はクレジットカードによって異なるが、必ず設けられているのが年齢制限である。カードグレードが上がるほど、求められる年齢は高くなる。以下は、年齢制限の一般的な目安だ。

・ゴールドカード…20歳以上

・プラチナカード…30歳以上

法律上、クレカの契約は成年(18歳以上)にならないと、親の同意なしにできない。ほとんどのカード会社は、例外として高校生も契約対象外としている。

さらに若年層専用やシニア層専用など、申し込める年齢の幅が狭いクレカもあるので注意しよう。たとえば、JCB カードWは18〜39歳まで、大人の休日倶楽部ジパングカードは満65歳以上が対象だ。

そのほか申し込み条件において見落としやすい条件は、「専業主婦(主夫)やアルバイトをしていない学生を対象としているか」だ。

| カード名 | 申し込み可否 | |

|---|---|---|

| 専業主婦(主夫) | 学生 | |

| ACマスターカード | 不可 | 不可 |

| プロミスVisaカード | 不可 | 不可 |

| PayPayカード | 可 | 不可 |

| 楽天カード | 可 | 可 |

| au PAYカード | 可 | 可 |

| Nexus Card | 不可 | 不可 |

| Nudge | 可 | 可 |

| デポジット型ライフカード | 可 | 可 |

クレカによって対応は異なるので、詳しい申し込み条件をよく確認しましょう。無職の主婦(主夫)や学生の申し込み可否は、ウェブサイトの申し込みページではなく、よくある質問欄に記載されていることもあります。

たけなわアヤコ(ファイナンシャル・プランナー)

楽天カードの例

支払い能力に問題がある

支払い能力に問題がある状態とは、主に以下を指す。

・属性上、家計に余裕がない

・信用情報に問題あり

・他社からの借り入れが多い

このうち信用情報と他社からの借り入れについては後述するため、ここでは属性における支払い能力について解説します。

たけなわアヤコ(ファイナンシャル・プランナー)

クレジットカードの審査で求められるのは、継続的に安定して収入を得ているかだ。以下に当てはまる場合は、属性上、不利になりやすい。

・職種や雇用形態上、収入が不安定である

・勤め先の規模が小さい

勤続年数は短いほど離職率が高い(参照:政府統計)ため、安定収入とみなされづらい。収入の安定性に欠けた職種や雇用形態であったり、倒産やリストラのリスクが高い企業に勤めていたりする場合も同様だ。

しかし属性情報は総合的に見られるため、ひとつの項目で評価を落としても、それだけで審査落ちするとは言い難い。

住まいの住宅ローンや賃料、家族構成から導き出される生活費などとの兼ね合いも含め、「クレカを正しく活用できるほどの余裕が家計にない」と判断されたときに、審査落ちします

たけなわアヤコ(ファイナンシャル・プランナー)

信用情報に問題がある

信用情報の問題には程度があるが、債務整理や代位弁済などの「異動」と呼ばれるものは特に重大であり、これだけで審査落ちの原因になり得る。

異動と呼ばれる記録はいずれも、信用を大きく損なう行為を行ったことを意味するためだ。

一方、異動ほどではない信用情報の傷であれば、それだけが審査落ちの原因とは限らない。例えば一度や二度の短期延滞であれば、単純なミスもあり得るためだ。

とはいえ、短期延滞であっても、少なからず審査には響きます。属性情報がギリギリ合格ラインだった場合は、信用情報の小さな傷が決め手となって落ちることもあるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

さらに信用情報が一切登録されていないことも、審査落ちの原因になり得る。評価をつけようがないためだけでなく、過去に異動を経験している疑いを持たれるためだ。

信用情報はそれぞれ保有期間が定められているが、異動は5~7年と長い。その間は、新たにクレジットやローンの契約を結ぶのが難しいこともあり、異動が抹消されたときには、信用情報がまっさらになってしまうのである。

「異動」経験者であっても、信用情報がゼロというだけで審査落ちするわけではないですが、属性情報次第では懸念されかねないでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

他社からの借り入れが多い

他社からの借り入れがいくら以上だと審査に落ちるかは、属性情報や信用情報との兼ね合いで個別に判断される。

属性上、安定して収入を得ているとは言いづらいという人や、信用情報に傷があるという人は、他社からの借り入れがより審査に響きやすくなると考えよう。

ただし割賦販売法における決まり上、他社借り入れが100万円以上になると、審査が確実に厳しくなります。100万円は支払可能見込額の調査が必須になるラインであるためです。

たけなわアヤコ(ファイナンシャル・プランナー)

出典:内閣府の資『与信審査における性能規定の導入』より

キャッシング枠を高額にしている

支払可能見込額の調査が必須になるケースには、以下2つがあるためだ。

・他社借入額+申し込んだキャッシング枠の合計が100万円以上である

出典:内閣府の資『与信審査における性能規定の導入』より

クレジットカードであっても、付帯するキャッシングには貸金業法の総量規制が適用される。年収の3分の1を超えるキャッシング枠は認められない。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

出典:日本貸金業協会

クレカの申し込み時に、高額なキャッシング枠を希望してしまうと、家計の余裕のなさを懸念され、審査落ちする原因にもなり得る。

関連サービスでトラブルを起こした

特に過去に問題を起こして強制解約となったカード会社に再度申し込んだ場合は、審査に落ちやすい。たとえ前回とは異なるクレジットカードを選んだとしても、同様である。

カード会社独自の顧客名簿やブラックリストなどに申込者の記録があれば、警戒されるためだ。

一方、カード会社のグループ会社に対して問題を起こした過去がある場合は、ケースバイケースである。

グループ会社間であっても、法人格が異なる場合には第三者とみなされ、顧客情報の共有が認められない。ただし第三者であっても、事前に顧客本人へと「共同利用」の同意を得ている場合は、共有可能となる。

出典:個人情報保護委員会

多くの場合は、契約書に共同利用の旨が記載されているため、確認すると良いでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

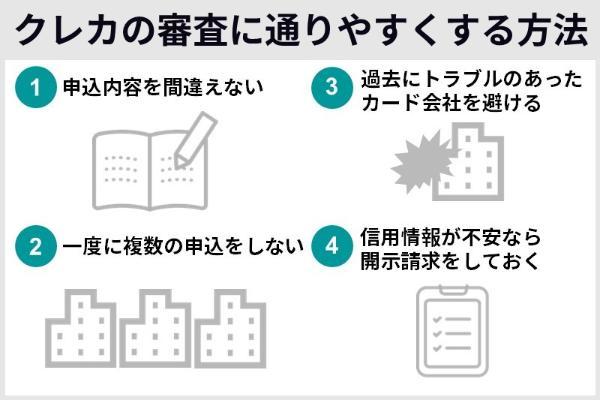

クレジットカードの審査に通りやすくする方法

クレジットカードの審査に通りやすくするには、必要に応じて、「一度に複数の申し込みをしない」「過去にトラブルを起こしたカード会社を避けて申し込む」など、以下4つの方法を試すとよい。

申し込み内容を間違えないことは、クレカの審査に通るための最低条件だ。ただの入力ミスであっても、場合によっては虚偽申請を疑われかねない。

短期間で立て続けにクレカに申し込むのも、カード会社を警戒させる行為のため避けたほうが良い。多重申し込みは入会特典目当てや生活困窮を疑われるからだ。

過去にトラブルを起こしたカード会社への申し込みも避けるのが無難だ。その会社に残っている過去の記録を根拠に、同様のトラブルを起こしかねないと警戒されるためである。

信用情報が審査に及ぼす影響は、登録されている内容によって異なる。なかには「自分はブラックだ」と思い込んでいるだけのケースもあるので、まずは信用情報機関に開示請求して確かめるのが望ましい。

申し込み内容を間違えない

申し込み内容を間違えないことは、クレジットカードの審査に通るための基本です。スムーズにクレジットカードを発行してもらうためにも、申請情報の入力および確認は慎重に行いましょう。

申し込み内容を間違えると、カード会社から虚偽申請を疑われかねない。ただの入力ミスの恐れもあるため、再申請を求められることが一般的だが、その分、審査終了までに時間がかかってしまう。

特に他の借り入れがある場合のクレカの申し込みは、正確に行うことが重要だ。申請者の現在の借入額や件数は、審査時に信用情報と照合される。自分のあいまいな記憶を頼りにするのではなく、契約状況を確認してから入力しよう。

カード会社に申請した年収や勤続年数などが怪しまれれば、追加書類の提出を求められたり、勤務先への在籍確認が実施されたりしかねない。

誤った情報で申請してしまうと、審査に時間がかかってしまうため、正確な情報を入力するようにしましょう。

一度に複数の申し込みをしない

クレジットカードは、申し込みをしただけでも信用情報に記録が残る。その数があまりに多いと、カード会社から「入会特典だけを目当てにした申込者」や「生活困窮者」であることを危惧され、審査落ちする恐れがある。。

審査に自信がない場合は、1枚ずつ順番に申し込むことで、信用情報に悪影響を与えずに済みます。

たけなわアヤコ(ファイナンシャル・プランナー)

過去にトラブルを起こしたカード会社を避けて申し込む

信用情報に登録されないようなトラブルや、登録の抹消後であっても同様に、同じカード会社への申し込みは避けたほうが良い。

カード会社は独自に顧客情報を蓄積しているのが一般的だが、その保存期間は企業に原則、委ねられているためだ。

Q5-2 取得した個人情報は、いつ廃棄しなければなりませんか。

A5-2 個人情報保護法では、個人情報の保存期間や廃棄すべき時期について規定していません。もっとも、個人情報取扱事業者は、その取扱いに係る個人データを利用する必要がなくなったときは、当該個人データを遅滞なく消去するよう努めなければなりません(法第 22 条)。

出典:個人情報保護委員会

カード会社独自のブラックリストに掲載されている場合、審査に通る可能性が低くなるため、過去にトラブルを起こしたカード会社は避けるべきです。

たけなわアヤコ(ファイナンシャル・プランナー)

信用情報が不安なら開示請求をして解消しておく

信用情報が審査に与える影響は、内容によって差異があります。「ブラックだと思い込んでいたが、そんな事実はなかった」や、「いつの間にか情報が抹消されていた」というケースもあるため、開示請求をして状況を確認しておきましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

信用情報を開示するには、CIC、JICC、KSCといった各機関で直接手続きをしなくてはいけない。

まずは過去にクレジット契約またはローン契約を結んでいた企業が、どの信用情報機関に加盟しているかを確認し、その機関に開示請求を行おう。いずれの機関も、加盟会員の検索ページや一覧ページを用意している。(参照:CIC、JICC、KSC)

JICCは専用アプリで申し込んだうえで、開示方法をアプリ上か、郵送で選べる。アプリでの開示は1,000円(税込)、郵送は1,300円(税込)の手数料がかかる。

KSCは、ウェブもしくは郵送で手続きできる。手数料は、ウェブなら1,000円(税込)、郵送は1,500円(税込。別途発券手数料が179~300円かかる)だ。

いずれもウェブのほうが開示まで早く、手数料も安いので便利だが、ウェブ開示は、表示期間が定められている。手続き完了後は、早めに確認し、ダウンロードしておくと良いだろう。

万が一、信用情報に問題があった場合、以下のような対応を取ると良いだろう。

支払日から61日以上または3ヵ月以上が経過した長期延滞や債務整理、代位弁済など…デポジット型クレカに申し込む

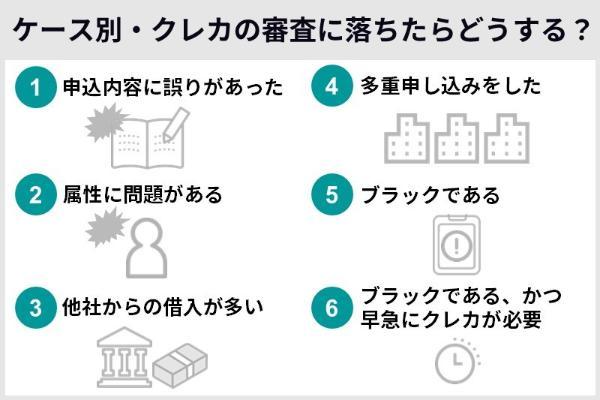

クレジットカードの審査に落ちたらどうする?

クレジットカードの審査に落ちたときは、まずは原因を調べよう。落ちた原因や状況によって、適した対策は異なるためだ。

- 申し込み内容に誤りがあった…別のカード会社に申し込む

- 属性に問題がある…勤続や居住の年数経過を待ってから申し込む

- 他社借り入れが多い…まずは返済に集中する

- 多重申し込みをしてしまった…6ヵ月後に申し込む

- ブラックである…信用情報の抹消を待ってから申し込む

- ブラックだが早急にクレカが必要である…プリペイドやデビットカードを検討する

なかでも困るのは、ブラック(信用情報に異動が登録中)が審査落ちの原因であるケースだ。保証金ありのNexus Cardやデポジット型ライフカードであれば通る望みはあるが、確実ではない。

デポジット型でも審査落ちするようであれば、信用情報が抹消されるまで待ってから申し込むのが妥当である。しかしその期間は、契約終了後5~7年と長い。

あまり長い期間を待っていられない場合には、プリペイド式クレカやデビットカードを検討するのが良いだろう。プリペイド式クレカやデビットカードは、使い勝手は一般的なクレカと異なるが、原則、審査なしで発行できる。

審査落ちの原因を調べる

審査落ちの原因が申し込み内容に誤りや問題があったのならば、すぐに再度申し込んで構わない。ただし過失によるミスでも、故意を疑われて落ちた可能性があるため、異なるカード会社に申し込むのが良いだろう

属性に問題があって審査落ちした場合は、一定期間を置いてから申し込むのがひとつの方法である。勤続年数や居住年数などは、時間経過だけで評価が上がるためだ。正社員雇用や昇進を狙い、収入と安定性を高めるのもよい。

他社借り入れの多さが問題で審査に落ちたようなら、返済に集中するのが先決だ。借入額を減らし、真面目な返済履歴を信用情報に残すことで、次のクレカの審査に通過しやすくなる。

多重申し込み(短期間で連続にクレカやローン契約を申し込むこと)が原因の場合は、最後の申し込みから6ヵ月経過してから、改めて申し込むとよい。申し込みに関する信用情報は、保有期間が6ヵ月間であるためだ。

長期延滞や自己破産、強制解約などを起こし、いわゆるブラックと呼ばれる状態で審査落ちするのなら、信用情報の抹消を待つのが無難だ。

ブラック情報の保有期間は、信用情報機関によって異なる。基本は契約終了から5年以内だが、官報掲載情報(※)はKSCのみ、法的手続きの決定日から7年以内である。

※自己破産や個人再生など裁判所を通さなくてはいけないものが官報に掲載される

正確な待期期間を知るために、まずは信用情報機関に開示手続きをして、現状を把握すると良いだろう。

それでもまた審査落ちするようなら、属性や信用情報か、もしくはクレジットカードの選び方に問題を抱えている恐れがあります。それぞれ改めて見直しましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

プリペイドやデビットカードを検討する

プリペイド式クレカは、全体的に申し込み条件が非常に甘いので、特に作りやすい。ただし1日あたりやひと月あたりのチャージ上限額が定められており、高額な支払いには向かないものが多い。

一方デビットカードは、「利用可能枠=口座残高」である。

属性や信用情報に問題を抱えている人におすすめのプリペイドカードとデビットカードを紹介しよう。

| カード名 | Vプリカ | Visa LINE Pay プリペイドカード |

|---|---|---|

| 年会費 | 無料 | 無料 |

| 発行手数料 | バーチャルカードは無料 ※リアルカードは500円(税込) |

無料 |

| 還元率 | なし | 3.0%(※1) |

| 申し込み条件 | 国内在住者であれば誰でも可 ※18歳未満は親権者の同意が必須 |

誰でも可 ※18歳未満は親権者の同意が必須 |

※1 2024年1月10日~終了日未定のキャンペーンによる還元率

※1 適用には、キャンペーンに毎月エントリーしたうえで、「Apple Pay や Google Pay™ に設定+Visaのタッチ決済」で支払う必要あり

Vプリカは、バーチャルカード版とリアルカード版がある。バーチャルカード版は、審査も本人確認も必要なく、専用アプリでアカウント登録をすれば、その場ですぐに利用開始できるので手軽だ。

Visa LINE Payプリペイドカードはバーチャルカードのみの発行だが、こちらも年齢制限なしで誰でも申し込める。プリペイド式クレカでは珍しい高還元(※終了日未定)も実施している。

デビットカードは、すでに保有している銀行口座のものを作るのがスムーズである。

口座を新規開設する余裕があるのなら、SMBCデビットや楽天銀行デビットカードは還元率がそれぞれ0.5%、1%と比較的高く、選ぶ価値があります。

たけなわアヤコ(ファイナンシャル・プランナー)

| カード名 | SMBCデビット | 楽天銀行 デビットカード |

|---|---|---|

| 年会費 | 無料 | 無料 |

| 発行手数料 | 無料 | 550円(税込) |

| 還元率 | 0.5%ポイント還元、または 0.25%キャッシュバック(選択式) |

1.0% |

| 申し込み条件 | ・三井住友銀行口座がある ・満15歳以上(中学生は除く) |

・楽天銀行口座がある ・満16歳以上である |

よくあるQ&A

ただしクレカによって、審査基準は異なる。審査が不安なのであれば、以下を気に留めておくと良い。

・年齢制限が「満18歳以上~」のものを選ぶ

・流通会社や消費者金融が発行しているものを選ぶ

・発行枚数が多いものを選ぶ

・年会費無料のものを選ぶ

・高年収層向けのハイステータスカードを避ける

Visa LINE Payクレジットカードの申し込み条件は、「満18歳以上(高校生は除く)」といった最低限の年齢制限のみだ。収入に関する記載もない。

クレカに設定されている申し込み条件はターゲット層を示すものであるため、Visa LINE Payクレジットカードのようにごく一般的な申し込み条件のクレカの審査はそれほど厳しくはないと考えられる。

むしろPayPayカードに付帯するポイント還元サービスがない分、PayPayクレジットはより審査が易しい可能性もある。

| 対象年 | 審査通過率 | 申込件数/契約件数 |

|---|---|---|

| 2019年 | 約76% | 3,362件/2,559件 |

| 2020年 | 約74% | 2,799件/2,067件 |

| 2021年 | 約75% | 3,141件/2,363件 |

| 2022年 | 約75% | 3,587件/2,699件 |

| 2023年 | 約74% | 3,871件/2,874件 |

クレジットカードの審査では、収入の安定性を重視する。生涯にわたり、収入および雇用が安定している職業ほど、高評価を得やすい。

そのほか一般的な職種であっても、会社規模が大きかったり、創業年数が長かったりする会社で正社員勤めであれば、信用度は高く評価される。

属性情報にしろ、信用情報にしろ、調査のポイントとなるのは「支払い能力の有無」である。クレジットカードを使いこなせるだけの家計的余裕はあるか、支払い日をきちんと守る申込者であるのかを確認される。

以下に当てはまるものがないかを確認しよう。

PayPayカードの審査落ち理由例

・17歳以下である、または18歳以上だが高校生である

・現住所が日本国内ではない

・無職である(※専業主婦・主夫は例外)

・携帯電話による本人認証が不可能である

・申し込み内容に誤りがあった、虚偽申告をした

・勤続年数が極端に短い

・収入が不安定である

・借り入れが多い

・信用情報に傷がある

・高額なキャッシング枠を付けて申し込んだ ・関連サービスで過去にトラブルを起こしている

・ほかのクレジットカード複数枚も同時に申し込んだ

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

【関連記事】

・ポイント還元率の高いクレジットカード10選

・ポイントがよく貯まるクレジットカード5選 効率的な貯め方も紹介

・最大還元率2.2%「リクルートカード」の特徴を解説

・ポイント還元率の高いSuica付帯のクレジットカード8選

・陸マイラーが得する!マイルが貯まるクレジットカード10選

・Visa、JCB、MasterCardの違い